事項

伴隨美國三大股指下跌,避險情緒驅動黃金價格繼續上漲,截至2025年10月12日,倫敦金價格收於4017.845美元/盎司,滬金收於913.26元/克。我們仍看好黃金中長期價格走勢,居民資產配置中黃金的比例在2-10%間較適宜,機構配置盤比例則可適當提升。

觀點黃金在資產配置中扮演着重要的多元化與風險對沖角色,踏空追漲和配置比例是市場關心話題。關於黃金的最佳配置比例,瑞·達利歐(Ray Dalio)最近認爲合理比例是15%,當前高通脹、高政府債務的經濟環境與1970年代相似。在此背景下,持有現金和債券並非有效的財富儲存手段,而黃金是獨立於信用體系的避險資產,能在貨幣貶值和地緣政治不確定時期發揮對沖作用。傑弗裏·岡拉克(Jeffrey Gundlach)則認爲比例可高達25%。基於對美元走弱和通脹壓力持續的判斷。他將黃金視作一份保險,並預測在負實際利率的環境中,黃金將繼續有出色表現。

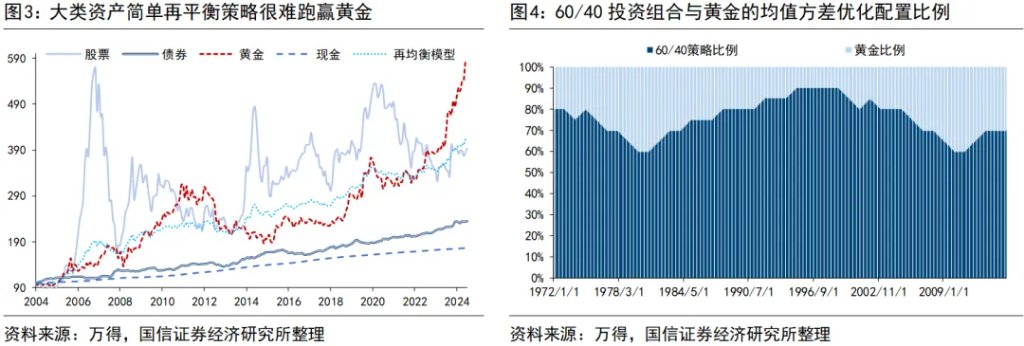

如果按照過去兩年黃金走勢刻舟求劍式線性外推,則會得出黃金配置比例“多多益善”的結論。未來一旦一旦遇到黃金價格拐點時是非常危險的信號,容易犯保爾森在2013年同樣的錯誤。我們用股債現商四類資產的簡單再平衡模型(25±10%,觸及15%和35%的下/上限時迴歸25%平配比例)來構造投資組合,2013年以來淨值達到4.14,很難跑贏單一資產黃金同期5.84以上的淨值水平,特別是在2023年以來大幅跑輸。類似過去3-5年間風險平價策略賦予債券儘可能高權重一樣,債券超配只關乎長期債牛行情,一旦遇到蹺蹺板逆轉,中性策略就容易折戟。從確定性出發,結合長期黃金覆盤確定配比,比擇時找金價頂點更關鍵。

對於居民家庭資產配置,從風險分散角度出發,黃金比例在2-10%較爲適宜。如在2005-2019年間,將2%至10%的資產配置在黃金上的全球多資產組合,相較於不含黃金的組合,其累計回報、夏普比率和最大回撤均有所改善。例如,配置10%黃金的組合累計回報達138.50%,夏普比率爲0.52,最大回撤爲-29.43%,顯著優於無黃金配置的組合(累計回報126.10%,夏普比率0.46,最大回撤-33.29%)。這表明黃金在提升組合風險調整後收益和控制下行風險方面具有實質性貢獻。

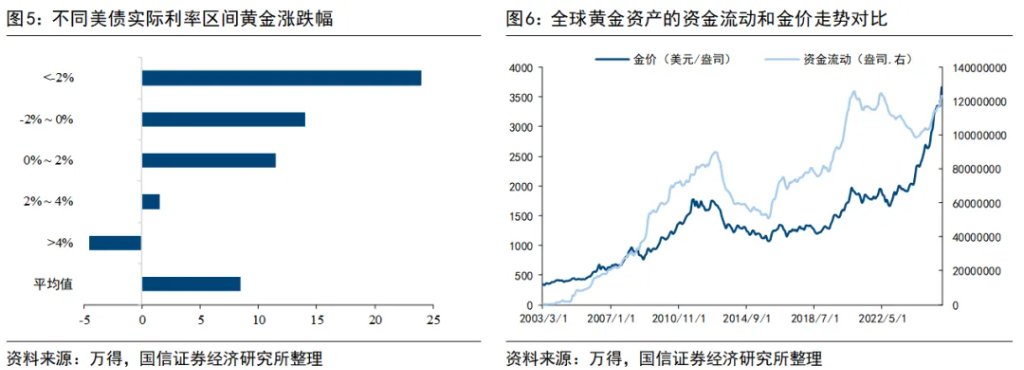

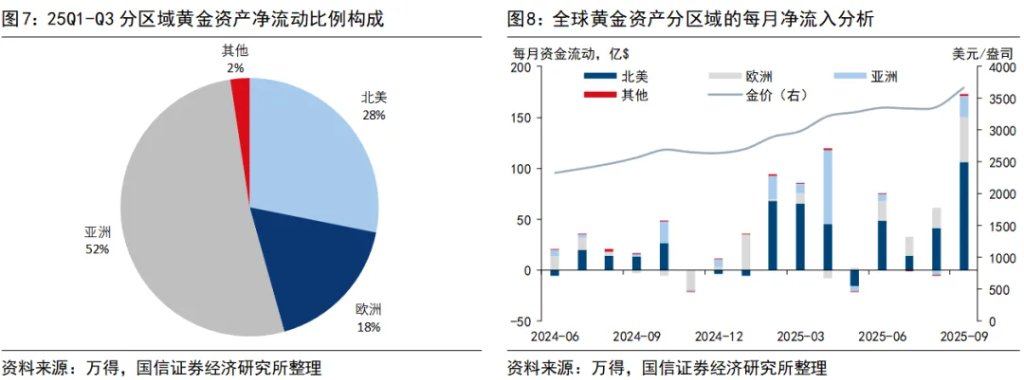

對機構資管產品而言,黃金資產配置可以適度提高到10%以上。如果用均值方差優化對傳統的60/40股債組合進行分析,則在1972年至2014年間,加入黃金後組合最優配置黃金的比例平均爲18%。黃金不僅在不同通脹環境下表現穩健,尤其在年通脹率高於5%時年均回報達16.2%,且在股市、債市和商品市場下跌期間展現出正向或低負相關的回報特性。綜合來看,黃金作爲非關聯性資產,能夠有效增強組合韌性,在當今全球高債務、低實際利率和地緣不確定性的環境中,其戰略配置價值尤爲突出。在長債利率低迷、票息保護不足的情形下,資產配置經歷從債券打底的“固收+”到“黃金+”的範式變遷。

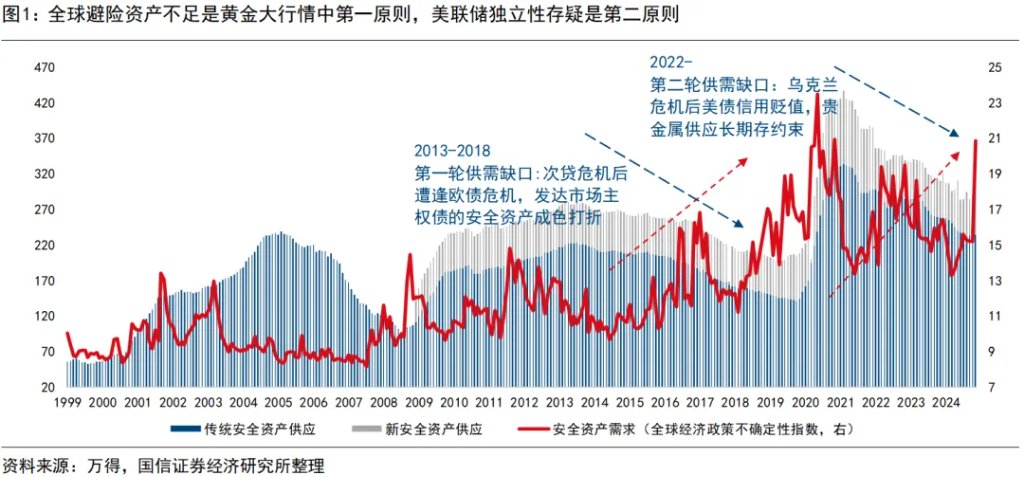

黃金市場中長期繼續維持樂觀看法,目前尚難言頂。我們在2023下半年開始持續推薦黃金配置機會,第一配置原則是烏克蘭危機爆發後全球避險資產不足,標誌是美歐在對俄烏資產的處置上有悖安全資產常識;第二配置原則是市場認爲美聯儲公信力不足,導火索是特朗普施壓疊加2025年9月聯儲“窩囊降息”,前兩個原則本質都是美元信用重估下黃金價值提升,至於利率、消費等都是邊緣定價因素。黃金第三浪的機會可能觸發在海外人工智能科技浪潮築頂帶來的資金再分流,目前看並無徵兆。2003-2004年、2006-2007年美國科技股和黃金同漲,再到科技浪潮中止符、黃金超漲都是相同邏輯,避險情緒從地緣端擴散到資金流,目前尚未觸發第三階段信號。

本文作者:王開,來源:宏觀大類資產配置研究,原文標題:《王開 | 黃金:配多少,何時拋》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。