隨着貨幣市場基金的收益率預計(美聯儲)在未來幾個季度至少降息100個基點,那麼當美國政府負債高達38萬億美元時,我應該買入美國國債嗎?或者是在信貸利差處於20年低點時買入公司債?

還是買入週期調整市盈率(CAPE)高達40倍的股票?亦或是剛剛經歷“垂直上漲”的黃金?這很棘手。

隨着全球央行開啓降息週期,投資者正被推向一個充滿挑戰的十字路口。近日,美國銀行首席投資策略師Michael Hartnett就描繪了這副複雜的投資圖景:在貨幣市場收益率預期下降的背景下,主流資產均呈現出各自的棘手難題,令投資者進退維谷。

Hartnett這一表態清晰地揭示了當前市場的風險所在:美國政府債務高企削弱了主權債的避險吸引力;企業債因利差過窄,提供的風險補償不足;美股估值處於歷史高位,回調壓力巨大;而黃金雖然勢頭強勁,但追高風險同樣顯著。

資金洪流湧入風險資產和黃金儘管Hartnett描繪了謹慎的前景,但最新的資金仍在以前所未有的勢頭湧入科技股與黃金等風險領域。

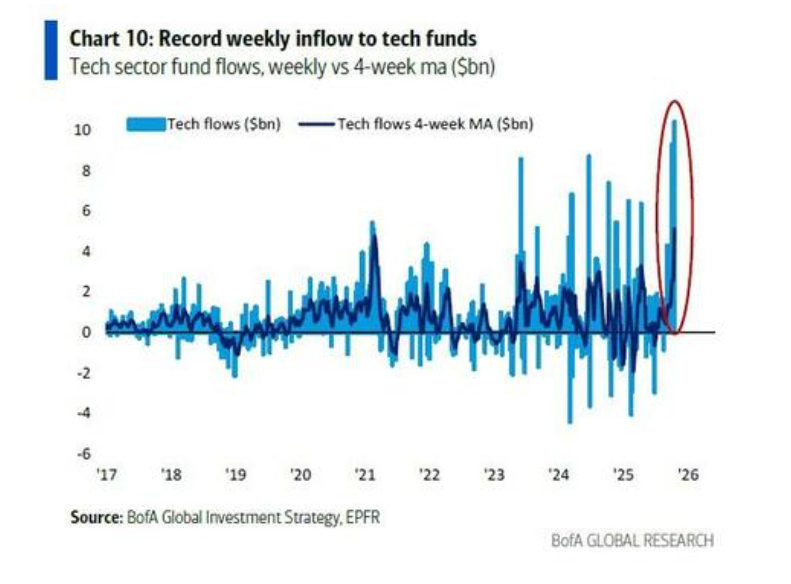

據報告引述的數據,最近一週內,資金正大規模從現金類資產中流出(246億美元),並湧入風險資產。具體來看,股票市場吸引了281億美元资金,其中科技股錄得創紀錄的104億美元单周流入。

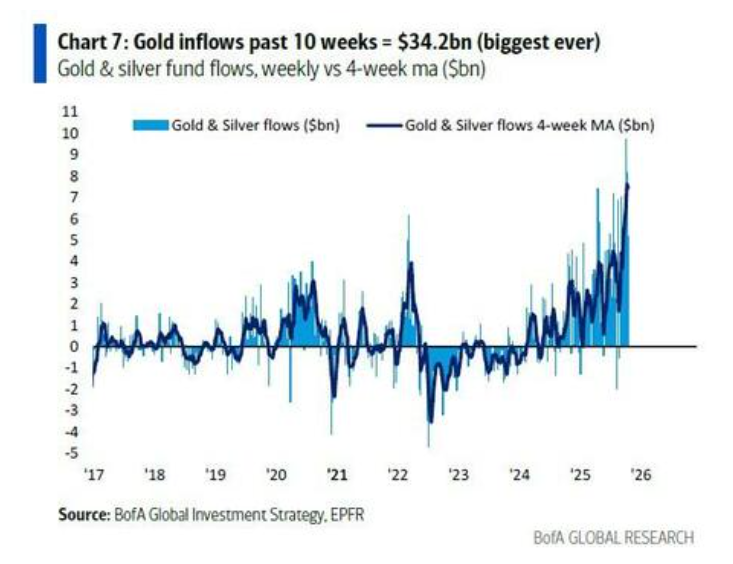

黃金市場同樣火熱,過去10周累計流入342億美元,創下歷史最高紀錄。

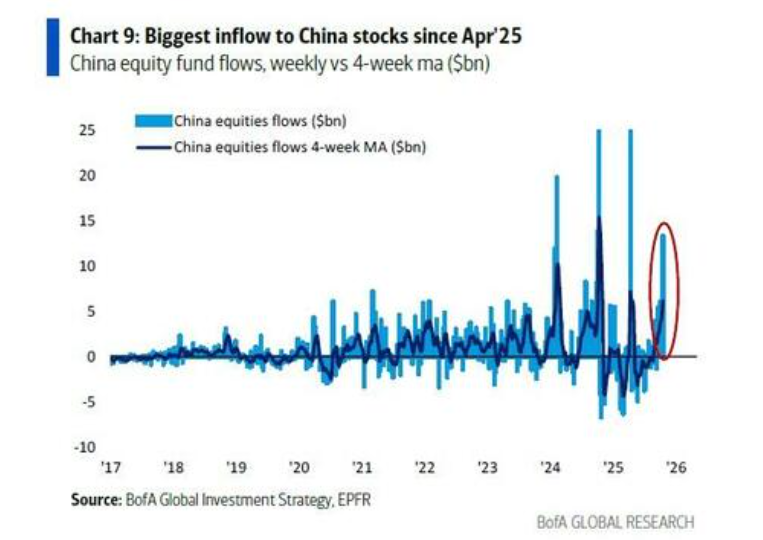

此外,中國股票市場也出現了自2025年4月以來最大的單週資金流入,達134億美元。這種“買入一切”的勢頭,凸顯了在降息預期下市場強烈的風險偏好。

當前全球降息潮催生了巨大流動性。據Hartnett統計,年內全球股市市值已飆升20.8萬億美元。

然而,市場的狂熱情緒之下,風險也在悄然積聚。他警告稱,如果資產價格下跌並衝擊到富裕階層,經濟可能會急劇惡化。

同時,信貸市場已開始出現裂痕(“Krunchy Kredit”)。Hartnett預測,如果銀行、券商等關鍵板塊進一步走弱,或高收益債券信用違約互換(HY CDX)利差擴大至400個基點以上,將標誌着更深層次的去槓桿化或清算風險,屆時美聯儲將被迫採取更激進的降息行動。

Hartnett的“BIG”策略:在不確定中尋找方向面對複雜的市場環境,Hartnett重申了他的“BIG”投資組合,即看好債券(Bonds)、國際市場(International)和黃金(Gold)。

在債券方面, 他維持做多長期美國國債的觀點,預計30年期國債收益率將跌破4%。

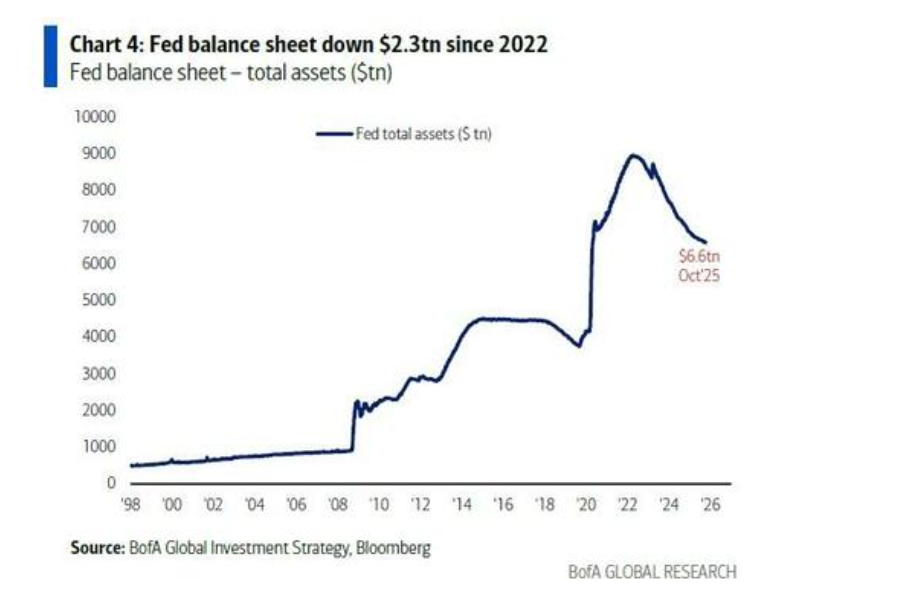

他認爲,美聯儲降息、結束量化緊縮(QT)以及人工智能(AI)對勞動力市場的通縮效應,都將支撐債券價格。報告還特別提到,零息債券是防範信用事件風險的最佳對沖工具。

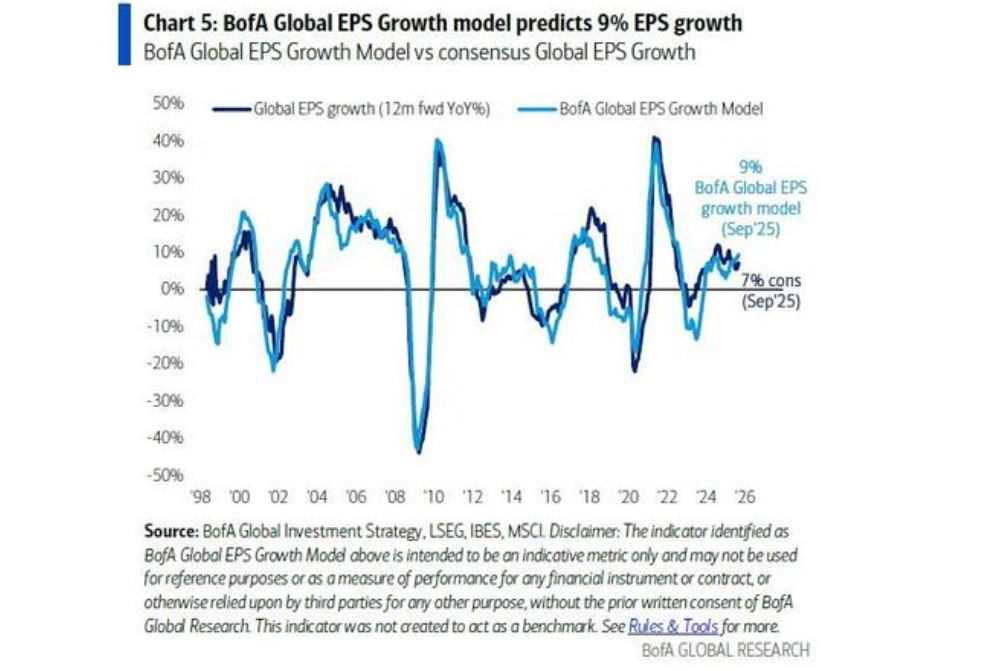

在國際市場方面,Hartnett繼續看好國際股市,他預計恒生指數將升至33000點上方。美國銀行的全球每股收益(EPS)增長模型預測,未來12個月全球EPS將增長9%,高於市場共識。

此外,雖然MSCI全球指數市盈率高達19.6倍,但剔除美國後的全球股市市盈率僅爲15倍,估值更具吸引力。他堅信,市場風格將從2020年代上半場的“美國例外論”轉向下半場的“全球再平衡”。

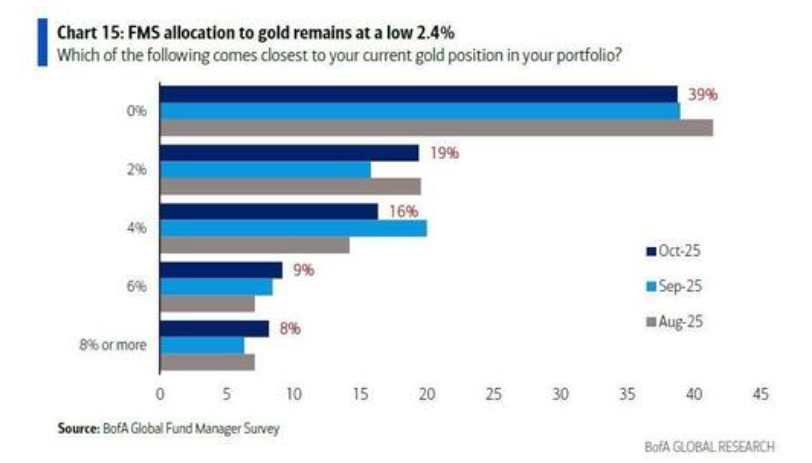

對於黃金,Hartnett依然極度看好,並維持其明年春季金價可能突破6000美元/盎司的預測。儘管黃金在最新的基金經理調查中被列爲“最擁擠的交易”,但他認爲這是一種誤解。

他指出,美國銀行高淨值客戶的黃金配置比例僅爲0.5%,而全球基金經理的配置比例也只有2.4%,遠未達到飽和。在他看來,只有發生重大地緣政治緩和或AI泡沫破裂導致實際利率飆升等黑天鵝事件,才能終結黃金的牛市。