自從特朗普就任以來,他一直在對鮑威爾施壓,要求鮑威爾趕緊降息。一開始鮑威爾引而不發,後來關稅戰爆發了,鮑威爾來了一招“以彼之矛,攻彼之盾”,把不降息的理由歸結爲——關稅可能刺激通脹。

表面上看,特朗普是在無理取鬧,搞職場霸凌,他的魯莽行爲在蠶食美聯儲的獨立性,因爲,他企圖把美聯儲降格爲聯邦政府的一個部門。但是,在最近的一次訪談中,特朗普對鮑威爾給出了這樣一段頗爲有趣的評價:美聯儲主席鮑威爾頗具政治色彩。

那麼,鮑威爾硬頂着不降息是不是一個政治化操作呢??答案取決於我們對利率體系的認知。

如果我們篤信所謂的常識——降息會刺激二次通脹,那麼,鮑威爾的做法沒錯。相反,如果我們用跨境資本流動模型來看,則會得出相反結論,降息會導致海外熱錢撤離,反而,有利於降低通脹。因此,鮑威爾必然是在維護某個羣體的利益。

這篇文章,我們主要沿着反常識的那條路出發,看一看鮑威爾是如何維護華爾街利益的。

利率、房租和通脹 如果我們信了華爾街的鬼話,那麼,一定會得出這樣的結論:利率越低,房租越高。因此,保持高利率纔是抑制房租過快增長的不二法門。

但是,如果我們把跨境資本流動模型和薩伊定律串起來,那麼,我們會得到一個很有意思的結論:利率越高,房租越高。

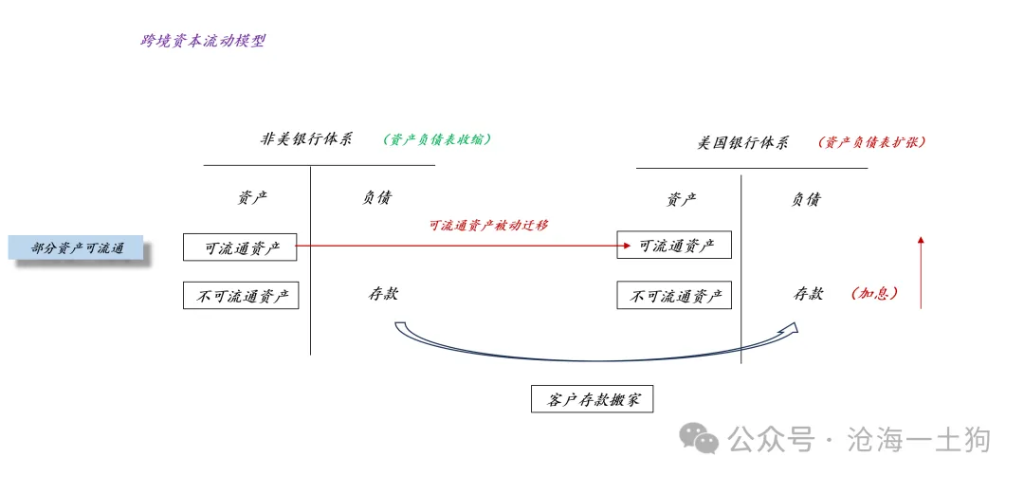

1、跨境資本流通模型

上圖刻畫了一個很簡單的故事,當美聯儲保持高利率,非美銀行體系的平均利率不變,那麼,全球會發生存款搬家。於是,美國銀行體系的資產負債表擴張,非美銀行體系的資產負債表收縮。

不難發現,這是一個存量資源的故事,存款會自發地流向存款利率高的地方。之所以說這個故事簡單,是因爲在微觀層面,儲戶也會把存款存到利率較高的銀行。

2、薩伊定律

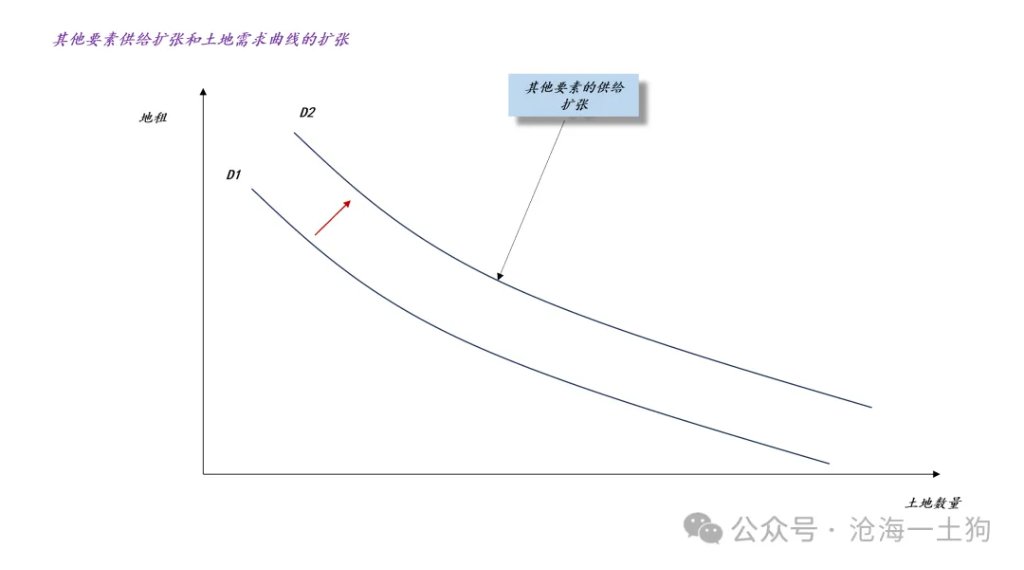

薩伊定律告訴我們,供給自動創造需求。也就是說,特定要素x的需求,來源於一攬子其他要素的供給。

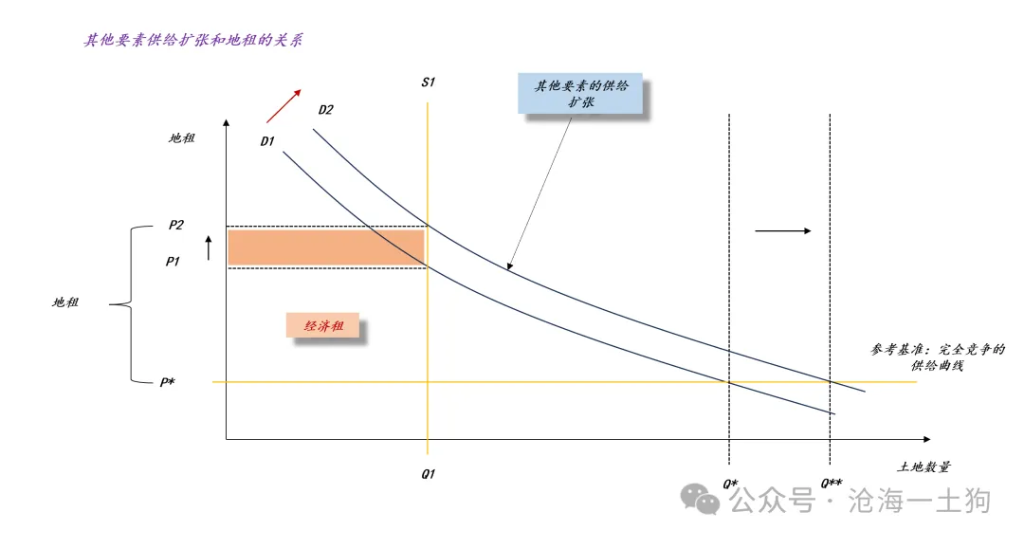

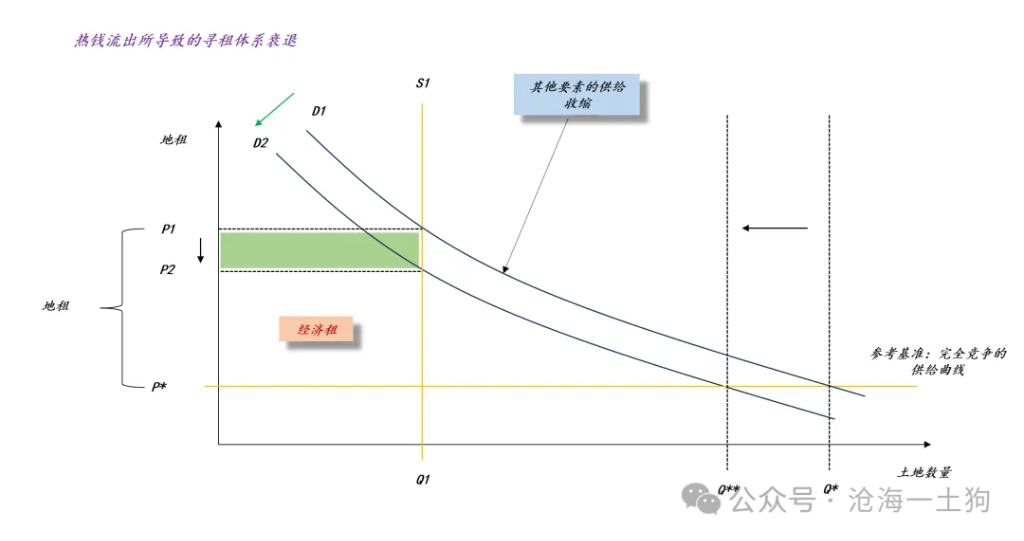

於是,我們就得到了上圖,當其他要素的供給擴張時,土地的需求曲線擴張,從D1擴張到D2。顯而易見,存款是一種極其重要的資源,海外存款的流入會擴張土地的需求曲線。

更進一步,如果我們假設美國的土地供給缺乏彈性,其供給曲線爲S1,當土地的需求曲線從D1擴張到D2,我們會發現地租價格從P1上升爲P2。

綜上所述,當我們綜合了跨境資本流動模型和薩伊定律,我們會很輕易地得出一個結論,聯邦基金利率越高,地租越高,房租越高。

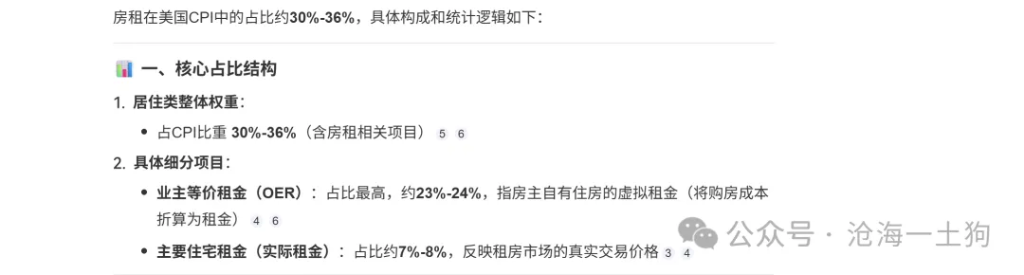

更加有趣的是,房租在美國cpi中的佔比約爲30-36%。

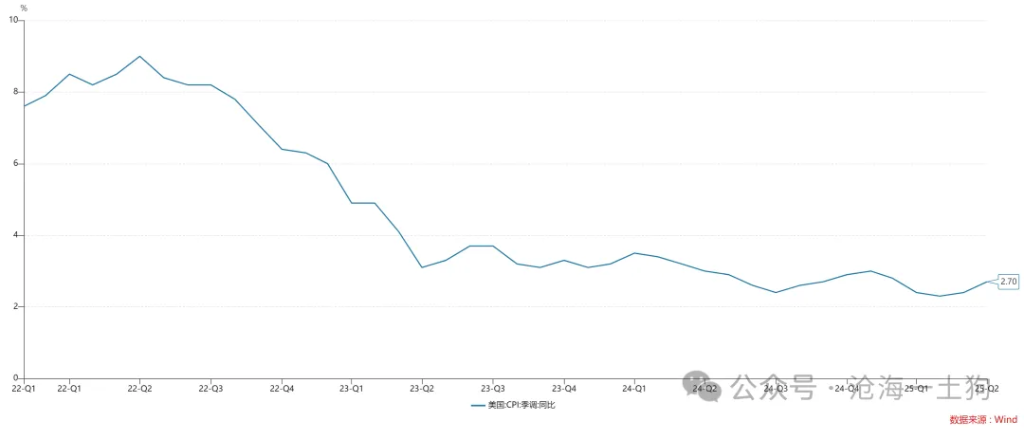

於是,我們就得到了一個十分奇葩的結論:之所以美國的cpi讀數還保持在2.7%,是因爲美聯儲保持高政策利率。

美國政府和華爾街的衝突

一方面,十年美債利率保持在4.2%以上的水平。

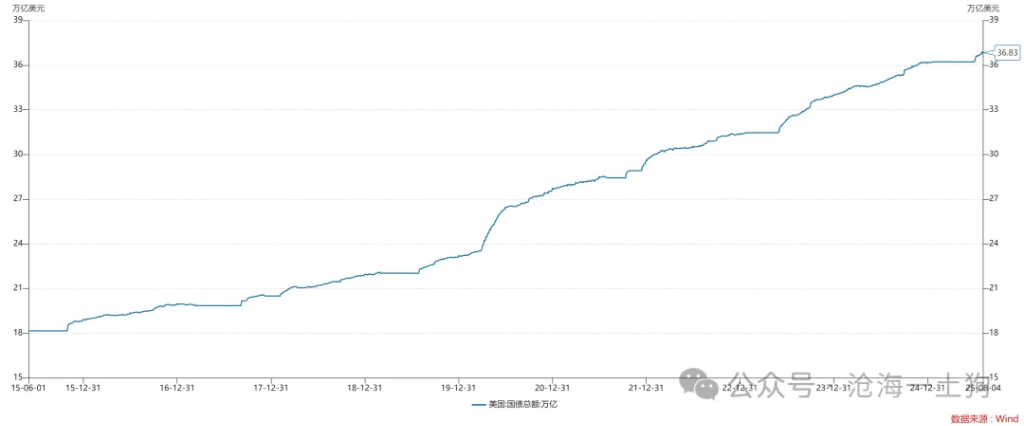

另一方面,美國的國債總額上升到了36.83萬億。因此,較高的聯邦基金利率會給美國政府帶來很高的利息成本,畢竟1%的利率差額能帶來3683億的額外利息成本。

所以,美國政府的賬很清楚,特朗普不止一次發話,要求鮑威爾立馬降息1%。

那麼,華爾街的利益又在哪裏呢??首先,較高的聯邦基金利率鎖定了大量的海外存款,支撐起了美股。

一旦這些錢跑了,美股還能撐得住嗎??沒人知道。

其次,美國經濟高度金融化,其GDP中充斥着各種各樣的經濟租,醫療、保險、法律、地產等行業收入的本質均爲利息。

也就是說,一旦美聯儲維持不住高利率,海外熱錢流出本土,那麼,美國的地租要回落,即地產行業衰退。

美國的高度金融化意味着,很多行業的本質爲“尋租行業”(ps:邁克爾-赫德森稱這些部門爲FIRE部門),地產行業的故事不會是孤例,各行各業都會有eps的大幅回落。

也就是說,降息可能會導致美國“尋租行業”集體衰退,這纔是華爾街最受不了的。

如果上述推理爲真,那麼,我們就能看到一個不一樣的美聯儲,這是一個唯“尋租行業”是從的美聯儲。

美聯儲通過高利率吸引了全球的熱錢,並利用這些熱錢確保了“尋租行業”的蓬勃發展。這些行業的繁榮又推高了通脹,美聯儲又能以此爲由,拒絕降息。因此,“加息——通脹——加息”是一個自我實現的循環。說白了,這就是一個另類的龐氏。

當推理進行到這一步,我們回過頭再看特朗普那些瘋瘋癲癲的要求(ps:動不動要求美聯儲降息1-2%),就不會覺得特朗普是個一點都不懂金融的外行了。

特朗普還有句名言,不檢測就沒有病毒。

一旦美聯儲降息1-2%,海外熱錢大幅撤離,美國經濟的各種問題將暴露出來,那時候人們關心的是衰退問題,還會有人會關心通脹嗎??所有人都會抱怨,美聯儲降息降太晚了。

這個局就是這麼詭異,美聯儲抻着不降息,鮑威爾英明神武,抗擊通脹和特朗普霸凌的悲情英雄;一旦美聯儲大幅降息,所有人都會發現,美聯儲降息TOO LATE。

結束語

天底下沒有免費的午餐。

美國“尋租行業”的高利潤,一方面来自于承受高费用的美國老百姓,另一方面来自于美國政府所承受的高利率。所以,美國政府和华尔街之间的冲突十分尖锐,美國政府已经难以承受高额的利息支出,但是,貪婪的資本家們還想着“讓大家再堅持一個月”。

一旦我們拋棄了“降息刺激經濟”和“降息刺激通脹”這樣的有毒教條,那麼,我們就會發現:

1、鮑威爾根本不是什麼白蓮花,他就是一直在捂,直到徹底捂不住;

2、美聯儲也不是那麼獨立,他們服務的是資本,是華爾街的利益;

近期,美國的非農數據暴雷,5、6、7三個月的非農數據很差,加上理事庫格勒的辭職,美國政府終於佔據上風,所以,美聯儲9月份降息的概率極大。如果美國真被降息幹衰退了,請不要意外,那只是說明“降息刺激經濟”和“降息刺激通脹”是華爾街用來糊弄人的鬼話。

最後,這篇文章並不嘗試去說服任何人,其主要目的還是探索,探索新的推理路徑。

本文來源:滄海一土狗,原文標題:《關於美國政府和華爾街的根本利益衝突》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。