美聯儲若在今年降息,市場將見證利率下行和通脹回升共存的罕見場景。

據追風交易臺消息,美銀分析師Howard Du領導的全球研究團隊在其最新研報中表示,市場目前已將9月份美聯儲降息25個基點的概率定價至接近100%,今年剩餘時間累計降息預期至少達到兩次。如果美聯儲重啓降息週期,任何今年的降息都可能在通脹同比上升的背景下進行。

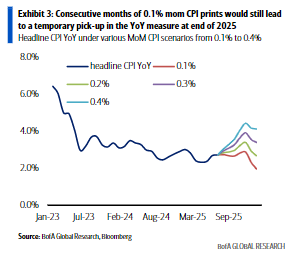

報告稱,即使CPI月環比僅以0.1%的溫和幅度增長,CPI同比到年底仍會回升至2.9%左右,較上半年2.3%-2.4%的水平明顯上升。

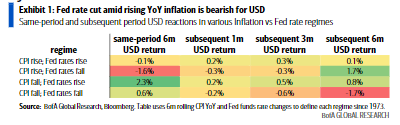

美銀指出,這種“通脹上行、利率下行”的組合相當罕見。1973年以來,美聯儲在通脹上升時降息的概率僅爲16%。

而歷史數據顯示,這一情景對美元而言通常是利空信號,美元同期平均貶值1.6%,並在降息前就開始貶值,降息後1個月和3個月內分別下跌0.3%,直到6個月後才反彈1.7%。

儘管美銀自身的基本情景預測並非在2025年降息,但市場觀點已然轉變。

在7月非農就業數據走軟以及此前月份數據被下修後,利率市場對9月降息的定價概率迅速攀升。

與此同時,通脹前景卻潛藏上行風險。

美銀的測算顯示,基於基數效應,即使今年剩餘時間的月度CPI環比(MoM)增幅維持在0.1%的溫和水平,同比CPI在2025年底仍會回升至2.9%左右,較上半年2.3%-2.4%的水平明顯反彈。

若使用美聯儲更青睞的核心PCE物價指數進行分析,同比指標的上升趨勢甚至會更早出現。此外,已生效的“對等關稅”政策也給未來幾個月的通脹帶來了供應側衝擊的上行風險。

美聯儲政策組合的歷史罕見性美聯儲在通脹上升背景下降息屬於四種政策組合中最不常見的情況。

據美銀分析,自1973年以來的四種通脹與利率政策組合中,“通脹上升、利率上升”佔33%,“通脹下降、利率下降”佔32%,“通脹下降、利率上升”佔19%,而“通脹上升、利率下降”仅佔16%。

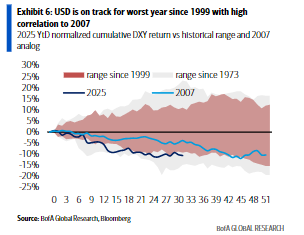

2007年下半年至2008年上半年是上一次出現這種政策組合的時期。當時,全球能源和食品價格上漲推高了整體通脹,並對核心通脹產生部分溢出效應,但美聯儲基於房地產和勞動力市場的早期疲軟跡象選擇降息。

美元或創下1999年以來最糟糕表現當央行在通脹抬頭時降息,會壓低經通脹調整後的實際政策利率,從而削弱本國貨幣的吸引力。

根據美國銀行對歷史數據的回測,在“通脹上升、利率下降”的情景中,美元同期貶值幅度最大,6個月內的平均回報率爲-1.6%。

這一利空影響具有一定的慣性。數據顯示,在美聯儲首次降息後的1至3個月內,美元的疲軟趨勢往往會延續。不過,在6個月的時間維度上,美元則有反彈的可能。這通常是因爲隨後的通脹降溫速度超過了進一步的降息幅度,從而小幅推高了實際利率。

報告還分析指出,2025年迄今,在美元走勢與歷史的對比中,與2007年的相關性最高,而今年,美元有望錄得1999年以來最大的年度跌幅。

就具體貨幣對而言,對美國利率高度敏感的美元/日元(USDJPY)在這種情景下往往跌幅最大。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩內容來自追風交易臺。

更詳細的解讀,包括實時解讀、一線研究等內容,請加入【追風交易臺▪年度會員】