要點

週四美聯儲即將降息。我們在降息上一直看的比市場樂觀,也得到印證。

降息後會發生什麼,是市場最關心的問題。對內,有人擔心輕則通脹、重則滯脹;對外,有人期待資產價格和資金流向上利好、尤其是新興,但也已提前反應。我們的觀點:

① 經濟層面,相比市場擔心的衰退甚至滯脹,我們更傾向於美國會逐步走向修復,甚至存在“過熱”風險

② 這意味着,仍是預防式降息,美聯儲在“自然條件”下無需降很多

③ 資產層面,債強股弱的“寬鬆交易”是歷次的固定劇本,已經在演繹,但預防式降息的最大不同是會更快切換到“復甦交易”,平均1-3個月。表現爲:

美元和美債利率見底,美股1月後轉漲; 黃金平均1個月後有回調,銅2-3個月有反彈; 對新興的利好有限,降息後發達反而跑贏; 港股彈性大且“領先半步”,成長和小盤佔優,降息後反而有回調

交易上,我們建議,美債黃金先強後弱;美元先弱後強;美股回調依然可以再買入,順週期追趕科技。中國市場聚焦基本面結構和映射機會。

正文

繼鮑威爾意外“轉鴿”、非農連續兩個月爆冷、8月CPI也沒有陡峭上行後,美聯儲9月降息(北京時間9月18日凌晨)已箭在弦上。

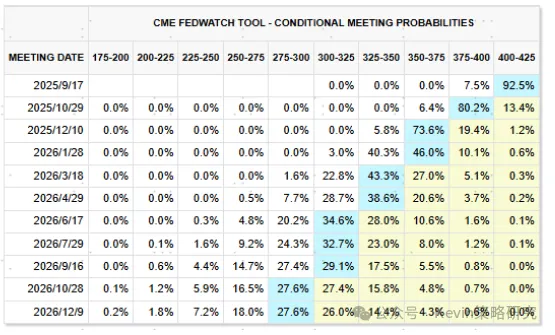

降息25bp仍是基準情形,美聯儲分歧會加大,但要想降息50bp還差點“火候”。至於說10月是否會連續降息(當前利率預期已經達到80%),也還需要下個月的數據確認。但無論如何,這都意味着時隔9個月之後,美聯儲將重啓降息,把基準利率降至4-4.25%。

圖表1:CME利率期貨預計9月降息概率升至100%,10月降息概率也達80% 資料來源:CME,中金公司研究部

資料來源:CME,中金公司研究部

降息以後會發生什麼?對內,有人擔心美聯儲在這個時候降息是“火上澆油”,輕則重燃通脹、重則導致滯脹;對外,有人期待會帶來資產價格和資金流向的利好、尤其對包括港股和A股在內的新興市場,但又糾結這一預期也已經提前有所反應。關稅風險更是加大了市場對此次降息影響的分歧。

相比市場擔心的衰退甚至滯脹,我們更傾向於美國會逐步走向修復,甚至在未來存在一定“過熱”風險。這意味着,美聯儲在“自然條件”下無需降很多(4次降息到3.25-3.5%對應美債利率3.9-4.1%),

那麼近期主導市場的債強股弱的“寬鬆交易”(利率降、美元弱、黃金漲、成長與新興領先)也會隨着降息效果顯現逐步切換到股強債弱的“復甦交易”(利率和美元企穩甚至反彈,黃金回調,新興之間也會因爲各自基本面差異而分化)。

但是,如果美聯儲換屆後,“一意孤行”地降息更多(當前利率期貨預期降息6次150bp到2.75-3%),那就會造成更長時間的“股債雙牛”,直到最終導致資產與市場的“過熱”風險。

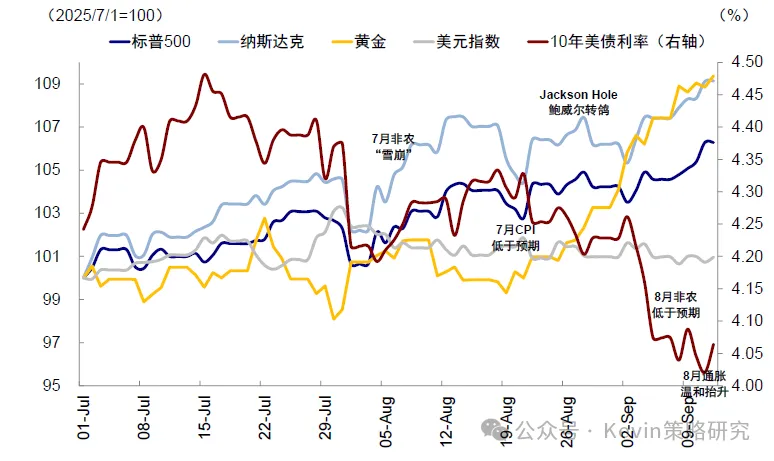

圖表2:資產表現也呈現典型的寬鬆交易,美債利率和美元回落,黃金上漲,美股回調後反彈 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

本輪降息的不同之處?“預防式”:經濟不算差(不需要很多)+通脹仍走高(持續性存疑)

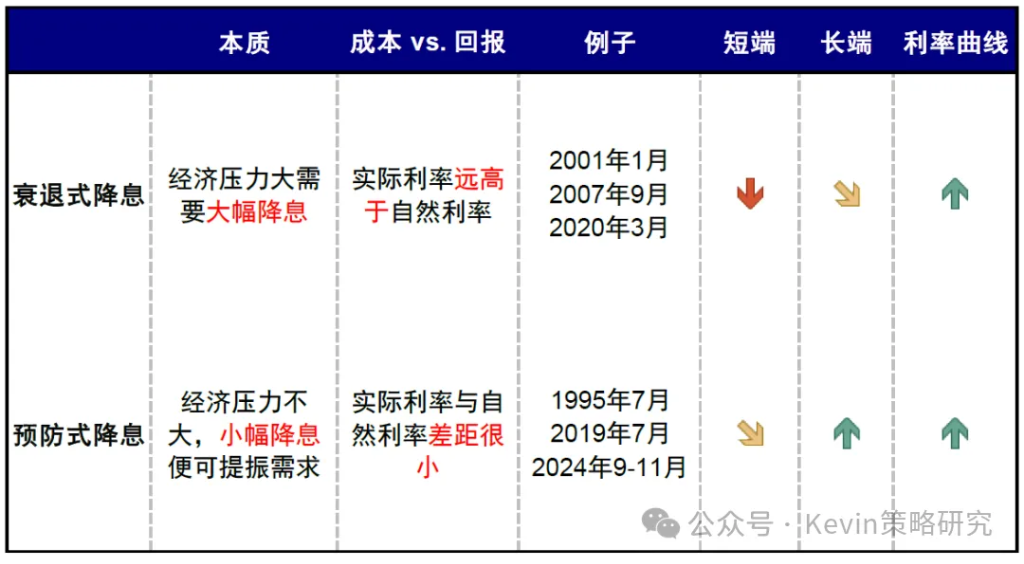

我們此前多次強調,市場分析美聯儲降息影響最大的誤區,就在於直接套用歷次降息的“歷史經驗”,而不區分降息的原因和宏觀背景。

事實上,1994年以來的7輪降息週期每次的長短不一、原因各異,對經濟影響和資產含義也千差萬別,生搬硬套只會造成錯誤歸因(《美聯儲如何降息?》)。因此,在討論本輪降息會帶來什麼變化之前,首先需要釐清本輪降息的特點。

若從美聯儲的兩大目標,增長和通脹來看降息的路徑,

1)增長走弱的程度直接決定了美聯儲需要降息的幅度,如果經濟像2001年和2008年那樣深度衰退,美聯儲就需要大幅降息,而如果只是1995年、2019年和2024年的軟着陸週期,“預防式”降息足以應對增長放緩,就不需要降很多,且降息週期就會偏短。

2)相對而言,通脹的路徑更多影響降息的時點和後續節奏。如果通脹水平較爲溫和,美聯儲自然可以有更多的空間以應對增長矛盾。但如果通脹本身就在走高,翹尾風險則可能壓制政策利率下行的空間,甚至使得降息被迫暫停。從這個意義上,我們認爲本輪降息存在兩個顯著的特點:

► 第一,增長只是放緩而非深度衰退,“預防式”降息,所以無需降很多、週期可能偏短。

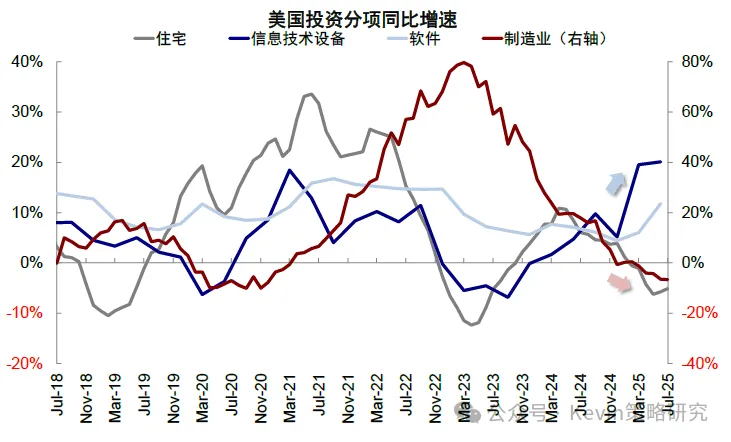

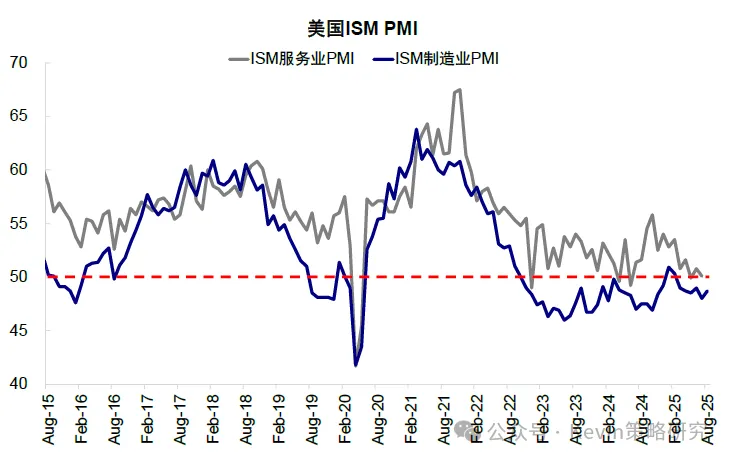

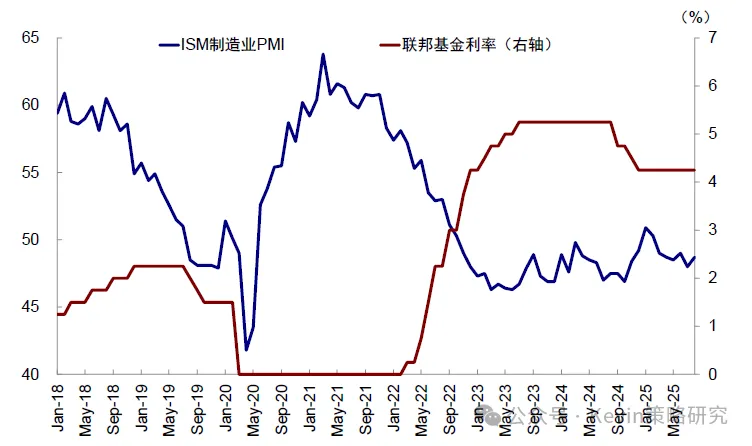

當前美國經濟內部分化明顯,一方面是持續加速的AI新興投資,另一方面是受到高利率壓制仍在回落的私人傳統需求(圖表3),ISM製造業PMI自2月以來持續位於榮枯線下方、地產需求持續磨底都是體現,也是美聯儲需要降息的原因。

但目前經濟離衰退還遠,無論從NBER界定衰退參考的主要經濟指標來看(除就業人數外,其它各項指標包括個人實際收入和支出、工業產出及實際貿易銷售都顯示經濟擴張),還是從當前市場一致預期衰退概率(僅爲30%)看都是如此。

圖表3:美國經濟分化明顯,新興投資持續增長,傳統需求仍在回落 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表4:美股科技巨頭資本開支繼續加速 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表5:美國ISM製造業PMI自2025年2月起持續位於榮枯線下方 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表6:地產需求持續疲弱,成屋銷售仍磨底,新屋銷售同比也持續放緩

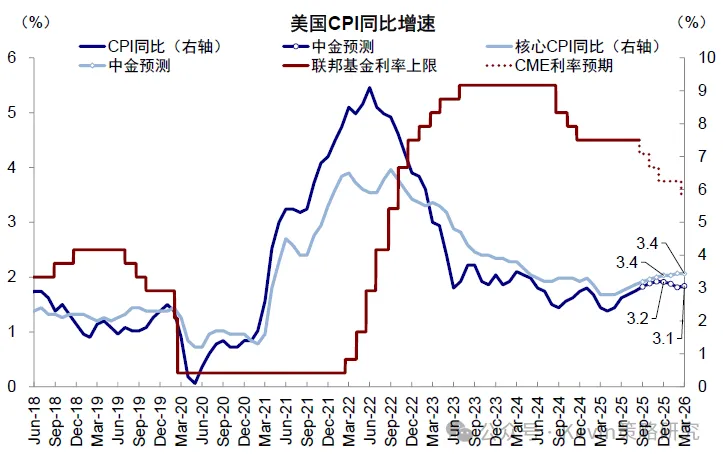

第二,通脹仍在上行通道,降息持續性可能存疑。本輪降息不同於此前“預防式”的最大特點就是,過往美聯儲開始降息通脹都在下行,但本輪降息通脹上行。關稅對通脹的影響已是不爭的事實,美國CPI同比已從4月低點2.3%抬升至8月的2.9%,后续随关税持续传导到美國消费者,或將繼續走高,這也是市場共識。

但是,市場的一個誤區在於過度強調關稅影響的終點,而忽視路徑和過程。我們測算,年底CPI同比達3.2%後或逐步見頂回落。

一方面,我們此前反覆強調,通脹的上行不意味無法降息,只要斜率的抬升相對溫和,那麼面對更大的就業和增長挑戰,就不必一定等到通脹回落才能降息。

另一方面,四季度通脹的翹尾風險的確存在,若降息後基本面快速修復,使得美聯儲無需降更多,那麼不排除美聯儲的關注點更多從就業轉向通脹,待明年一季度通脹回落後或提供更好的降息窗口。

圖表7:我們預計年底CPI同比爲3.2%,逐步見頂回落;核心CPI同比3.4% 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

不過變數在於,若明年美聯儲獨立性受到明顯干擾,可能導致降息次數更多、幅度更大,或會帶來資產和經濟的“過熱”風險。

此前特朗普多次“揚言”要解僱美聯儲主席鮑威爾,近期提名其經濟幕僚米蘭暫任美聯儲理事,並在社交媒體上宣佈要解僱美聯儲理事庫克,目前哥倫比亞地方法院剛裁決暫時阻止該解僱令後,司法部又向聯邦上訴法院要求推翻這一裁決,最終是否解僱尚在博弈中。

FOMC決策團隊由7名美聯儲理事和5名地方代表構成,若這兩名人士後續都能任命成功,疊加特朗普第一任期提名的理事鮑曼和沃勒,特朗普即將在美聯儲的7名理事中掌握4名人選,甚至後續可能進一步滲透地方聯儲。

我們認爲特朗普存在進一步干擾FOMC決策的可能,存在一定概率使得本不需也不應降多次的美聯儲反而加大降息力度,甚至導致經濟與市場過熱,進而也加大後續風險。

降息後經濟的變化?逐步復甦甚至可能走向過熱,地產與傳統投資更敏感

不同於市場擔憂的衰退或滯脹,我們反而認爲美國經濟會逐步修復,甚至可能會走向“過熱”的風險,原因可以從驅動美國需求和信用週期的“三駕馬車”來分析:

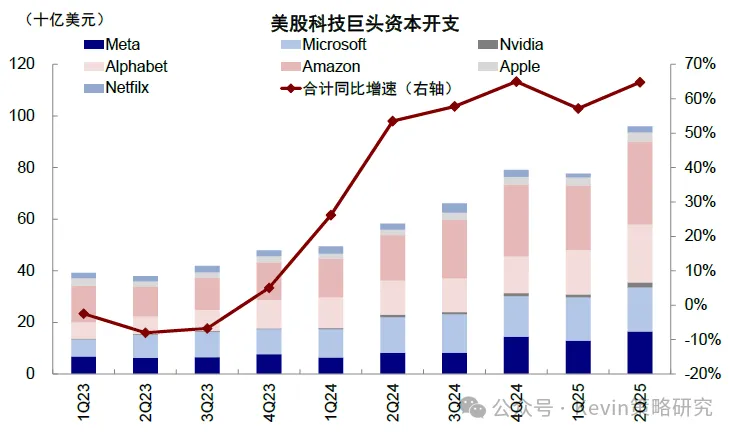

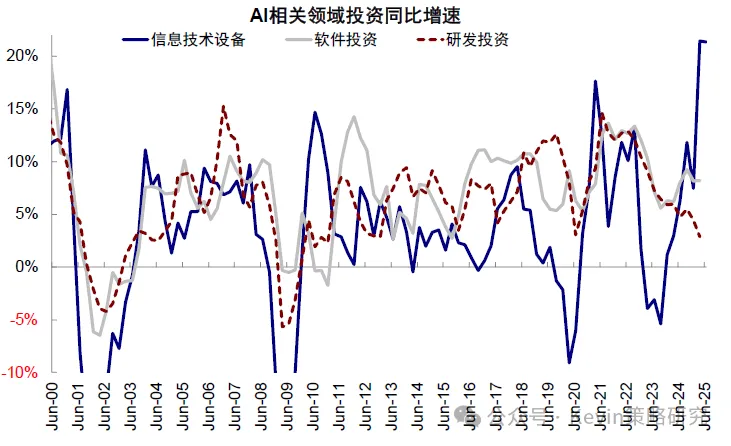

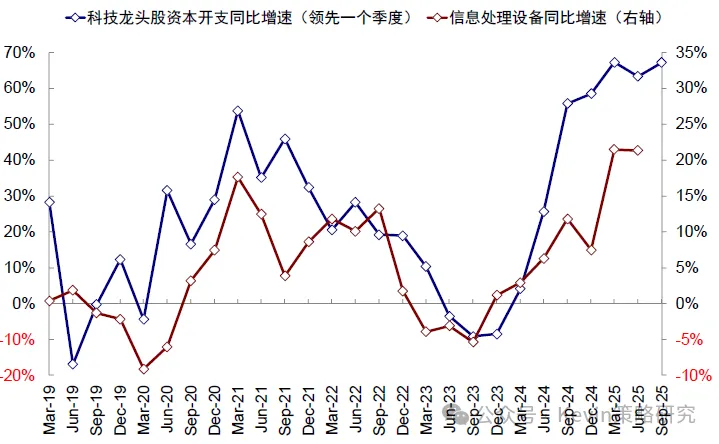

► AI相關投資:持續加速。信息技術設備投資同比增速從2024年四季度的5.1%抬升至2025年二季度的20.1%。科技巨頭進一步上調資本開支,如Meta上調全年資本開支至660-720億美元(此前目標爲640-720億美元),Google上調全年資本開支至850億美元(此前爲750億美元)等,使得科技巨頭2025全年同比增速由一季報預測的39%升至44%。

圖表8:信息技術設備投資同比增速從2024年四季度的5.1%抬升至2025年二季度的20.1% 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表9:科技龍頭上調全年資本開支,2025全年同比增速由一季報預測的39%升至44% 資料來源:FactSet,中金公司研究部

資料來源:FactSet,中金公司研究部

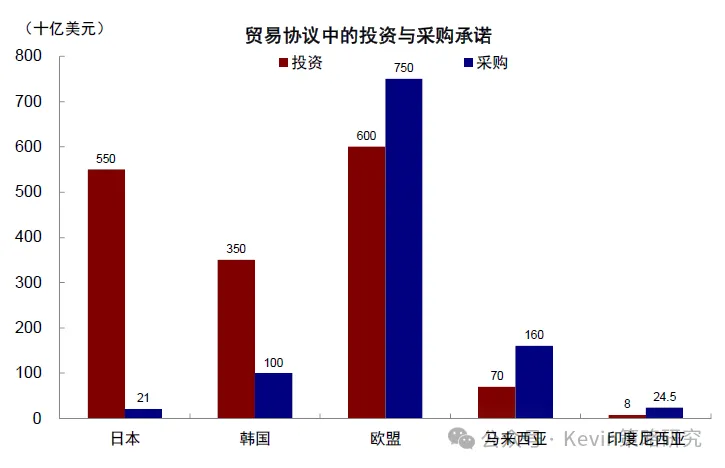

► 財政支出:邊際改善,一方面,“大美麗”法案通過後減稅的影響將在10月2026財年開啓後集中體現,財政脈衝也將環比改善;另一方面,美國與各國關稅協議中承諾的1.6萬億投資支出也將陸續落地,包括日本5500億美元、歐盟6000億美元等。

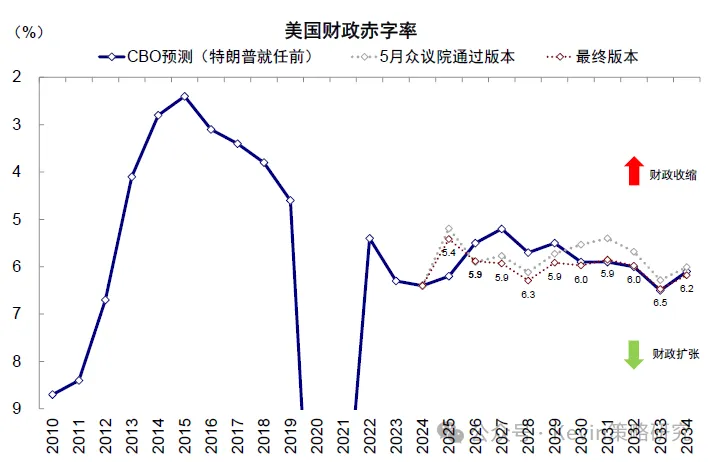

圖表10:2026財年赤字率或擴張至5.9% 資料來源:Haver,CBO,中金公司研究部

資料來源:Haver,CBO,中金公司研究部

圖表11:關稅協議中承諾的投資規模1.6萬億美元,採購1萬億美元 資料來源:中金公司研究部

資料來源:中金公司研究部

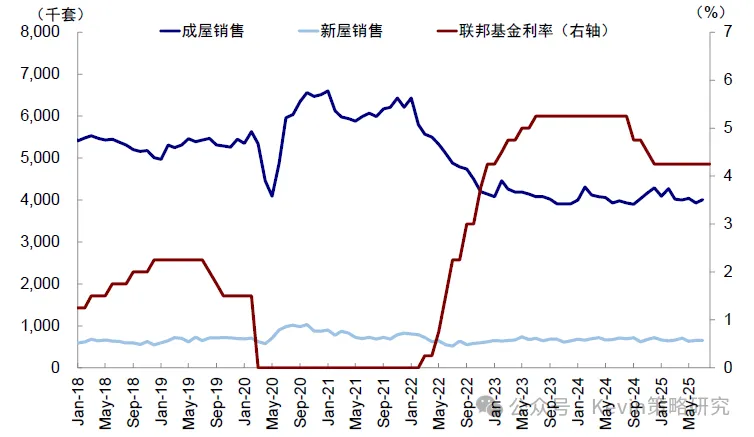

► 私人傳統需求:受高利率壓制,但降息後有望很快修復。在高利率的壓制下,當前美國的傳統需求如製造業PMI和地產銷售都在走弱,與新興的AI產業投資形成鮮明對比,但這些需求對利率敏感度高,反而可以在降息後迅速改善,形成第三個力量。美聯儲降息通過改善金融條件來推動基本面修復,歷次降息週期都是如此,降息預期推動利率下行、美股反彈,帶動金融條件和經濟數據改善,其中最直接受到影響的就是對利率敏感的地產和投資板塊。

如何觀察傳統投資需求強弱?

1)地產:最直接就是通過月頻的成屋和新屋銷售數據追蹤,也可通過GDP分項下住宅投資同比增速(季頻、美國經濟分析局公佈)或住宅建築工程投資完成額同比增速(月頻、美國普查局公佈)來觀測。

2)製造業:最高频和及时的是製造業PMI,也可通過GDP分项下製造業投资同比增速(季頻、美國經濟分析局公佈)或製造業建筑工程投资完成额同比增速(月頻、美國普查局公佈)來觀測。

歷次降息多久修復?地產率先修復;2019年降息前就已修復,2024年一降息就反彈。

1)2019年降息前地產就已開始修復,2019年降息前長債利率和按揭利率從2018年11月就開始從高點回落,推動成屋銷售在2019年1月就率先觸底回升,實際住宅投資同比增速和住宅建築工程投資完成額同比增速也分別於2018年四季度和2019年2月就見底反彈;製造業PMI等到降息後5個月觸底回升。

2)2024年9月降息後成屋銷售立刻反彈,隨後10月ISM製造業PMI也開始回升,原因是10年美債利率在降息前就開始快速回落,尤其是從7月的4.2%加速降至降息前的3.6%。

圖表12:2019年降息前1個月成屋銷售就已反彈,2024年9月降息後成屋銷售隨即回升 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表13:2019年降息後5個月製造業PMI回升,2024年降息後1個月製造業PMI回升 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

當前情況如何?金融條件已經偏松,地產初步有修復跡象。自4月中下旬美股的快速修復以來,股市上漲疊加利率下行,推動美國金融條件快速改善,從4月高點100.3回落至當前的98.6,已略低於去年9月降息後的低點(98.7)。

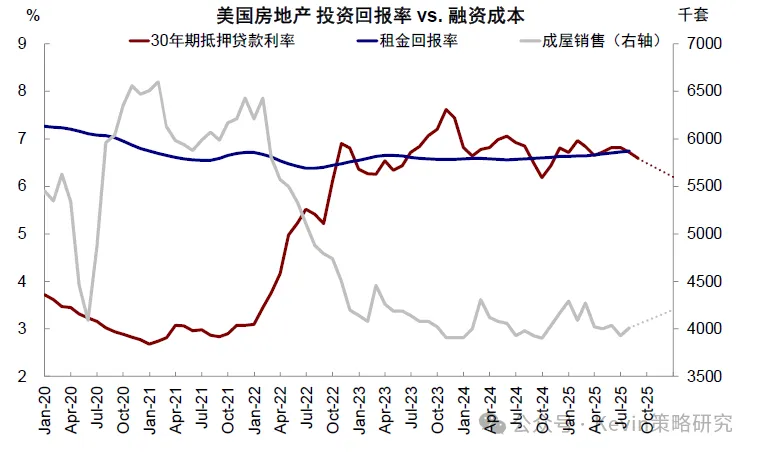

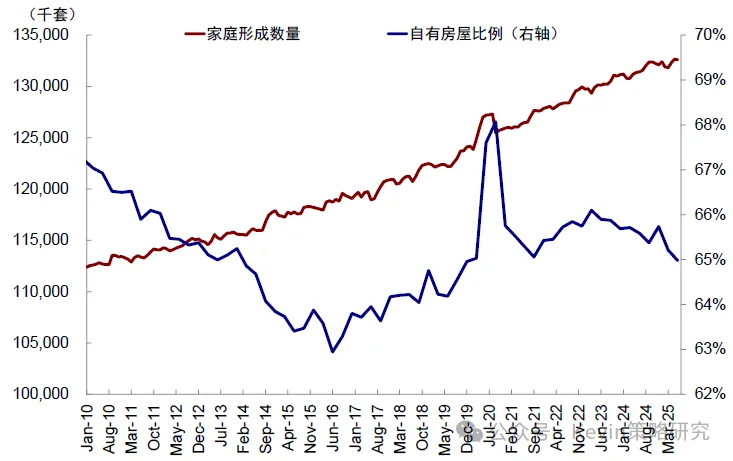

1)地產:融資成本和投資回報一直“捱得很近”,近期已出現修復。按揭利率從5月開始隨長債利率已下行52bp,當前按揭利率(6.6%)已回落至租金回報率(6.75%)下方,成屋銷售已出現邊際提振。从需求侧看地產也仍有支撑,2025年以來家庭形成數量加速,說明短期未受特朗普驅逐非法移民影響,不過自有房屋比例仍持續下行,反映利率偏高的情況下對居民房屋負擔仍然形成壓制,我們測算自有房屋需求缺口約仍有170萬套。

圖表14:地產角度,7月按揭利率(6.6%)回落至租金回報率(6.75%)下方,成屋銷售邊際提振 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表15:2025年來家庭形成數量抬升,但自有房屋比例回落 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

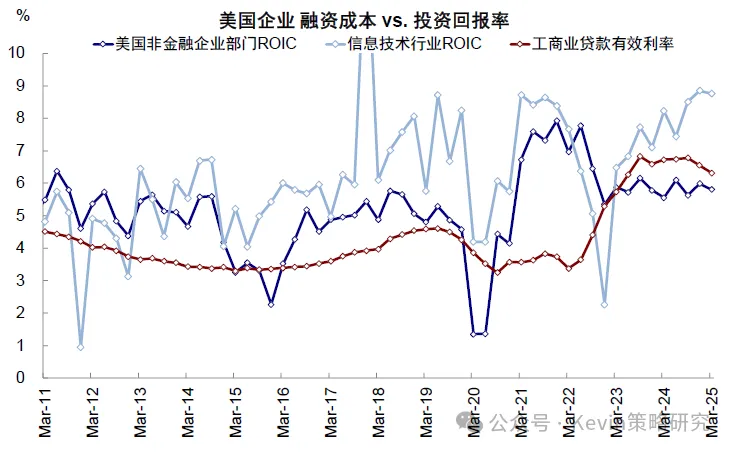

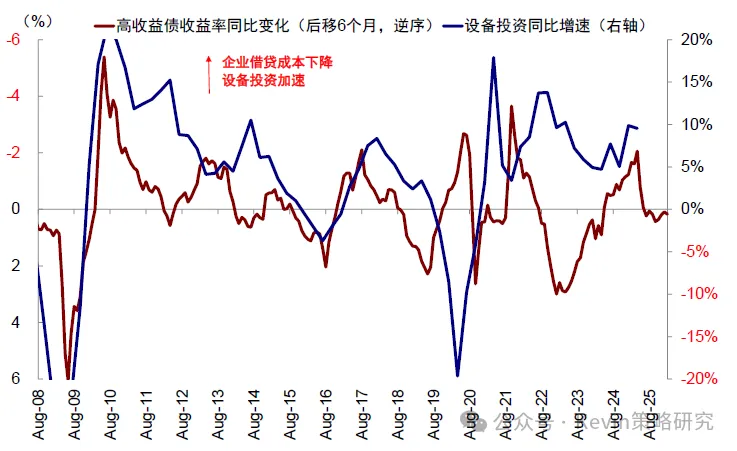

2)企業:截至2025年一季度,非金融企業的ROIC(5.8%)還有待提升,仍和工商業貸款利率(6.3%)有差距。我們發現,領先設備投資增速大約6個月的高收益債利率同比4月後明顯下行,對應設備投資或在10月後見拐點。此外,工商業貸款季環比折年率從2025年一季度的1.3%反彈至二季度的8.0%,也反映近期金融条件放松对企業贷款的提振。

圖表16:企業角度,工商業貸款利率(6.3%)高於非金融企業部門ROIC(5.8%) 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

圖表17:高收益債利率同比領先設備投資增速約6個月,近期明顯下行 資料來源:Haver,中金公司研究部

資料來源:Haver,中金公司研究部

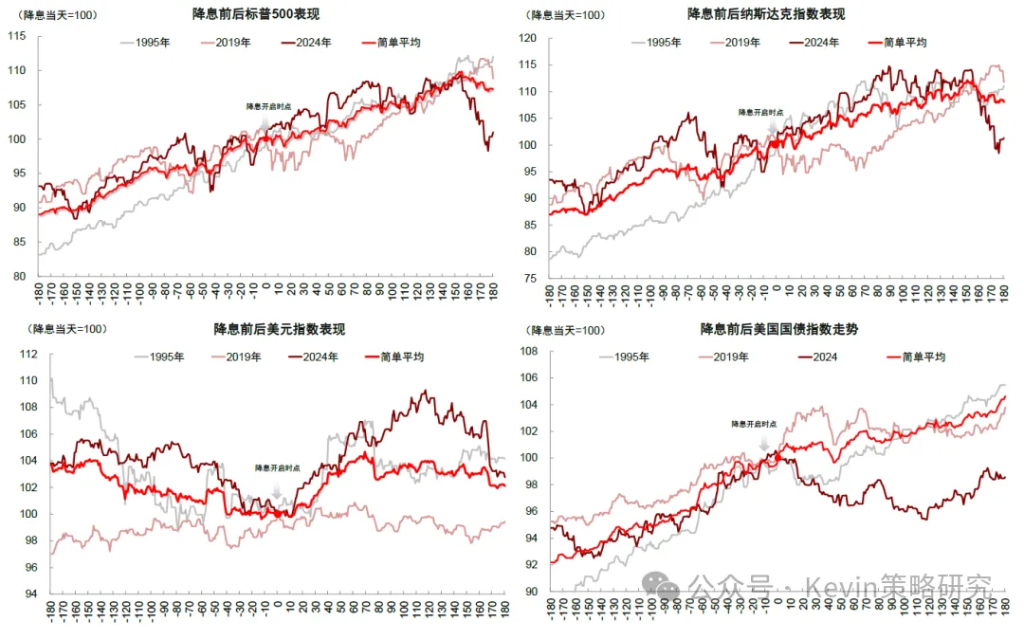

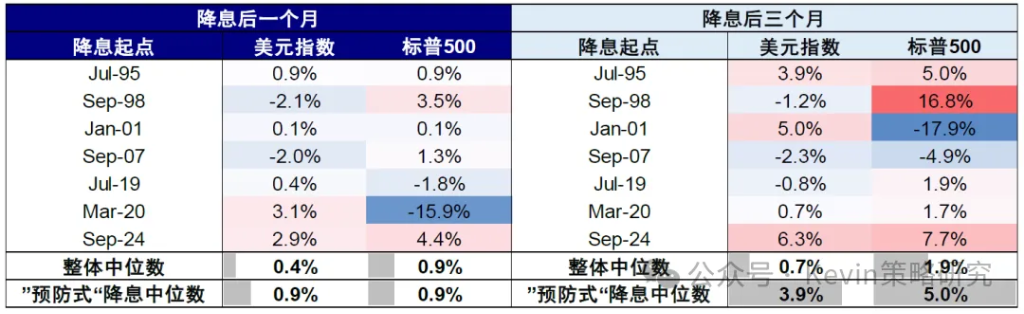

降息後市場的變化?先“寬鬆交易”後“復甦交易”;美元和長債利率回升,美股反彈、黄金平均一月後回调;新興弱於發達且內部分化

那麼,降息如何影響資產表現?

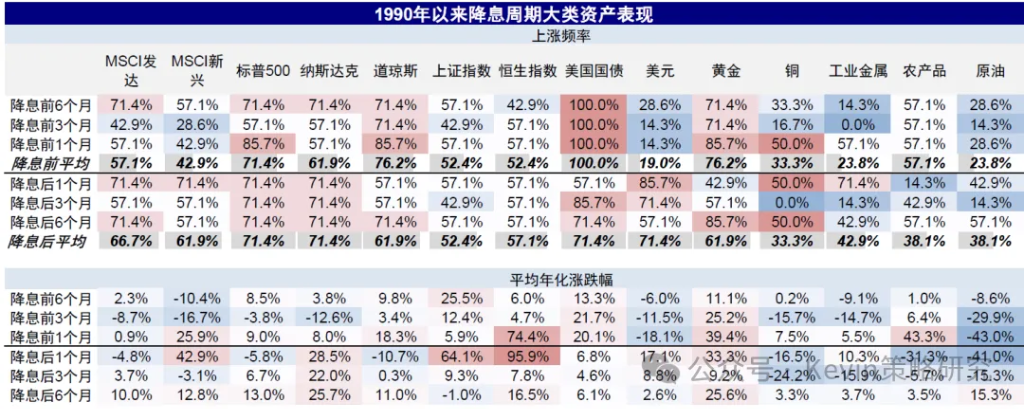

首先,債強股弱的“寬鬆交易”是歷次降息的固定劇本和必經過程,一如近期的債券利率降、黃金漲,美元弱,成長與新興市場普遍領先。

若從1990年以來7輪降息週期“簡單平均”歷史經驗來看,降息前1個月美債和黃金的勝率最高,分別達100%和85.7%,美元勝率則僅有14.3%,美股在降息前3個月勝率只有57.1%,但降息前1個月抬升至85.7%。

圖表18:降息週期分爲衰退式降息和預防式降息兩種 資料來源:中金公司研究部

資料來源:中金公司研究部

但把“寬鬆交易”無限外推當成貫穿整個降息週期的主線也是市場最常見的誤區。

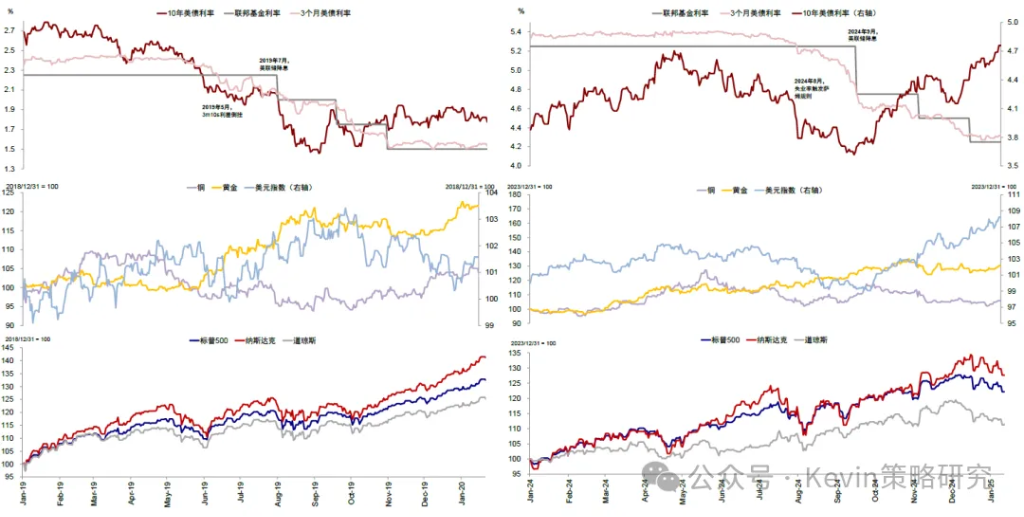

如果降息可以很快起作用,那“寬鬆交易”會很快切換到股強債弱的“復甦交易”(如利率和美元企穩甚至反彈,黃金回調,新興之間隨各自基本面分化),2024年降息週期甚至快到降息那一刻就開始切換了,美元和美債利率隨之見底。區分不同降息週期,就是爲了判斷何時切換。

歷次降息週期“簡單平均”的歷史經驗表明,降息後1個月勝率最大的資產切換爲美元(85.7%),其次爲標普和納指等(71.4%)。

圖表19:2019年和2024年“預防式”降息後,都從“寬鬆交易”逐步轉向“復甦交易”,長端利率和美元見底回升,黃金階段性回調,美股反彈 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

圖表20:從歷史“簡單平均”經驗來看,美債和黃金降息前更好,美元、納指和原油降息後表現更好 資料來源:Bloomberg,Wind,FactSet,中金公司研究部

資料來源:Bloomberg,Wind,FactSet,中金公司研究部

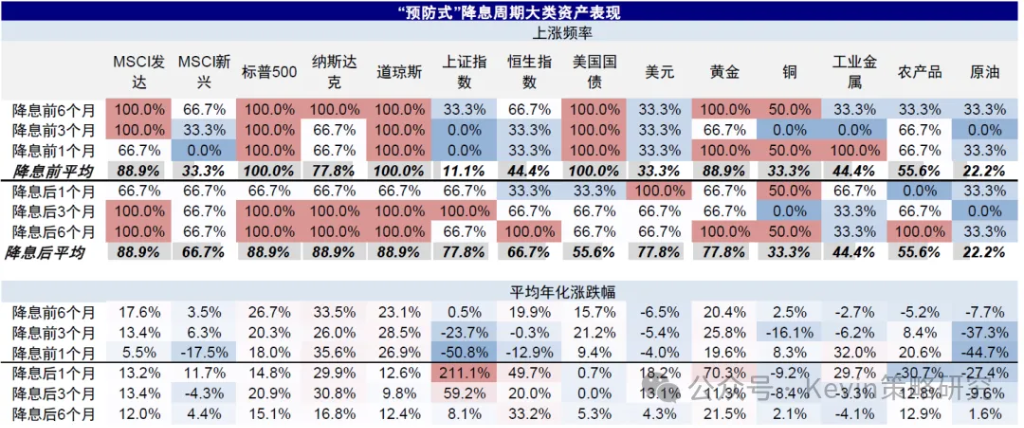

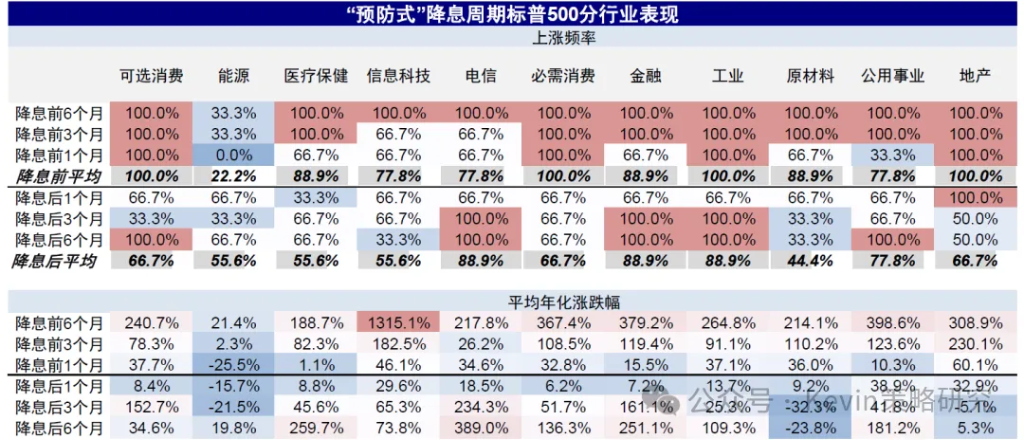

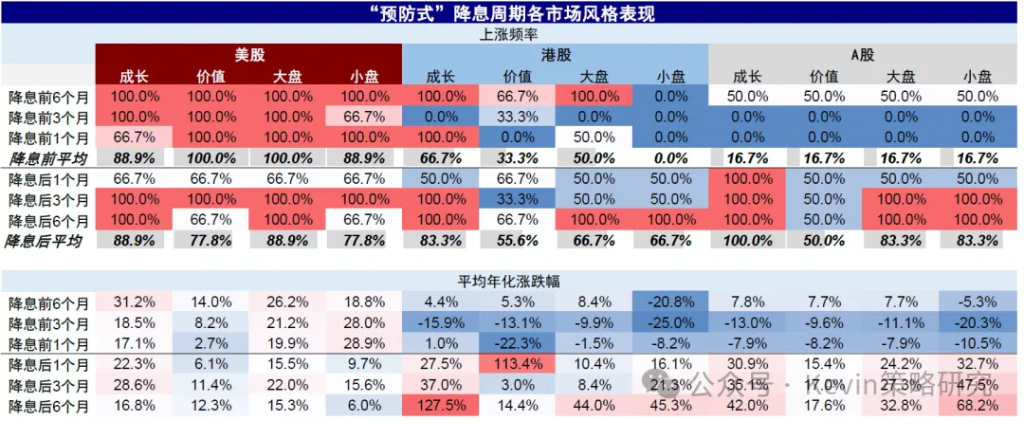

但相比包含4次衰退的1990年以來的7輪降息週期的簡單平均,聚焦1995年、2019年和2024年這3輪與當前更類似的“預防式”降息經驗,更有參考價值。我們發現,降息後都很快從“寬鬆交易”轉向“復甦交易”,時間從立刻到1-3個月不等。

圖表21:“預防式”降息週期中,降息前美債、黃金和道瓊斯表現好,降息後美元和美股走強,發達好於新興 資料來源:Bloomberg,Wind,FactSet,中金公司研究部

資料來源:Bloomberg,Wind,FactSet,中金公司研究部

► 降息後美元反而走強,美債利率也築底回升。

在討論降息的資產影響時,多數人往往會認爲“美聯儲降息→美債利率下行→利差收窄→美元走弱”。然而,事實上,我們發現過往的3輪“預防式”降息後1個月內,美元都無一例外走強。原因也很簡單:

一方面,上述邏輯鏈條的第一步就存在問題,降息前的降息預期已帶動美債利率下行,加上“預防式”降息本身就不需要降很多,因此降息兌現後長債利率反而築底回升。2019年7月美聯儲降息前,長端美債利率從4月便開始回落,9月第二次降息前已見底。2024年9月18日美聯儲降息,對應10年美債利率幾乎立刻從低點3.6%開始回升,美元也從9月底的低點99開始反彈至2025年1月108.5的高點。

另一方面,貨幣政策並非美元匯率的主導因素,長期來看相對增長差纔是美元的核心決定要素(《美元與美股的關係》),因此降息若能較快推動需求改善和基本面修復,對美元就是利好。

圖表22:“預防式”降息週期中降息後均出現美元走強、美股反彈,美債漲幅主要在降息前 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

圖表23:“預防式”降息週期中,美股和美元表現明顯好於“衰退式”降息 資料來源:Bloomberg,Wind,FactSet,中金公司研究部

資料來源:Bloomberg,Wind,FactSet,中金公司研究部

► 美股在降息1個月後轉爲明顯上漲,納指降息後更快反彈,道指表現更多集中在降息前和降息4個月後。

“預防式”降息中美股的表現同樣明顯好於“衰退式”降息週期,其中標普和道指在降息前3個月和1個月上漲頻率均達100%,漲幅降息前大於降息後,道瓊斯在降息後期有所修復;納指在降息前後均表現強勁,降息前1個月和后1個月平均年化上漲35.6%和29.9%。

從行業和風格上看,臨近降息時防禦和成長板塊領漲,小盤好於大盤;降息後大盤開始好於小盤,順週期板塊逐步修復。降息前1個月美股平均年化漲幅最高的行業分別爲地產(60.1%)、信息科技(46.1%)、工業(37.1%)和電信(34.6%),代表小盤的羅素2000(28.9%)好於代表大盤的羅素1000(19.9%),標普成長(17.1%)也好於標普價值(2.7%)。

降息後大盤開始好於小盤,初期防禦和成長仍然佔優,降息後1個月內公用事業(38.9%)和信息科技(29.6%),降息後期科技仍占优,但金融等順週期板塊有所修復。

圖表24:降息前美股防禦型和成長型板塊領漲,降息後仍然佔優,但順週期有所修復 資料來源:Bloomberg,Wind,FactSet,中金公司研究部

資料來源:Bloomberg,Wind,FactSet,中金公司研究部

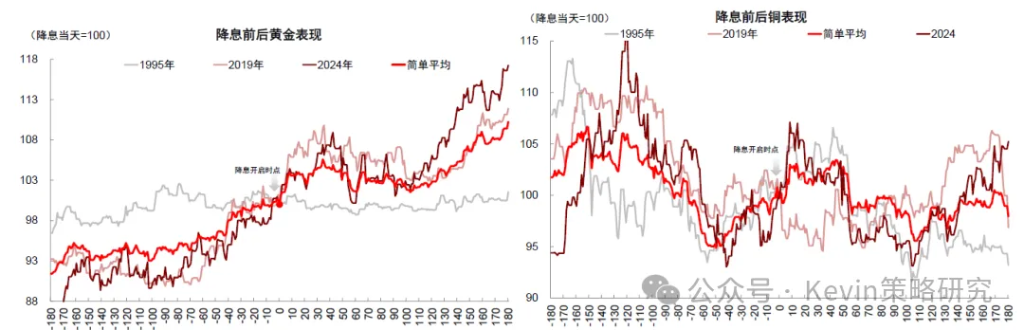

► 黃金平均降息1個月後階段性回調,銅在降息後2-3個月有反彈。

黃金更多是受益於流動性的提振,故漲幅主要在降息前和降息初期的“寬鬆交易”,之後有回調,降息前1個月和降息後1個月黃金平均年化收益率分別爲19.6%和70.3%,而降息後3個月降至11.3%。

1995年降息開始前黃金已開始回調,降息後一直表現較爲平淡。2019年7月降息後9月初黃金開始回調至11月,期間回調6.2%。2024年9月降息後黄金从10月底開始回調至11月,期間回調8.7%。

銅平均在降息前2個月開始有所上漲但降息後轉跌,直至降息後2-3個月反彈,在降息6個月後平均年化上漲2.1%。

圖表25:黃金在降息初期表現更好,之後有回調;銅降息後平均2-3個月後有反彈 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

► “預防式”降息對新興市場的利好有限,發達反而跑贏新興,且降息後期更明顯。

降息後1個月內發達和新興平均年化漲幅分別爲13.2%和11.7%,降息6個月後發達市場仍保持12.0%的漲幅且上漲頻率達100%,新興的漲幅則降至4.4%。新興市場表現在降息週期中分化明顯,自身基本面是決定性因素。

如2024年降息後中國股市在“924”政策的刺激而大漲,而其他新興市場如印度和巴西則分別在降息後1個月下跌2.1%和2.4%。

圖表26:“預防式”降息週期中發達市場明顯跑贏新興 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

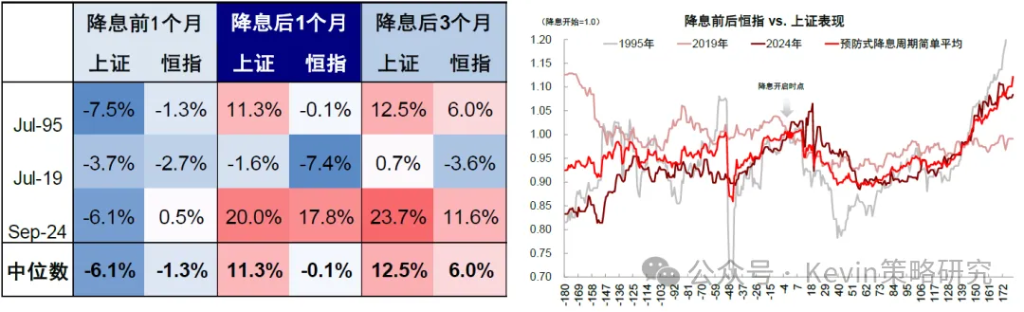

降息後的中國市場?初期港股彈性大且“領先半步”,降息後反而回調;與以往不同,本輪降息前已大漲

降息前和降息初期,港股彈性更大,且“領先半步”反應,成長和小盤佔優。若是單純的流動性提振,那么港股彈性更大,且往往在降息前美債利率下行就“領先半步”反應,恒指平均在降息前2個月開始上漲但過程有震盪。

行業和風格層面,成長、小盤和防禦佔優,2019年降息後1個月醫療保健(10%)和必需消費(7%)領漲,2024年降息後1個月地產(43%)和信息科技(30%)領漲,代表小盤的恒生小型股指數降息後1個月漲幅(20.7%)大於代表大盤的恒生大型股指數(17.0%)。

圖表27:港股降息前期彈性大於A股,“領先半步” 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

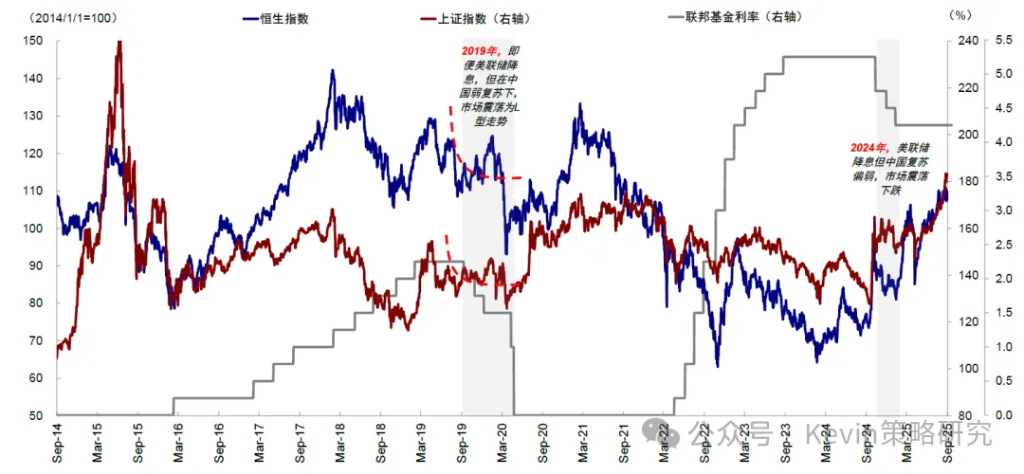

但降息後可能很快轉爲回調。1995年恒指在降息後很快轉跌,2019年則在降息前就開始轉跌,降息後1個月恒指跌了7.4%,而A股则在降息後一周才开始上涨。

行業層面,2019年降息後1個月內,港股除醫療保健和消費的大部分行業都在跌,A股同樣如此。這也充分說明,美聯儲降息並非國內市場走勢的決定性因素,國內基本面和政策更重要(《美聯儲降息對我們是利好還是利空?》)。

圖表28:對於中國市場,降息非決定因素,國內基本面影響更大 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

如果政策同步發力,那麼市場表現更強。例如2024年美聯儲降息後國內“924”政策的配合推動A股和港股大漲,在降息後1個月內分別上漲20.0%和17.8%,降息3個月後A股的漲幅(23.7%)同樣大於港股(11.6%)。從行業表現來看,降息後1個月A股信息科技(43%)領漲,但順週期也表現亮眼,地產(30%)和金融(29%)漲幅僅次於信息科技;港股地產(43%)和信息科技(30%)同样領漲。

圖表29:從風格上看,美股逐漸從小盤和成長過渡到大盤和價值,港股和A股成長和小盤受益更明顯 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

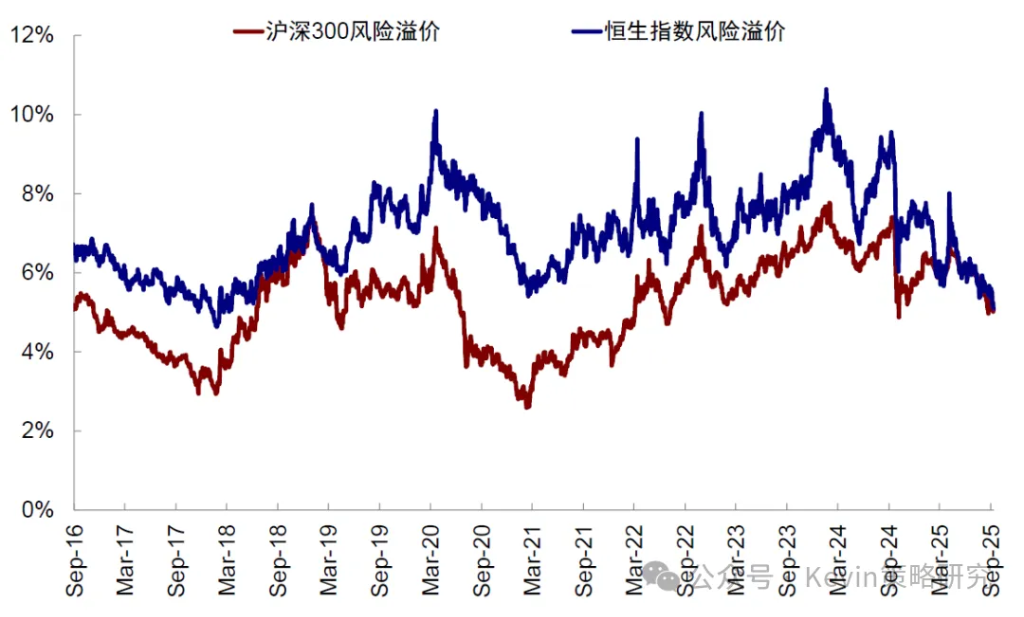

此外,本輪降息的不同之處,除了美國通脹是在走高外,降息前國內市場已上漲較多,而此前降息週期中國市場都有不同程度的下跌。不同於2019年和2024年降息前中國市場都在下跌,本輪A股行情自6月底開始啓動,滬指創下10年新高,港股歷經前期的震盪回調後9月4日以來在流動性提振下也轉爲上漲,目前市場情緒均已演繹較爲充分。

當前恒指風險溢價爲5.1%,已突破今年3月AI行情(5.7%)和去年10月初6.0%的低點,滬深300風險溢價爲5.1%,同樣接近去年10月初低點(4.9%)。因此情緒已較爲樂觀的情況下,美聯儲降息本身能帶來多少額外的邊際提振,也要視內部政策配合。

圖表30:當前A股和港股市場風險溢價均已回落至低位 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

如何交易?美債黃金先強後弱;美元先弱後強;美股回調買入,順週期追趕科技;中國市場聚焦基本面結構和映射機會

那麼,降息如何影響資產表現?

首先,債強股弱的“寬鬆交易”是歷次降息的固定劇本和必經過程,一如近期的債券利率降、黃金漲,美元弱,成長與新興市場普遍領先。

若從1990年以來7輪降息週期“簡單平均”歷史經驗來看,降息前1個月美債和黃金的勝率最高,分別達100%和85.7%,美元勝率則僅有14.3%,美股在降息前3個月勝率只有57.1%,但降息前1個月抬升至85.7%。

基於上文的比較分析,美聯儲不需降息太多,降息後需求也有望修復,因此應先股強債弱的“復甦交易”,到股弱債強的“寬鬆交易”。

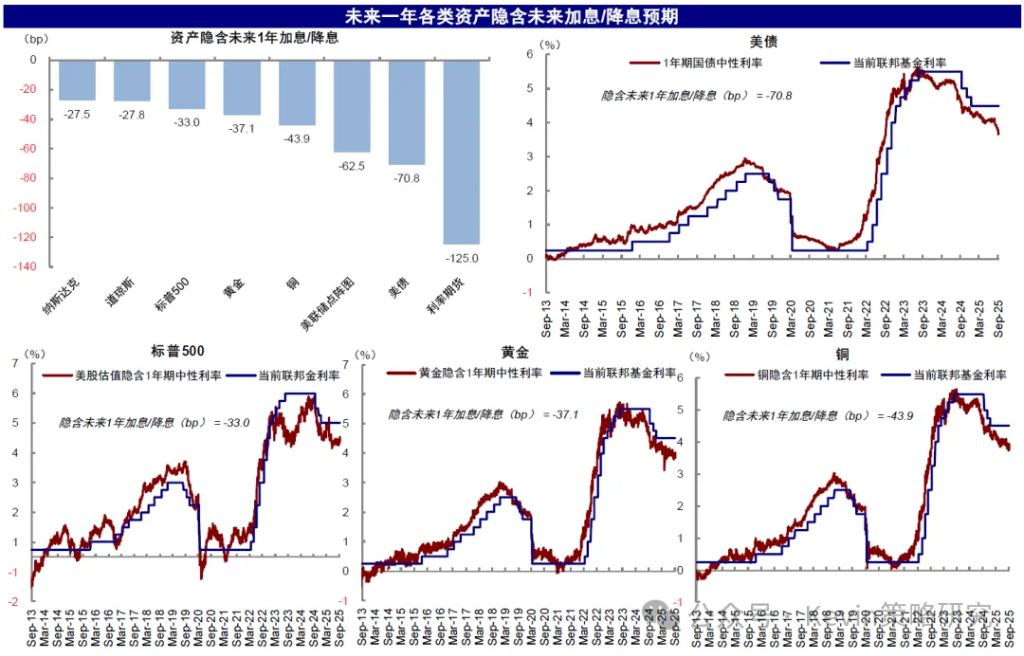

我們測算,當前各類資產計入的未來一年降息預期中,利率期貨(5次)>美債(2.8次)>美聯儲點陣圖(2.5次)>銅(1.8次)>黃金(1.5次)>標普500(1.3次)>道瓊斯(1.1次)≈納斯達克(1.1次),這意味着長端利率和貴金屬已計入較多降息預期,美股計入的降息預期較少。具體而言:

圖表31:當前各類資產計入的降息預期利率期貨(5次)>美債(2.8次)>美聯儲點陣圖(2.5次)>銅(1.8次)>黃金(1.5次)>標普500(1.3次)>道瓊斯(1.1次)≈納斯達克(1.1次) 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

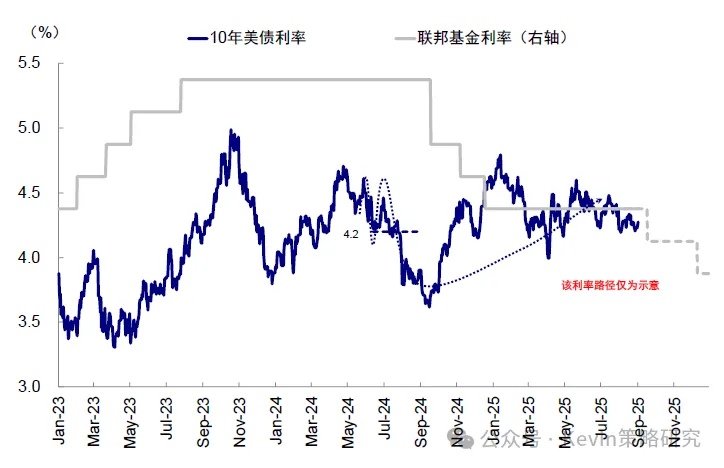

► 美債:短期計入預期較充分,中樞3.9~4.1%,先強後弱,先長後短。鑑於當前長債計入的降息預期已較多,且本輪週期本身美聯儲就不需要降很多,待到降息後需求的改善或會進一步壓低降息預期,使得長債利率築底回升,而短債和貨幣政策更相關,在降息後的表現或相對更好。

我們測算,若使利率回到中性水平,基準情形下年內降息2次對應10年美債利率中樞3.9~4.1%,短期繼續持有直到降息預期充分和效果體現,從長端轉向短端。

圖表32:10年美債利率中樞3.9~4.1%,衝高是再配置機會 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

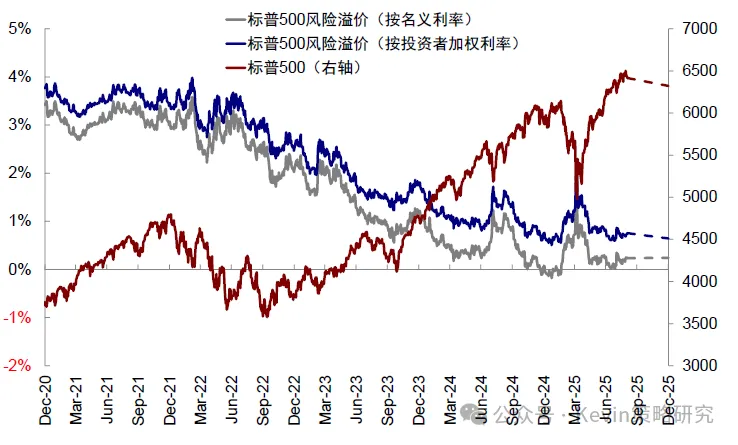

► 美股:降息後或反彈,樂觀情形標普6700,回調提供更好介入機會;結構上科技與順週期或佔優。此前我們明確上調美股點位至基準情形6200-6400,樂觀情形6700(《美股風險溢價爲何能如此低?》),目前市場正往我們給的樂觀點位前進。

往前看,美聯儲降息、10月新財年財政脈衝環比改善或推動信用週期修復,疊加近期盈利預期的上修,對美股仍是利好,若回調或提供更好的買點。結構上建議關注科技(初期流動性提振+AI資本開支繼續加速)與順週期板塊(降息後或逐步追趕)。

圖表33:基準情形下標普中樞6200~6400,樂觀6700,回調提供更好買點 資料來源:FactSet,中金公司研究部

資料來源:FactSet,中金公司研究部

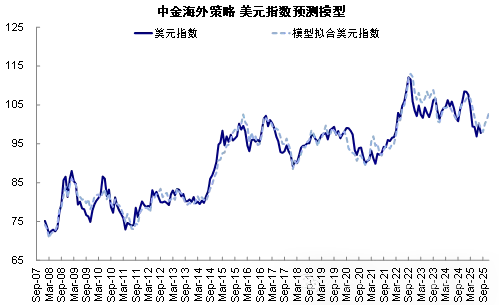

► 美元:先弱後強,基本面改善後有望小幅反彈。我們前文分析,歷輪“預防式”降息後美元都走強,我們認爲本輪降息若能較快推動需求改善和基本面修復,美元同樣有小幅走強基礎。我們的美元流動性模型顯示,美元短期繼續震盪,年底有望小幅修復。

圖表34:我們的美元流動性模型顯示,下半年美元震盪,四季度有望修復 資料來源:Bloomberg,中金公司研究部

資料來源:Bloomberg,中金公司研究部

► 黃金:上下行風險不匹配,適合持有;降息兌現後存在短期回調和切換到銅的風險。我們的美元、實際利率和不確定性三因子模型顯示,若不確定性維持俄烏以來均值,當前美元(98)和實際利率(1.7%)對應的合理金價水平3400~3600美元/盎司。我们认为黃金长期趋势仍成立,但短期漲幅可能主要是在降息前期,降息1個月後存在一定回調風險。

► 中國市場:短期受流動性提振,港股彈性更好且領先,小盤和成長或佔優;如果國內政策不能配合強化這一表現的話,更應關注基本面支撐的結構和中美映射機會。

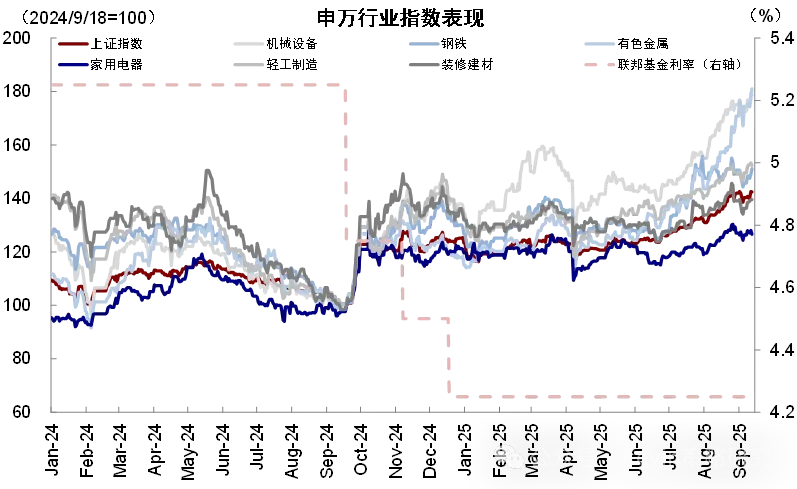

在當前市場情緒已較爲樂觀的情況下,如後續國內沒有進一步政策的配合,那麼單憑美聯儲降息影響可能有限,可關注1)基本面景氣改善的板塊,如創新藥、科技硬件、有色、非銀、消費電子等景氣度較高(《當前行情下的港股操作策略》),2)中美映射鏈條,如美國地產鏈相關的工具家裝傢俱等、以及與投資相關的有色和機械。

圖表35:2024年美聯儲降息後,美國地產鏈相關的出口及投資相關的有色等板塊受益

本文作者:劉剛、項心力,來源:Kevin策略研究,原文標題:《降息後會發生什麼?——兼論降息的歷史經驗》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。