摩根士丹利最新研究指出,當標普500、美債收益率與美元指數三者出現極端“共振”時,往往預示美元強勢週期即將反轉。

10月20日,據追風交易臺消息,摩根士丹利在最新研報中稱,當標普500指數、美元指數和10年期美債收益率出現極端“共振”時,美元在未來6個月內往往呈現可預測的走勢模式。

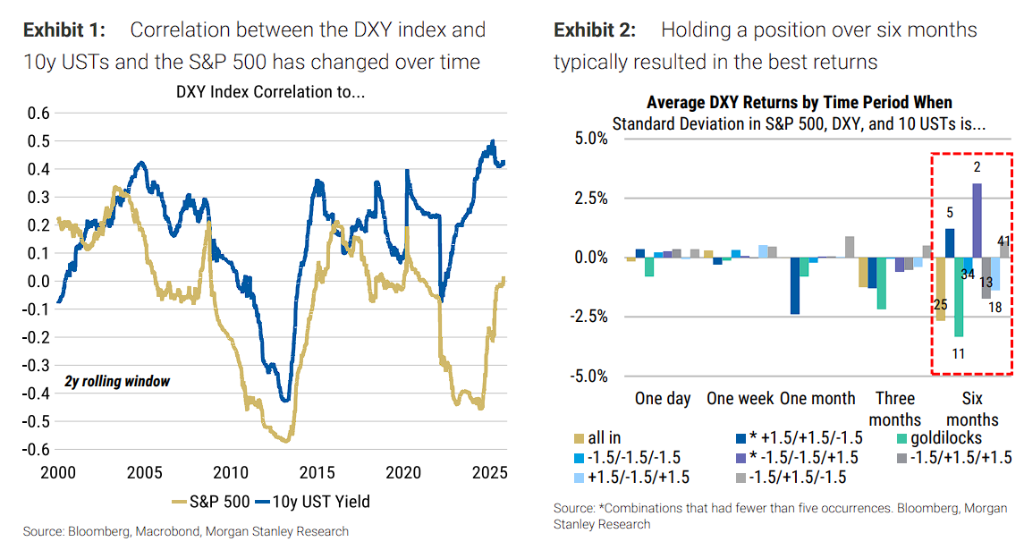

該行策略師Molly Nickolin等指出,通過分析過去25年中,標普500指數、10年期美债收益率和美元指數三者同时发生极端波动(超過1.25個標準差)的交易日,發現兩個明確指向美元在未來六個月內走弱的強力信號。

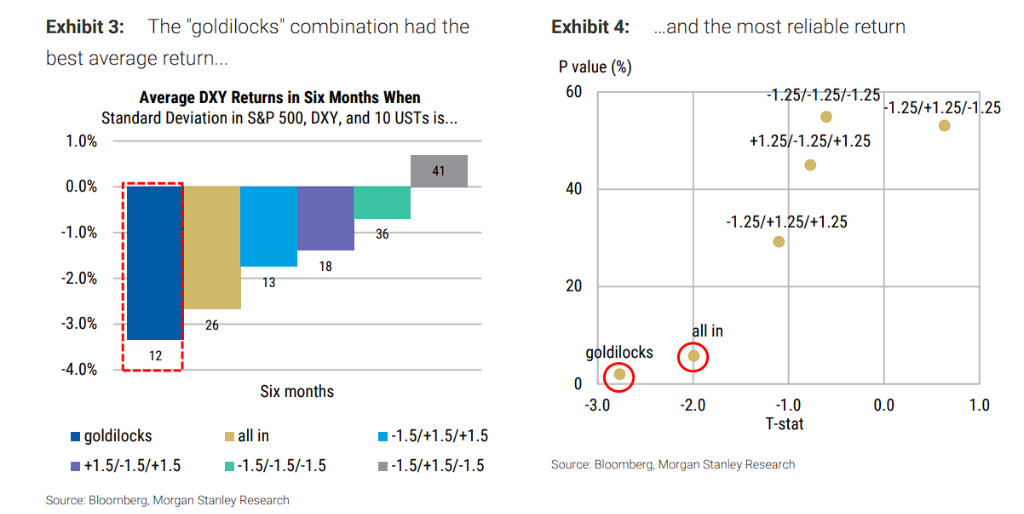

該行稱,歷史數據表明,在"金髮姑娘"情景(股市大漲超過1.25個標準差、美元和美債收益率同時下跌超過1.25個標準差),以及“全面上漲”情景(標普500指數、美元指數和10年期美債收益率三者同時上漲超過1.25個標準差)出現後,做空美元回報率明顯。

大摩強調,在“金髮姑娘”場景下,英鎊表現最佳可能反映軟着陸預期;而“全面上漲”情景後澳元領漲,則可能暗示美國例外論消退、全球經濟追趕的過程。

值得注意的是,2025年已出現多次符合這些信號的交易日,佔歷史總數的約7%,顯示當前市場波動性處於歷史高位。

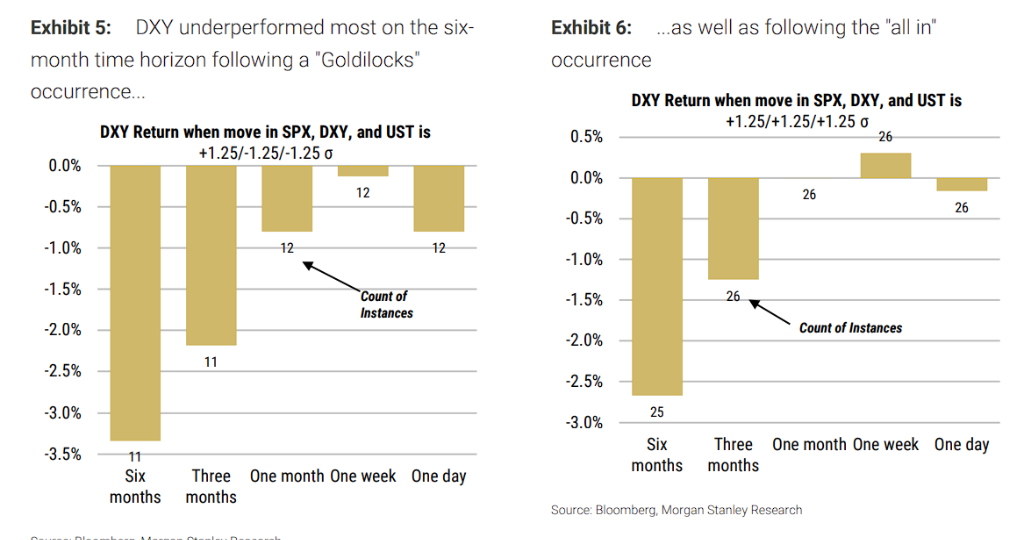

“金髮姑娘”情景:最可靠的做空美元信號摩根士丹利團隊將標準差超過±1.25定義爲"超大幅度"波動,採用10年滾動窗口進行計算。在標普500、美元指數和10年期美債收益率三大指標的八種可能組合中,“金髮姑娘”表現最爲突出。

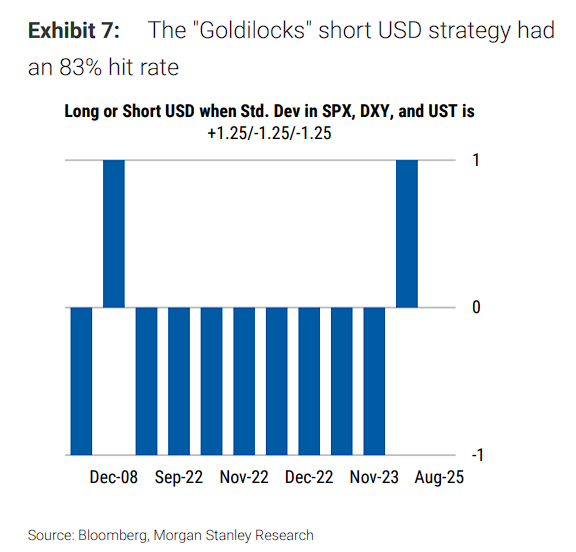

這一組合的具體特徵是:標普500指數標準差≥+1.25,美元指數標準差≤-1.25,10年期美債收益率標準差≤-1.25。在過去25年中,該組合共出現12次,平均導致美元指數在6個月內下跌3.3%。

統計檢驗顯示該信號的t統計量爲-2.8,p值約0.02,表明這一組合與美元走弱之間存在高度一致的因果關係。從擊中率來看,12次出現後有83%的情況下美元在6個月內走弱,遠高於其他組合。

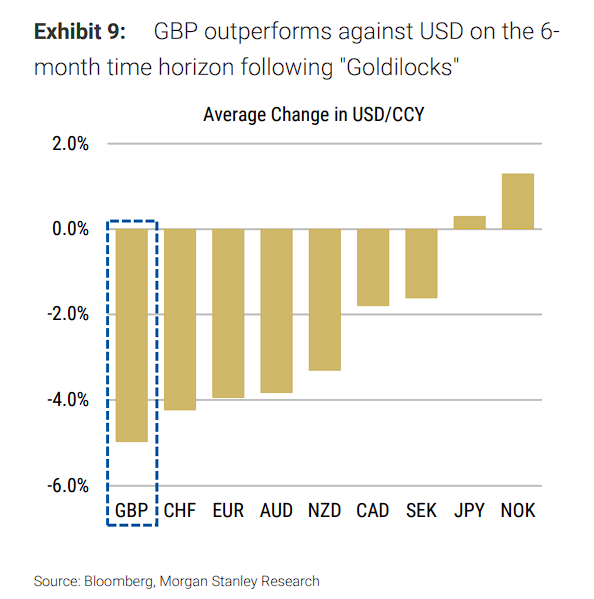

大摩稱,歷史數據顯示,在"金髮姑娘"情景出現後,做多英鎊兌美元產生最佳回報。

這可能是因爲該信號暗示"軟着陸"情景——美股上漲反映經濟韌性,但美元和美債收益率下跌意味着美聯儲政策放鬆預期升溫,有利於英鎊等發達市場貨幣。

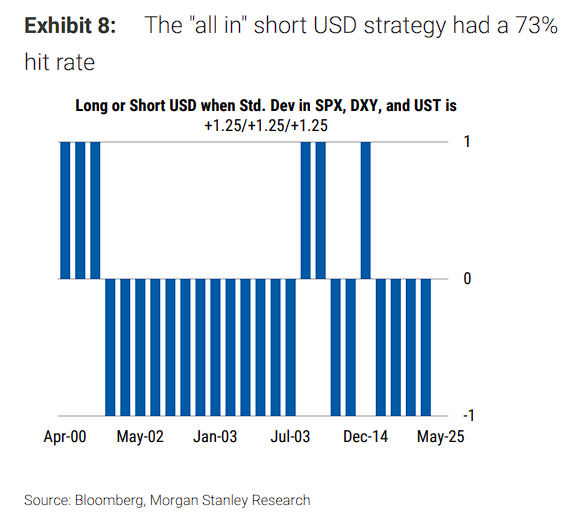

“全面上漲”情景:第二可靠的做空美元信號“全面上漲”情景指標普500指數、美元指數和10年期美債收益率三者同時上漲超過1.25個標準差。這一組合在過去25年中出現26次,頻率約爲"金髮姑娘"情景的兩倍。

雖然出現頻率更高,但該情景的可靠性略遜一籌。數據顯示,在"全面上漲"情景後的6個月內,美元指數平均下跌2.7%,t統計量爲-2.0(p值約0.06),表明存在中等程度的證據支持美元隨後走弱。

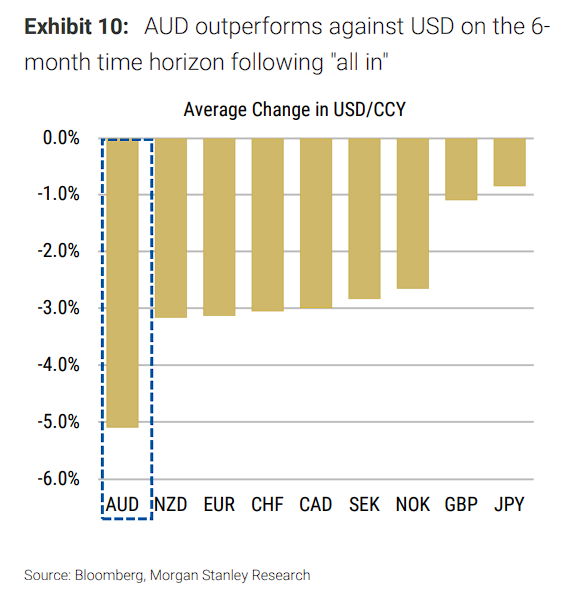

該策略的成功率爲73%——在26次出現中,有19次美元在隨後6個月內下跌。從貨幣對錶現看,澳元兌美元在"全面上漲"情景後收益最佳。

研究認爲,這可能反映了"美國例外主義"後的全球經濟追趕階段:

三項指標同時大幅上漲通常意味着美國經濟和市場表現極度強勁,但隨後其他地區經濟開始復甦,縮小與美國的差距,導致美元回吐漲幅。

大摩稱,澳元作爲典型的風險貨幣和大宗商品貨幣,在全球經濟同步復甦階段往往表現出色。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩內容來自追風交易臺。

更詳細的解讀,包括實時解讀、一線研究等內容,請加入【追風交易臺▪年度會員】