本週,全球市場的聚光燈將再次對準美聯儲。美國聯邦公開市場委員會(FOMC)即將公佈其最新利率決議,市場普遍預期將維持利率不變。儘管政策動作本身或許不出意外,但會議聲明與鮑威爾的新聞發佈會,將成爲投資者尋求未來政策走向的關鍵線索。

美聯儲利率決議的市場預期:維穩是主基調,政策語氣成關鍵

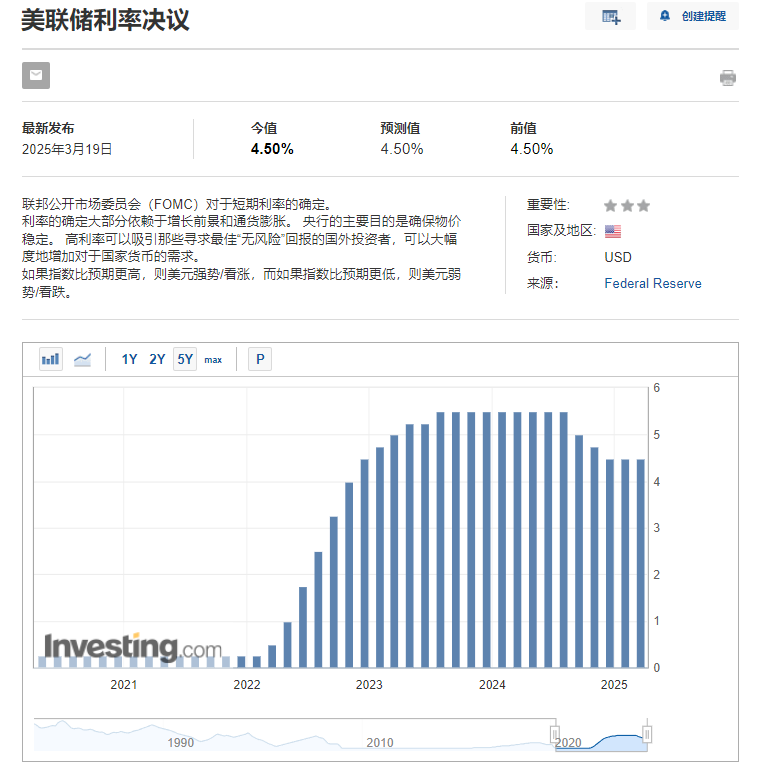

目前,市場共識是美聯儲不會在本次會議上調整利率。聯邦基金利率目標區間料維持在 4.25%-4.50%,爲20多年來的最高水平。

| 事件 | 日期 | 預期結果 | 概率 |

| 美聯儲5月利率決議 | 5月8日(週四) | 維持利率不變(4.25%-4.50%) | 97.20% |

不過,真正牽動市場的,不是利率本身,而是:

降息信號:美聯儲是否暗示2025年下半年可能降息;

經濟放緩信號:官員是否將經濟放緩信號視爲可控;

鮑威爾的語氣:是否繼續展現“鷹派姿態”,以捍衛美聯儲的獨立性。

| 市場焦點 | 可能動向或解讀 |

| 利率決議 | 維持現狀(不加息、不降息) |

| 點陣圖與經濟預測(SEP) | 保持3次降息預期或略微下調 |

| 鮑威爾新聞發佈會語氣 | 可能偏鷹派,以應對白宮施壓 |

| 對就業與通脹的評估 | 關注硬數據支撐力 vs. 軟數據走弱的背離 |

美聯儲利率決議面臨的政治壓力:白宮希望“貨幣鬆綁”

近期,美國前總統特朗普頻頻在公開場合對美聯儲施壓,要求提前降息以提振經濟,並在不久前暗示若再次執政,可能會考慮解僱鮑威爾。雖然特朗普事後有所收斂,但這一幕仍令市場擔憂美聯儲的獨立性可能遭到侵蝕。

| 事件 | 影響 |

| 特朗普施壓美聯儲 | 市場擔憂美聯儲獨立性受損 |

| 鮑威爾表態 | 等待更多數據,強調獨立性 |

爲回應這些質疑,美聯儲可能傾向在溝通中維持更強硬的語氣,繼續堅持“以數據爲基礎”的政策路徑。這就意味着:

“降息不會因政治壓力而來,只會因經濟數據而來。”

美聯儲利率決議的經濟數據背景:軟數據疲弱,硬數據仍堅挺

儘管消費者信心、製造業調查等“軟數據”呈現疲弱跡象,但實際就業與消費等“硬數據”卻依舊穩健。例如:

2025年一季度GDP環比年化下滑0.3%,但這主要源自企業搶進口貨規避關稅;

就業市場尚未顯示明顯降溫,非農就業數據仍保持韌性。具體數據如下:

| 指標 | 數據 | 解讀 |

| 2025年Q1 GDP環比年率 | -0.30% | 主要因企業提前進口商品導致 |

| 2025年4月非農就業人數 | +17.7萬人 | 勞動力市場穩健,降息預期降低 |

| 2025年3月PCE物價指數 | 2.30% | 通脹壓力有所緩和 |

因而,美聯儲不太可能將其視爲經濟實際疲軟的證據,更多的是審慎觀察後續數據走勢。此外,美聯儲內部分歧也逐漸浮現。例如,官員內克蒂·米勒斯在非農數據發佈後表示,4月就業強勁,使得6月降息的必要性降低,暗示政策可能會更偏向觀望。

美聯儲利率決議降息時點爭議:從6月推遲至7月?

此前,高盛與巴克萊曾預測美聯儲將在6月啓動降息。但隨着最新就業報告公佈,多家機構已將降息預期推遲至7月或更晚。分析人士指出,除非6月前公佈的數據出現大幅走軟,否則美聯儲在年中之前大概率將保持觀望。

根據3月FOMC會議公佈的“點陣圖”,多數官員預計2025年全年將降息50個基點,也就是說,市場原本憧憬的年內三次降息,如今或許只剩下兩次甚至一次。這一變化也意味着,在本週會議上,美聯儲可能不會給出太多“鴿派驚喜”,更可能維持謹慎偏鷹的基調。

美聯儲利率決議市場展望:美元或獲短期支撐

對投資者而言,接下來的關鍵就在於:美聯儲“說什麼”,比“做什麼”更重要。

如果鮑威爾在發佈會上延續“鷹派口風”,表示需更多觀察數據,強調抗通脹優先,那麼市場將削減對年內快速降息的預期,美元指數可能獲得支撐。而如果暗示經濟下行風險上升,或表達對就業放緩的擔憂,則有望提振黃金、美股等風險資產。

| 變量 | 若美聯儲偏鷹 | 若美聯儲偏鴿 |

| 美元指數 | 上漲 | 回落 |

| 黃金價格 | 承壓 | 反彈 |

| 美債收益率 | 上行或持平 | 下行 |

| 標普500指數 | 短期承壓 | 有望反彈 |

| 降息概率預期 | 降低 | 提高 |

結語:美聯儲利率決議的政策轉折臨界點還沒到

從當前信號來看,美聯儲尚未到達“轉向降息”的臨界點,主要體現在以下幾點:

面臨政治壓力:美聯儲需回應白宮的降息訴求,同時捍衛自身獨立性。

評估經濟數據:當前經濟數據疲軟但未達足以推動政策轉折的程度。

市場博弈加劇:鮑威爾本週的言論將成爲市場交易的重要風向標。

投資者挑戰:這是一場數據與表態交織的博弈,考驗投資者的信心與定力。