本周,全球市场的聚光灯将再次对准美联储。美国联邦公开市场委员会(FOMC)即将公布其最新利率决议,市场普遍预期将维持利率不变。尽管政策动作本身或许不出意外,但会议声明与鲍威尔的新闻发布会,将成为投资者寻求未来政策走向的关键线索。

美联储利率决议的市场预期:维稳是主基调,政策语气成关键

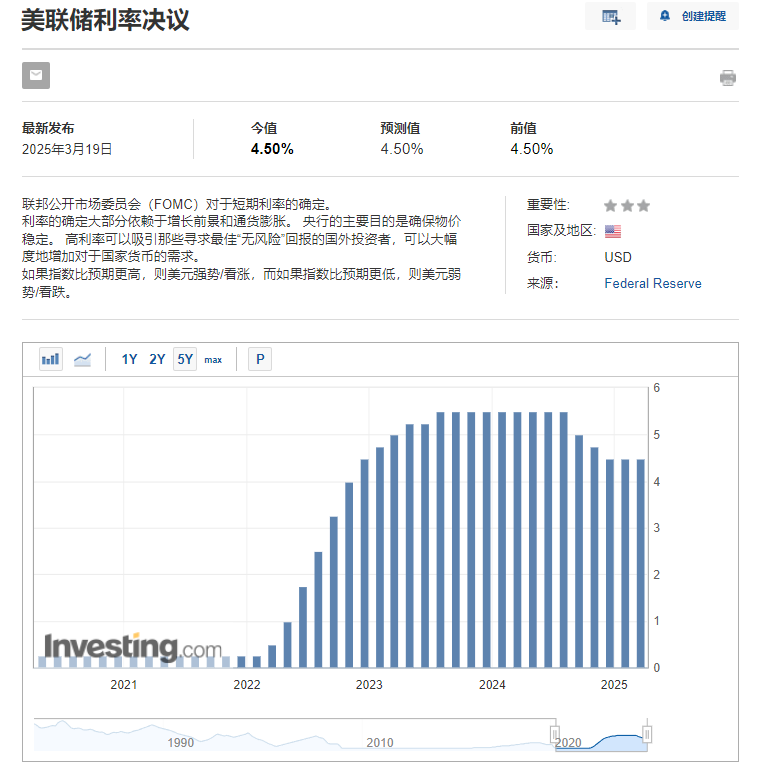

目前,市场共识是美联储不会在本次会议上调整利率。联邦基金利率目标区间料维持在 4.25%-4.50%,为20多年来的最高水平。

| 事件 | 日期 | 预期结果 | 概率 |

| 美联储5月利率决议 | 5月8日(周四) | 维持利率不变(4.25%-4.50%) | 97.20% |

不过,真正牵动市场的,不是利率本身,而是:

降息信号:美联储是否暗示2025年下半年可能降息;

经济放缓信号:官员是否将经济放缓信号视为可控;

鲍威尔的语气:是否继续展现“鹰派姿态”,以捍卫美联储的独立性。

| 市场焦点 | 可能动向或解读 |

| 利率决议 | 维持现状(不加息、不降息) |

| 点阵图与经济预测(SEP) | 保持3次降息预期或略微下调 |

| 鲍威尔新闻发布会语气 | 可能偏鹰派,以应对白宫施压 |

| 对就业与通胀的评估 | 关注硬数据支撑力 vs. 软数据走弱的背离 |

美联储利率决议面临的政治压力:白宫希望“货币松绑”

近期,美国前总统特朗普频频在公开场合对美联储施压,要求提前降息以提振经济,并在不久前暗示若再次执政,可能会考虑解雇鲍威尔。虽然特朗普事后有所收敛,但这一幕仍令市场担忧美联储的独立性可能遭到侵蚀。

| 事件 | 影响 |

| 特朗普施压美联储 | 市场担忧美联储独立性受损 |

| 鲍威尔表态 | 等待更多数据,强调独立性 |

为回应这些质疑,美联储可能倾向在沟通中维持更强硬的语气,继续坚持“以数据为基础”的政策路径。这就意味着:

“降息不会因政治压力而来,只会因经济数据而来。”

美联储利率决议的经济数据背景:软数据疲弱,硬数据仍坚挺

尽管消费者信心、制造业调查等“软数据”呈现疲弱迹象,但实际就业与消费等“硬数据”却依旧稳健。例如:

2025年一季度GDP环比年化下滑0.3%,但这主要源自企业抢进口货规避关税;

就业市场尚未显示明显降温,非农就业数据仍保持韧性。具体数据如下:

| 指标 | 数据 | 解读 |

| 2025年Q1 GDP环比年率 | -0.30% | 主要因企业提前进口商品导致 |

| 2025年4月非农就业人数 | +17.7万人 | 劳动力市场稳健,降息预期降低 |

| 2025年3月PCE物价指数 | 2.30% | 通胀压力有所缓和 |

因而,美联储不太可能将其视为经济实际疲软的证据,更多的是审慎观察后续数据走势。此外,美联储内部分歧也逐渐浮现。例如,官员内克蒂·米勒斯在非农数据发布后表示,4月就业强劲,使得6月降息的必要性降低,暗示政策可能会更偏向观望。

美联储利率决议降息时点争议:从6月推迟至7月?

此前,高盛与巴克莱曾预测美联储将在6月启动降息。但随着最新就业报告公布,多家机构已将降息预期推迟至7月或更晚。分析人士指出,除非6月前公布的数据出现大幅走软,否则美联储在年中之前大概率将保持观望。

根据3月FOMC会议公布的“点阵图”,多数官员预计2025年全年将降息50个基点,也就是说,市场原本憧憬的年内三次降息,如今或许只剩下两次甚至一次。这一变化也意味着,在本周会议上,美联储可能不会给出太多“鸽派惊喜”,更可能维持谨慎偏鹰的基调。

美联储利率决议市场展望:美元或获短期支撑

对投资者而言,接下来的关键就在于:美联储“说什么”,比“做什么”更重要。

如果鲍威尔在发布会上延续“鹰派口风”,表示需更多观察数据,强调抗通胀优先,那么市场将削减对年内快速降息的预期,美元指数可能获得支撑。而如果暗示经济下行风险上升,或表达对就业放缓的担忧,则有望提振黄金、美股等风险资产。

| 变量 | 若美联储偏鹰 | 若美联储偏鸽 |

| 美元指数 | 上涨 | 回落 |

| 黄金价格 | 承压 | 反弹 |

| 美债收益率 | 上行或持平 | 下行 |

| 标普500指数 | 短期承压 | 有望反弹 |

| 降息概率预期 | 降低 | 提高 |

结语:美联储利率决议的政策转折临界点还没到

从当前信号来看,美联储尚未到达“转向降息”的临界点,主要体现在以下几点:

面临政治压力:美联储需回应白宫的降息诉求,同时捍卫自身独立性。

评估经济数据:当前经济数据疲软但未达足以推动政策转折的程度。

市场博弈加剧:鲍威尔本周的言论将成为市场交易的重要风向标。

投资者挑战:这是一场数据与表态交织的博弈,考验投资者的信心与定力。