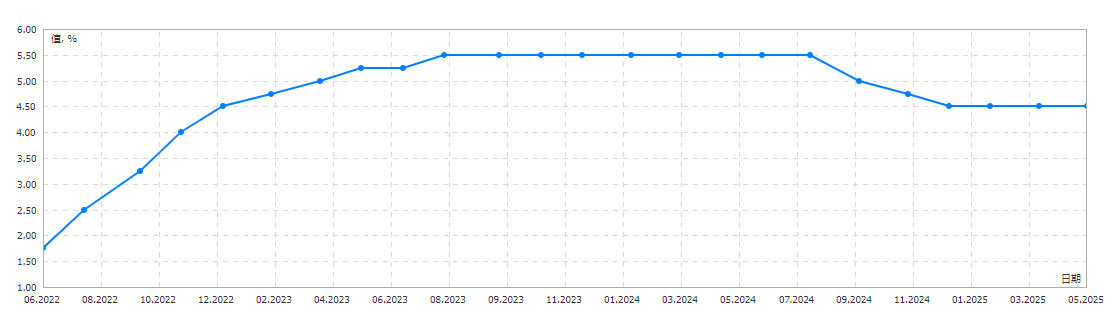

北京時間週四凌晨,美聯儲如市場預期般維持基準利率不變,利率區間依舊爲4.25%至4.5%,這已是連續第三次會議“按兵不動”。同時縮表步伐也保持穩定,繼續以當前速度減少國債和 MBS 持有量。

美聯儲政策維穩背後的“不安”:通脹與衰退的拉鋸戰

在本次聲明中,美聯儲繼續強調:通脹壓力雖有所緩解,但依舊高企,同時就業市場顯露疲態。聲明指出,“通脹上升與失業隱憂並存”,而“經濟下行風險正在加劇”。

最引人注目的是,美聯儲首次特別提到了“貿易”,但卻刻意避而不談“關稅”,這一點被市場廣泛解讀爲“審慎壓制市場敏感情緒”。

分析師調侃稱:“在全球貿易局勢緊繃的時刻,寫一份經濟聲明不提關稅,本身就是一種立場。”

鮑威爾表態強硬:不急於降息,決策將取決於關稅影響

美聯儲主席鮑威爾在會後記者會上再次重申當前政策路徑:

短期內不會急於降息

對未來利率路徑保持開放態度

關稅的不確定性將是影響政策的關鍵變量

他坦言,美聯儲正面臨“信息滯後+政策敏感”的兩難局面。在當前不確定性下,貿然調整政策恐適得其反。

“我們並不急於行動,尤其在關稅問題尚不明朗的情況下。”

美聯儲立場分化,政策路徑難以預測

值得注意的是,本次FOMC會議的投票結果爲12:0,一致通過維持利率不變。然而,理事們在縮表與未來政策路徑上的分歧仍未消除。前期曾主張放緩縮表的沃勒理事,此次雖支持維穩,但未公開修改其立場。明尼阿波利斯聯儲主席卡什卡利此次暫代缺席的堪薩斯城聯儲主席史密德行使投票權。

聯儲內部目前形成較爲明顯的“鷹鴿分化”:

| 官員 | 立場 | 表態要點 |

| 貝斯·哈克(克利夫蘭聯儲) | 鷹派 | 警告不能重蹈2021年“通脹暫時論”的覆轍 |

| 卡什卡利(明尼阿波利斯聯儲) | 中性偏鷹 | 支持維持利率,同時關注經濟放緩跡象 |

| 沃勒(聯儲理事) | 偏鴿 | 關注金融狀況收緊可能過快影響經濟 |

經濟基本面漸顯裂痕:滯脹風險浮現

雖然4月新增非農就業數據略高於預期(+17.7萬人),但前值下修、製造業與建築業放緩等信號表明,勞動力市場逐步降溫。

| 指標 | 數據 | 預期 | 前值(修正後) |

| 非農就業人數(4月) | +17.7萬 | +17.2萬 | +21.5萬 → +16.8萬 |

| 核心PCE物價指數 | +2.8%(年率) | 2.70% | 2.80% |

明尼阿波利斯聯儲的報告指出:“增速放緩疊加通脹粘性,美國經濟正走向類似上世紀70年代的‘滯脹’格局。”

再聯想到當年沃爾克主席爲了壓制通脹而大幅加息,最終引發嚴重經濟衰退與卡特總統連任失敗,如今的鮑威爾,工具箱更爲有限,卻承受相似壓力。

市場預期:美聯儲仍有三次降息?但流動性問題先於政策轉向

儘管美聯儲立場偏鷹,但市場交易員仍押注年內有望實現3次降息,其中7月的會議成爲焦點。而市場更爲關注的,其實是美債流動性風險:

美國財政部近期成功拍賣十年期國債,需求旺盛

收益率一度跌至當日低點,反映空頭回補

財政部罕見表示:“美元仍是世界儲備貨幣”

這番言論雖然意在穩定市場情緒,但反而加劇外界對財政穩定性的疑慮。業內普遍認爲,美聯儲未來可能**動用定向工具(如回購、貼現機制)**以紓解短期流動性風險。

結語:市場需警惕

本次決議以12:0一致通過,表面上看風平浪靜,實則暗流湧動。鷹派官員強調通脹風險不可忽視,鴿派則擔憂經濟硬着陸,美聯儲正被撕裂在抗通脹與保增長兩極之間。

而關稅談判的不確定性,將成爲未來數月內最關鍵的變量。若中美之間、或其他貿易戰火再起,其對通脹的滯後性傳導,將大幅干擾貨幣政策制定。

金融市場已進入“高不確定性”時代,每一個美聯儲的聲明,都可能成爲書寫歷史的起點。

📌 建議投資人關注要點:

美聯儲政策延後降息:避免重倉成長股,佈局防禦性板塊。

通脹粘性未除:關注貴金屬、能源、抗通脹資產配置。

美債風險仍存:留意美債市場流動性工具及拍賣表現。

貿易不確定性加劇:跟蹤全球製造業供應鏈數據變化。