追繳保證金是什麼?

追繳保證金,指的是當交易者的賬戶權益低於維持保證金標準時,期貨經紀商向其發出的追加資金通知。它就像一記“警鐘”,提醒交易者賬戶風險已臨近“危險邊緣”。

舉例說明:假設投資者小李做多某商品期貨合約,合約價值爲10萬元,初始保證金比例爲10%,即需繳納1萬元开仓。具體情況如下:

| 賬戶權益 | 交易狀態 | 說明 |

| 10000 元 | 正常 | 無風險,保證金充足 |

| 8000 元 | 追加通知 | 行情不利,需補足至10000元保證金 |

| 低於 8000 元 | 可能強平 | 未及時補足,面臨強平風險 |

說明:

賬戶權益降至8000元(即初始保證金的80%)以下,經紀商就會發出追繳通知。

若未能及時補足資金,賬戶將面臨強制平倉風險。

追繳保證金會觸發的兩種情境

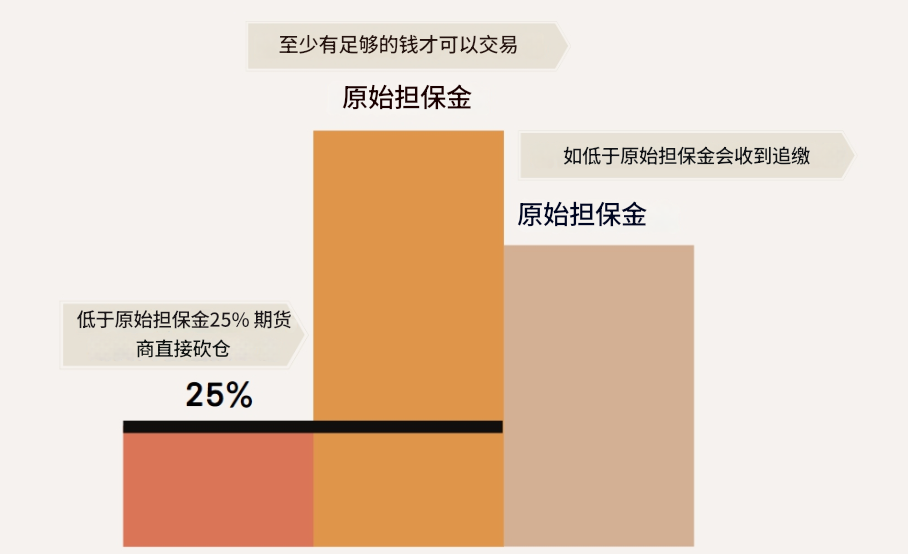

1. 權益數低於風險指標的25%

這是交易風險控制中的“第一道防線”。如果交易者的賬戶淨值低於某一預設風險閾值(通常爲期貨商設定的風險指標的25%),將觸發“待沖銷”動作。

例子:假設風險指標爲10000元,那麼:

| 賬戶權益 | 交易狀態 | 說明 |

| ≥10000元 | 正常 | 無風險 |

| 10000元>賬戶權益≥2500元 | 風險預警 | 需關注行情,補足保證金 |

| 強制平倉 | 期貨商啓動沖銷程序,處理未平倉合約 |

2. 權益數低於維持保證金

維持保證金是保證合約頭寸維持運作的“底線”。若账户权益跌破这一底線,期貨商將進行強制平倉,以防虧損進一步擴大。

例子:假設持倉所需維持保證金爲5000元,那麼:

| 賬戶權益(元) | 交易狀態 | 說明 |

| ≥5000 | 正常 | 無強平風險,持倉正常 |

| 4500~5000 | 風險預警 | 需及時補足保證金 |

| <4500 | 強制平倉 | 期貨商將啓動強平程序 |

追繳保證金在交易時段容易觸發的點

在日常交易中,投資者應關注以下三類風險觸發點:

盤中權益數低於維持保證金:

市場波動劇烈時,可能導致賬戶價值瞬間縮水。若未及時補足或平倉,將在當天收盤前面臨強平。整體權益不足:

若總賬戶權益低於持倉所需維持保證金,也會觸發追繳通知。盤購交易的高風險商品:

某些非豁免商品在盤購環節被判定爲高風險品種,也需當天補足保證金或及時平倉。

追繳保證金盤後觸發的時間規定

若結算後仍未滿足維持保證金要求,經紀商將在次日中午12點前要求投資者做出決策:

補繳保證金:恢復權益至要求水平;

平倉操作:處理前一日未平倉部位。

例子:投資者A在週三收盤後收到追繳通知,需補繳10000元。那麼:

| 時間 | 事件 | 說明 |

| 週三收盤後 | 收到追繳通知 | 需補繳10000元保證金 |

| 週四中午前 | 未補足 | 期貨商啓動強制平倉程序 |

追繳保證金的後果

1. 強制平倉

若投資者未能及時補繳保證金,將面臨強制平倉,俗稱“斷頭”。在市場波動劇烈時,這種操作可能導致賬戶虧損超出初始投入,甚至面臨追償差額的風險。

2. 代爲沖銷操作

當投資者的風險指標低於25%時,期貨商將執行代爲沖銷作業,即“砍倉”,以保護市場穩定與自身利益。

注意:不同市場的強制沖銷機制

國內市場:一般在每日下午13:30開始執行強制沖銷。

國際市場:多於收盤前30分鐘內檢核賬戶風險,若未達標立即啓動強制平倉。

如何有效應對追繳保證金風險?

要避免追繳帶來的損失,以下幾點至關重要:

1. 合理規劃資金

避免滿倉操作或過度槓桿,留有充足緩衝空間。

2. 設置止損止盈

開倉前設定好止損、止盈價位,在行情劇烈波動時自動止損離場,控制風險。

3. 實時關注賬戶權益

養成隨時監控賬戶淨值的習慣,及時補倉或止損,避免“斷頭”。

總結:

追繳保證金是期貨交易中的關鍵風險管理工具。理解其機制、觸發條件和應對策略,是每一位期貨投資者的必修課。只有不斷提高資金管理與風險控制能力,才能在期貨市場中走得更遠、更穩。