近日,美国股市与债市同步走高,这种看似一致的表象之下,却隐藏着对经济前景截然不同的判断:债市定价“就业放缓”,股市押注“经济加速”。

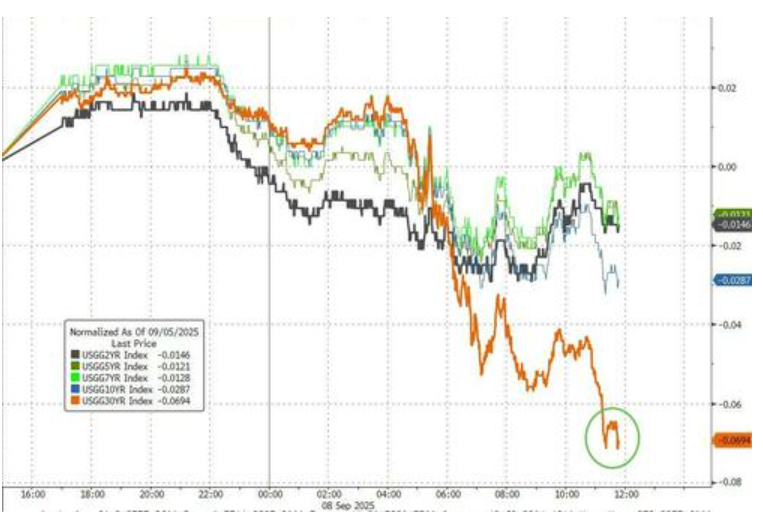

9月8日周一,美国国债收益率全线走低,长端债券表现尤为突出,推动30年期国债收益率年内转跌,10年期美债收益率则再创五个月新低。而美股市场,纳指盘中触及历史新高后回落但仍收涨,科技巨头股提供了主要支撑。这种股债齐升的格局,发生在本周关键的就业数据修正、通胀报告以及美联储会议之前,美国市场交投相对清淡。

而这种“股债双升”并非基于统一的乐观预期。

据追风交易台消息,高盛对冲基金业务主管Tony Pasquariello在一份客户报告中明确指出了这一分歧称,“债券和股票市场正在锚定不同的经济叙事进行定价”,预示着市场对就业与经济增长前景的分歧。

债市定价“就业放缓”

债券市场的故事更为直接,其焦点集中在美国经济的降温迹象上。周一国债收益率的下行,尤其是长端收益率的显著回落,反映出投资者愈发相信经济放缓将促使美联储采取更为宽松的货币政策。

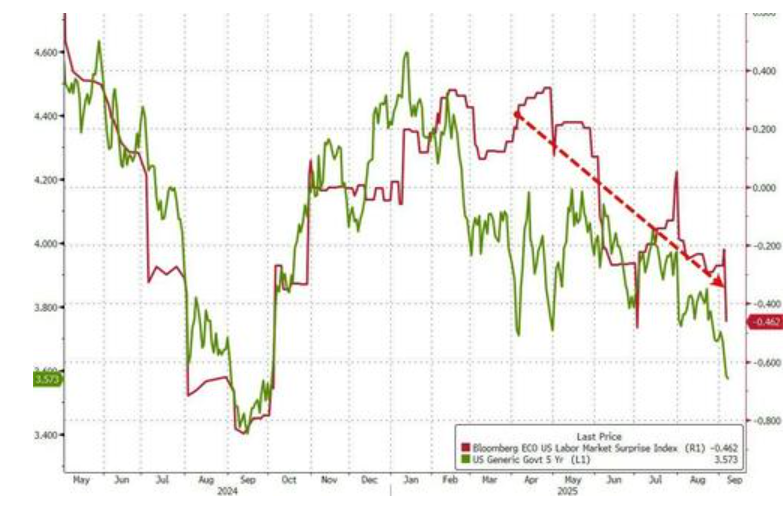

Tony Pasquariello的分析借助图表直观地揭示了这一逻辑。他指出,5年期美国国债收益率的走势与彭博编制的美国劳动力市场意外指数高度相关。这意味着,每当就业数据弱于预期时,债券收益率便倾向于下行。当前,债券市场正“主要关注国内劳动力市场的放缓”,并因此“定价一个更积极的美联储”。

同时。市场对降息的预期正在升温,这为债券价格提供了支撑。在投资者为本周即将公布的就业数据修正和通胀数据做准备之际,债市的定价逻辑清晰地指向了一个“坏消息就是好消息”的模式:经济数据越疲软,美联储降息的可能性和幅度就越大。

股市押注“经济加速”

与债市的谨慎不同,股票市场似乎正越过眼前的经济颠簸,展望一个更为光明的未来。尽管周一美股大盘在平盘线附近挣扎,但大型科技股和部分周期股的韧性,暗示投资者并未因经济放缓的信号而恐慌。

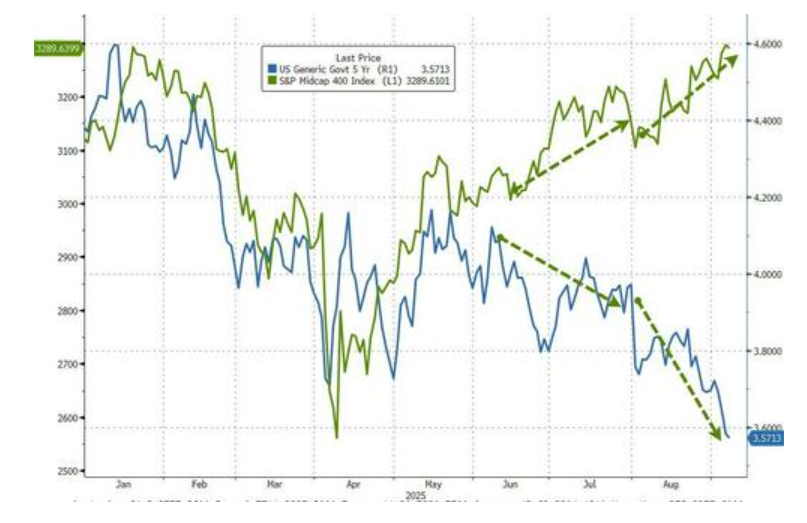

Tony Pasquariello认为,股票市场正在“展望一次周期性的加速”,而这种信心的部分来源是“支持性的货币和财政政策”。数据显示,中盘股指数的走势与彭博编制的美国调查数据和商业周期指标意外指数相关联,表明股市对经济的长期景气度更为敏感。

高盛的交易部门也观察到,长期投资者(Long-Onlys)正在积极买入科技股,同时近几个月资金持续流入非科技类的周期性股票。这表明投资者正在用实际行动投票,押注经济将在政策刺激下迎来复苏。

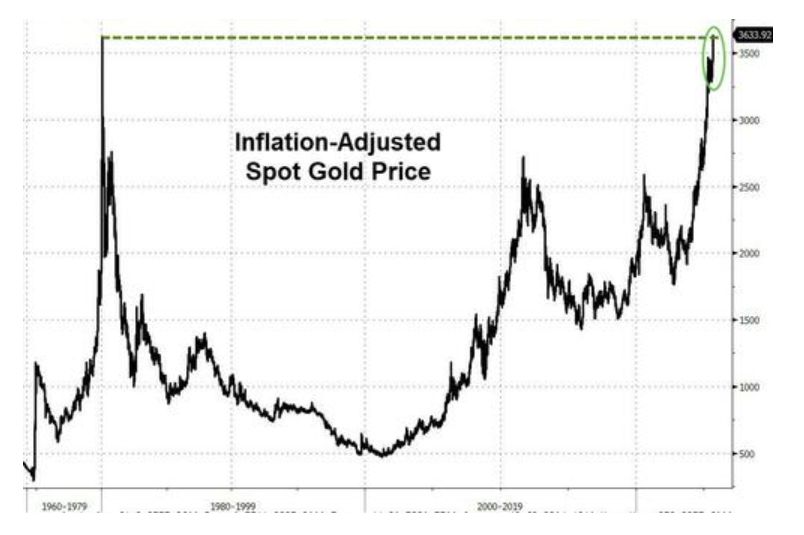

这种分歧不仅限于股债市场。周一,黄金价格飙升至每盎司3600美元上方,创下历史新高。而美元指数则走弱至7月25日以来的最低收盘价。

这些跨资产的走势,进一步凸显了在关键经济节点来临前,投资者对未来路径的不确定性和多重押注。接下来两周,美国将接连公布CPI数据、非农就业数据修订、美联储利率决议等重磅数据。

风险与共识

尽管股债市场的叙事看似背道而驰,但高盛的报告也提供了一种调和的视角。Tony Pasquariello的同事指出,市场目前对未来四个季度约1.7%的GDP增长定价,与高盛经济学家1.5%的预测相差不远。同时,利率市场定价从今年9月到明年6月将有五次降息,这与高盛经济学家的预期“完全一致”。

从这个角度看,股债市场的定价或许并非完全矛盾:债市定价眼前的经济放缓和必要的政策宽松,而股市则定价政策宽松成功引导经济走向复苏的最终结果。

他说道:“我已经在这个市场足够久,懂得尊重利率市场的信号。我也足够久,相信股票市场的折现能力。简而言之,债券是聪明的……股票也是如此。然而,有时两个市场的信号似乎会出现分歧——现在正是其中之一,所以值得我们探究其原因。”

然而,风险依然存在。Tony Pasquariello援引高盛策略是Ben Snider的观点提醒,由于市场已大量计入降息预期,一旦股市真正开始担忧增长前景,其下行空间可能被打开。反之,如果劳动力市场意外强劲,已经处于高位的债券价格将面临回调风险。

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。