连续数周的强劲涨势戛然而止,昨日金银市场经历了惊心动魄的一天。

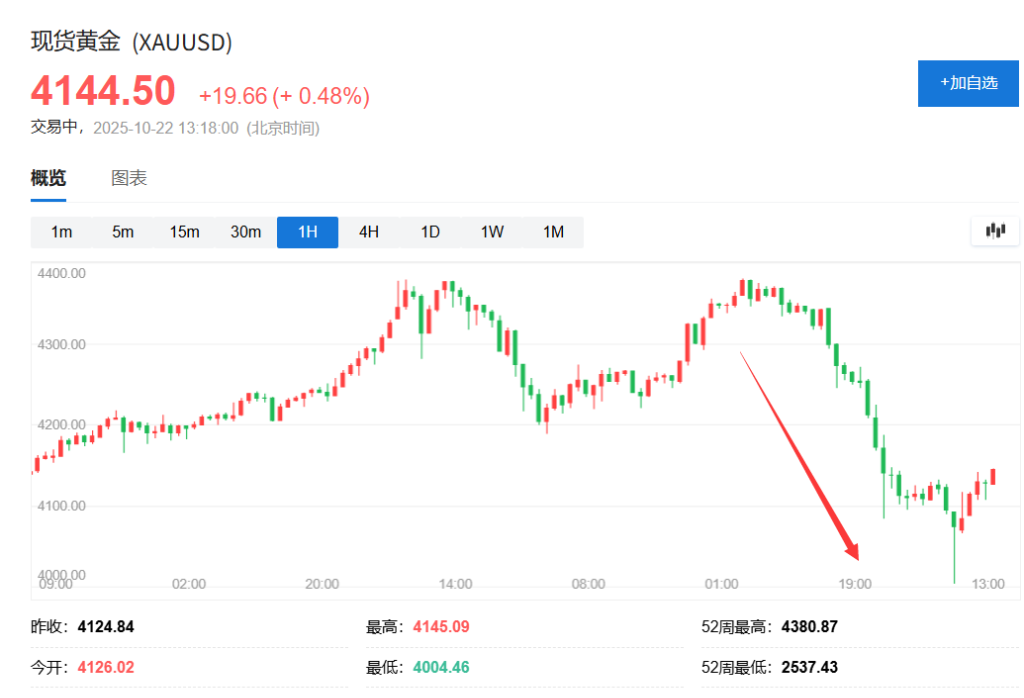

10月21日周二,现货黄金价格盘中一度暴跌6.3%,逼近4000美元关口,创下逾12年来最大单日跌幅,这一波动被视为“5西格玛”(5 sigma)级别的罕见事件。

现货白银跌幅更甚,一度下挫8.7%。这轮突如其来的抛售终结了此前一周金银价格连创历史新高的势头。高盛交易员评价道:

黄金走势图看起来就像一只崩盘的“妖股”(meme stock)。

而黄金市场的剧烈动荡迅速传导至相关股票。主要黄金生产商巴里克矿业、纽蒙特矿业和Agnico Eagle Mines的股价在周二早盘均下跌超过8%。

此前,市场对美联储年底前大幅降息的预期,以及投资者为对冲主权债务和货币贬值风险而进行的“通胀保值交易”,共同推动了金价飙升。然而,周二的暴跌表明,即使在宏观背景看似有利的情况下,过热的市场情绪也可能引发剧烈的回调。

当前,现货黄金有所反弹,日内小幅转涨报4132美元/盎司。

“没有明显的导火索”,过度拥挤的头寸是主因?据高盛大宗商品交易台的专家Adam Gillard分析,此次金价下跌“没有看到明显的导火索”。他指出,价格首先在亚洲交易时段走低,随后在伦敦和美国市场开盘时触发了止损盘。

Gillard认为,由于此前的上涨行情本身就很少由特定的“头条新闻”驱动,而是受到更广泛的“货币贬值主题”的持续推动,因此很难将此次回调归咎于某个具体的负面消息。这或强化了技术性因素是主导力量的观点。

而对于这次十年来最大的百分比跌幅,最好的解释可能就是“头寸”问题。Gillard认为,在经历连续九周的上涨后,市场变得异常拥挤。

高盛交易员提供的一些市场观察也印证了这一点:在金价每天上涨约50美元的日子里,“我们几乎没有收到任何客户的问询”;黄金是客户中最受欢迎的多头头寸,在多数客户调查中,超过80%的受访者认为金价在年底前会上涨;同时,越来越多非大宗商品领域的账户也开始配置黄金。

Adam Gillard据此认为,一场头寸的“清洗”或许是不可避免的。

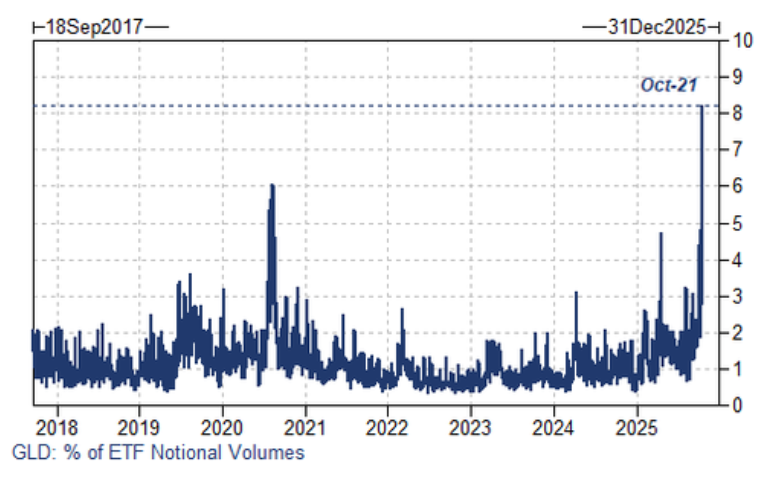

ETF成为抛售主战场交易所交易基金(ETF)在此次市场波动中扮演了核心角色,成为投资者快速建立和清算头寸的主要工具。

据高盛的数据,黄金ETF GLD的成交额一度占到美国所有上市ETF名义总成交额的8%,这是其数据库中有记录以来的最高份额。

此外,自今年2月以来,美国上市的现货黄金ETF资产管理规模(AUM)几乎翻了一番,其中过半的年度资金流入发生在过去三个月。与此同时,GLD(黄金)的期权未平仓合约名义价值也创下历史新高。

相比之下,芝商所的黄金期货成交量虽有放大,但并未创下年内新高,这表明大量头寸集中在ETF产品中。

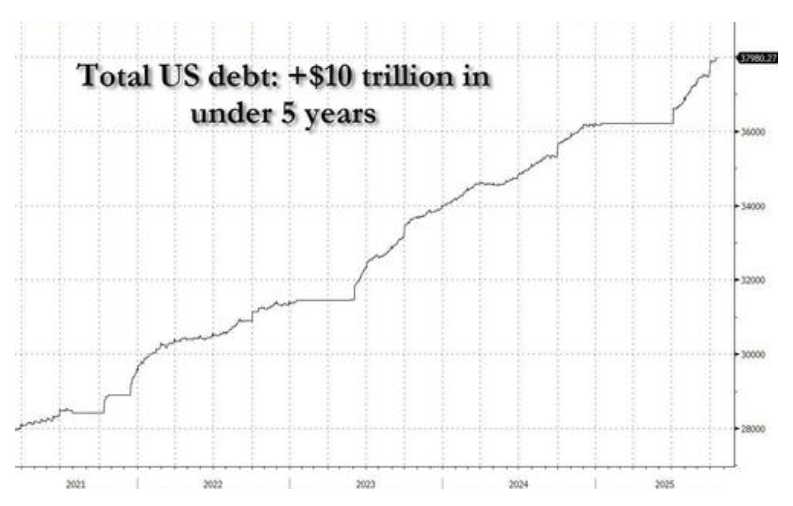

这是崩盘的序章还是短期震荡?尽管市场遭遇重挫,但高盛认为,驱动金价上涨的长期宏观背景并未改变。例如,美国国债总额刚刚触及37.98万亿美元的历史新高。

高盛交易员的观点是,金价越高,那些没有投资但想投资的群体就越大。因此,他们预计一旦市场出现企稳迹象,就会有资金流入。

其指出,4000美元/盎司的价位需要守住。市场同时也在关注,在上海黄金交易所金价表现相对抗跌后,亚洲的实物买家是否会在次日入场。

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。