银价突破45年新高,预计价格将翻倍,大宗商品市场罕见现象:现货和期货银价均超过原油价格。贵金属因避险需求和供应紧张而持续上涨,而原油市场则因供需再平衡而承压。

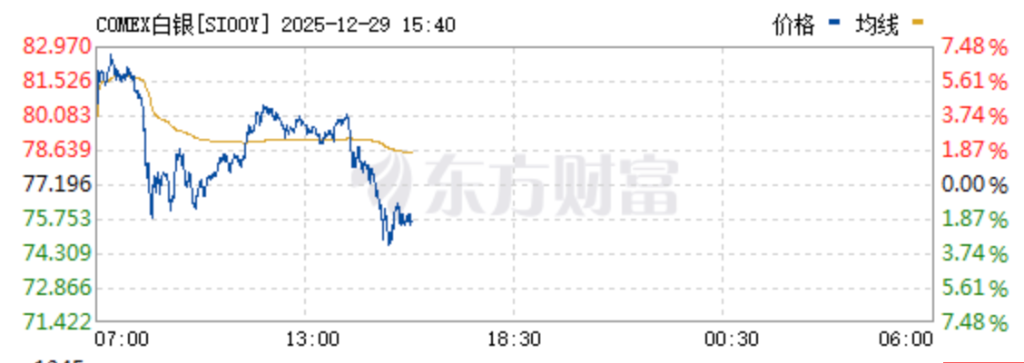

截至12月29日发稿时,COMEX银价为75.75美元/盎司,现货银价为75.89美元/盎司,WTI原油为57.39美元/桶。自1983年WTI原油期货交易启动以来,银价持续高于原油的情况极为罕见,仅在2020年疫情期间短暂出现两次。

银价的强劲上涨主要得益于投资者和工业需求的双重推动。在工业应用方面,从太阳能电池板到电动汽车等清洁能源领域,对银的消耗量持续增加,为其提供了坚实的长期需求支撑。与此同时,全球原油市场面临供给过剩与需求结构转型的双重压力,2025年以来国际油价累计下跌21%,已回落至疫情复苏后的低位水平。

目前机构对银价未来走势的看法存在分歧,但普遍认为原油价格短期内难以回升。

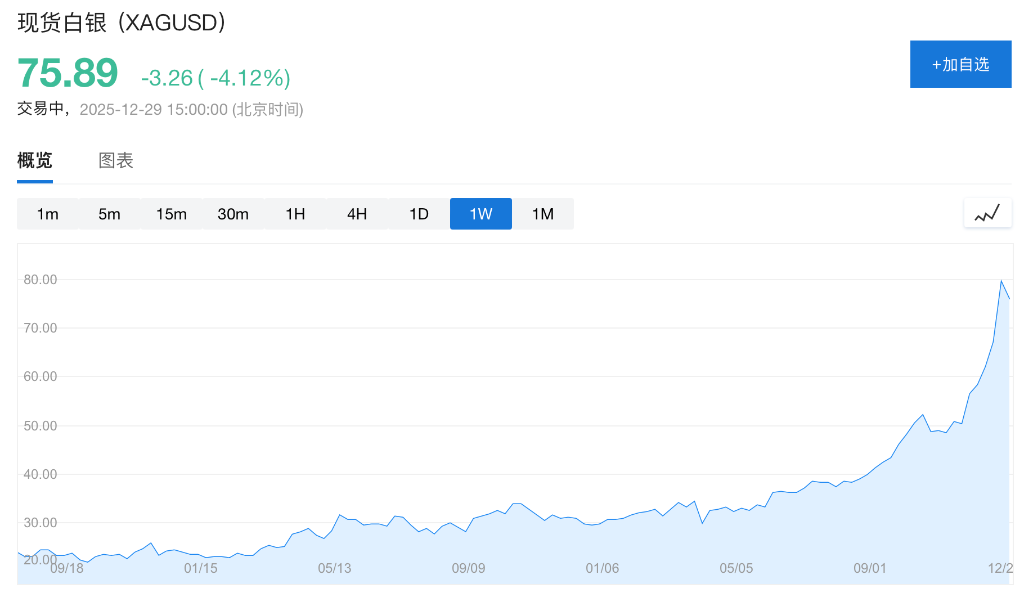

银价的爆发式增长源于投资需求和工业需求的叠加效应。与今年上涨72%并创历史新高的黄金类似,银正被投资者用作财富保值工具和对冲货币贬值风险的手段。

在工业应用层面,银因其优异的导电性与抗菌性,成为新能源转型与科技产业的关键材料。需求不仅来自传统珠宝与医疗器械制造,更显著的推动力源自光伏、电动汽车及数据中心等高速增长领域。花旗分析指出,仅太阳能产业就已消耗全球银年产量的近30%,凸显其结构性需求缺口的刚性。

Sprott Asset Management首席执行官John Ciampaglia表示:

"尽管美国在推动减少太阳能使用,但欧洲等国家并未放缓太阳能装机容量的安装,这消耗了大量银。"

价格因素亦在重塑投资行为。在黄金价格突破每盎司4500美元后,部分投资者转向银这一更为便宜的“贵金属替代选项”。印度近期银进口激增便是一例,当地储户因金价高企而大量增加银配置。ETF市场同样反映此趋势,iShares Silver Trust(SLV)较SPDR黄金ETF(GLD)的价格水平呈现出显著的“性价比优势”,吸引资金进行板块内轮动。

银市场的供应约束正成为支撑其价格的关键结构性因素。全球纯银矿床已基本枯竭,如今银通常作为铜、黄金和锌等其他金属开采的副产品产出。这意味着银产量主要受其他金属的矿山开发周期与价格驱动。

银多头表示,当前金银比价处于60左右的水平,相较于2011年银牛市期间触及的约30高位仍有显著收窄空间,表明银价格相对黄金具备更强的上涨动能。另一个支持银仍有上涨空间的论点是,若以实际购买力计算,银价格需突破每盎司200美元,方可超越1980年经通胀调整后的历史峰值。

然而,市场分歧依然显著。Capital Economics分析师在近期报告中表达谨慎观点:“当前贵金属价格已脱离基本面支撑。”其预测认为,随着市场对黄金的避险情绪逐步降温,银价格可能在明年年底前回调至每盎司42美元左右。

市场分析认为,要使原油与银之间的历史价格关系恢复常态,更可能的路径或许是银价格出现显著回调,而非依赖于原油市场的强势反弹。2025年以来,国际油价已累计下跌21%,目前交投于疫情复苏周期以来的低位区间,价格水平已接近多数生产商的盈亏平衡线,行业整体承压明显。

市场预期普遍趋于保守。高盛在最新报告中预测,2026年美国WTI原油年均价约为52美元/桶;达拉斯联邦储备银行本月对能源企业高管的调研亦显示,受访者用于2026年资本规划的平均油价假设仅为62美元/桶,较去年对2025年的规划价格71美元明显下修。

供应端的持续扩张加剧了市场失衡压力。美国原油产量已攀升至约1350万桶/日的历史高位,石油输出国组织(OPEC)亦维持增产态势。分析师指出,除非主要产油国协调推进实质性减产,否则全球原油市场供应过剩格局将进一步恶化。此外,若地缘政治局势缓和,可能释放更多原油产能,进而加剧供需矛盾。