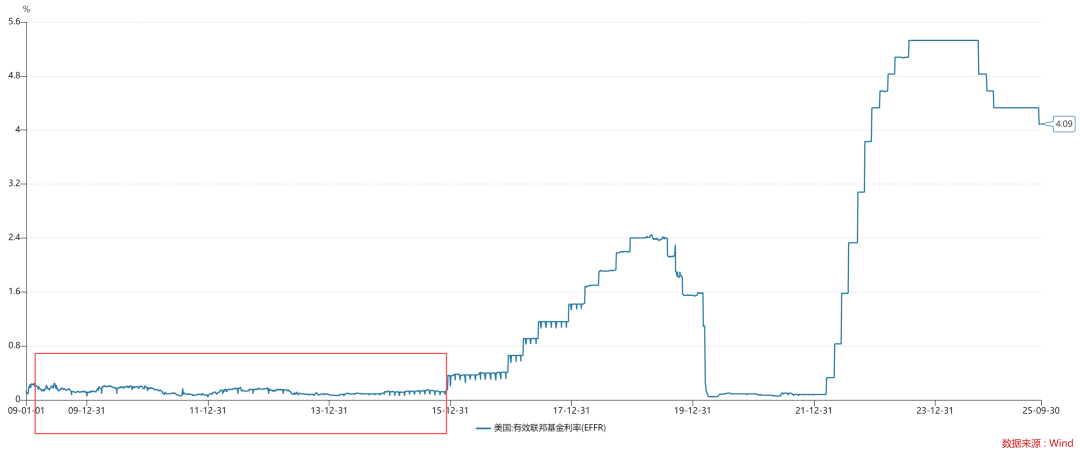

在2025年8月22日的Jacksonhole央行年會上,鮑威爾宣佈了貨幣政策轉向:

就業市場面臨的風險正在上升,通脹仍然是一個威脅。儘管如此,目前政策處於限制性區域,基線前景和不斷變化的風險平衡可能需要我們調整政策立場。

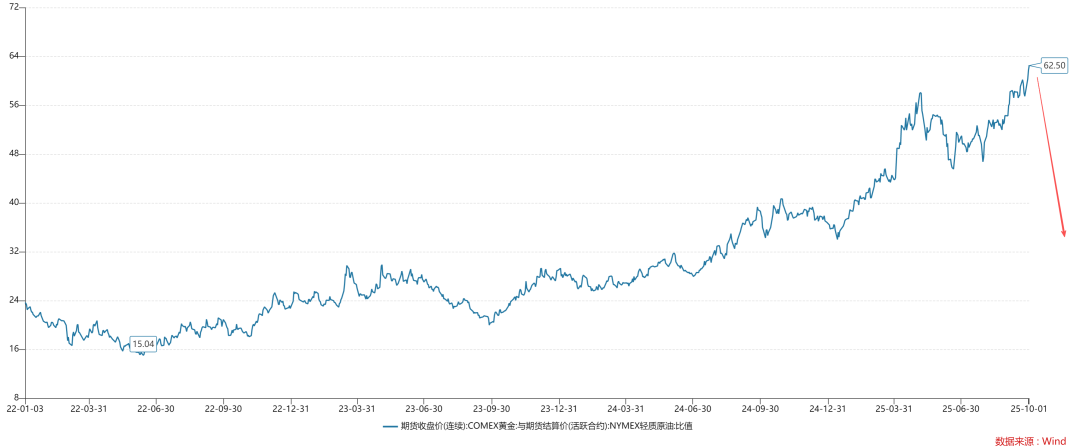

在這個時間節點之後,黃金開啓了新一輪上漲:

如上圖所示,COMEX黃金在8月22日之後繼續上漲了15%。

那麼,我們是否可以得出這樣一個推論:隨着美聯儲降息進程的推進,黃金的價格會繼續上漲??並不能,我們還需要關注國際原油價格。

如果原油價格持續維持在62美元/桶,那麼,黃金價格會隨着降息推進繼續上漲;相反,如果原油價格走強,甚至突破70美元大關,黃金的價格很可能陷入調整週期。

這篇文章我們將從石油美元體系的角度來探討“石油、黃金和美元”的深層三角關係。

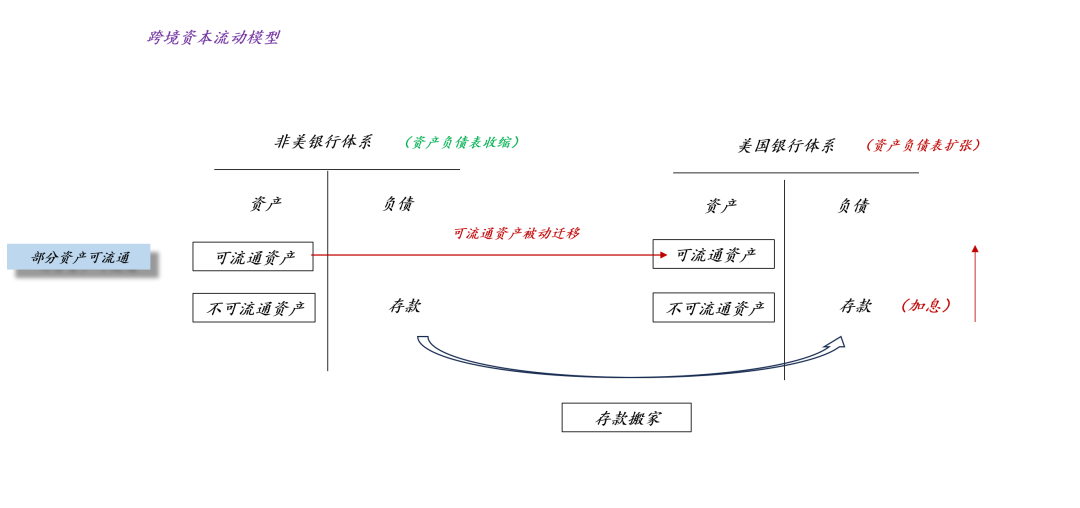

美元的錨——石油首先,我們從最簡單的跨境資本流動模型開始:

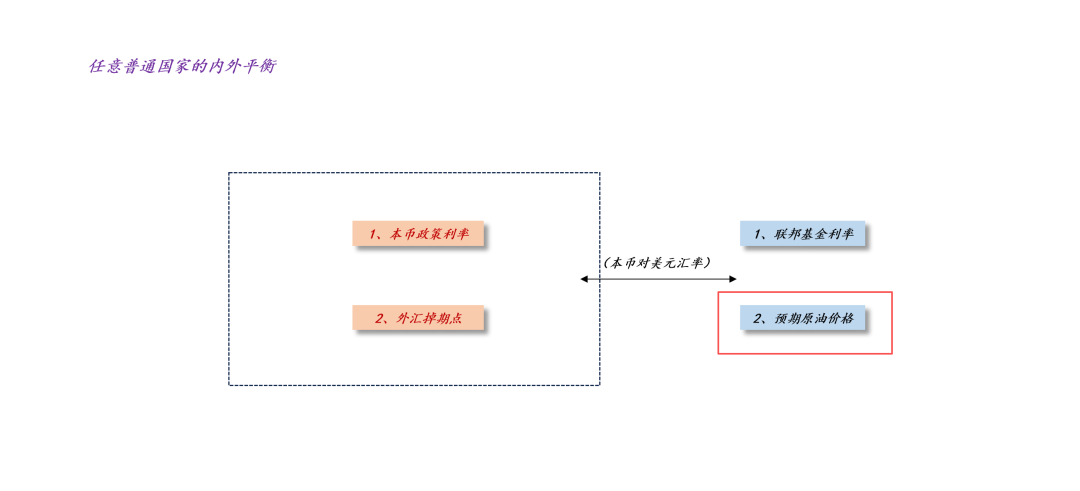

如上圖所示,我們可以把美國銀行體系和非美銀行體系看成兩家普通的商業銀行,這兩家銀行遵循簡單的“存款搬家”邏輯。如果美國是一個普通國家,那麼,它不得不保持較高的聯邦基金利率水平,否則,存款會大幅流出美國銀行體系,導致美元貶值。

普通國家靠較高的政策利率保持匯率穩定。

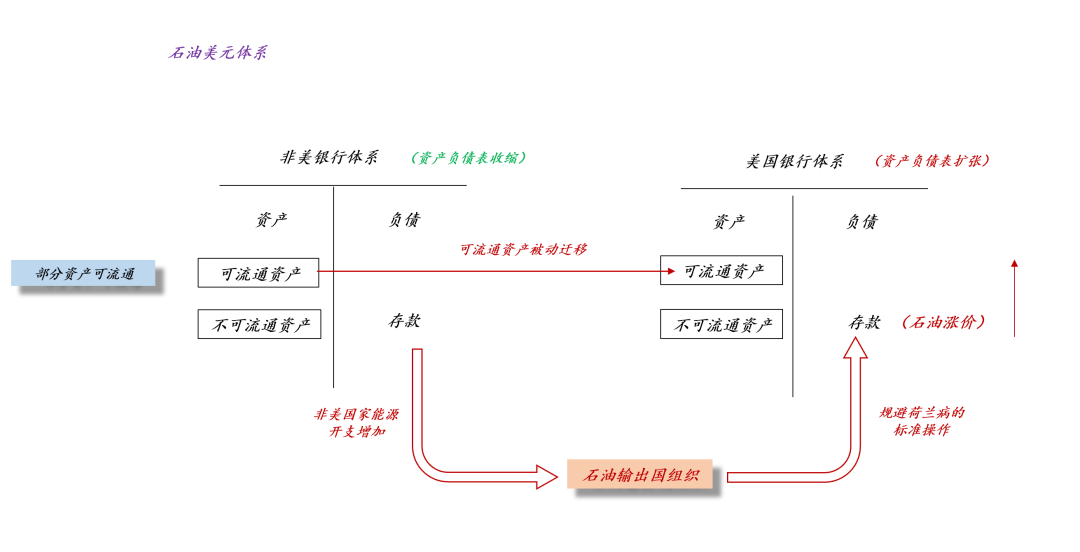

但是,“石油美元協議”改變了這一局面。一方面,爲了避免荷蘭病,中東那些能源國不會把能源出口所形成的順差匯回國內發放高福利,它們會找一個發達經濟體形成外匯儲備;另一方面,佈雷頓森林體系解體之後,美國需要給美元找一個新的錨點。於是,雙方一拍即合,石油美元體系誕生。

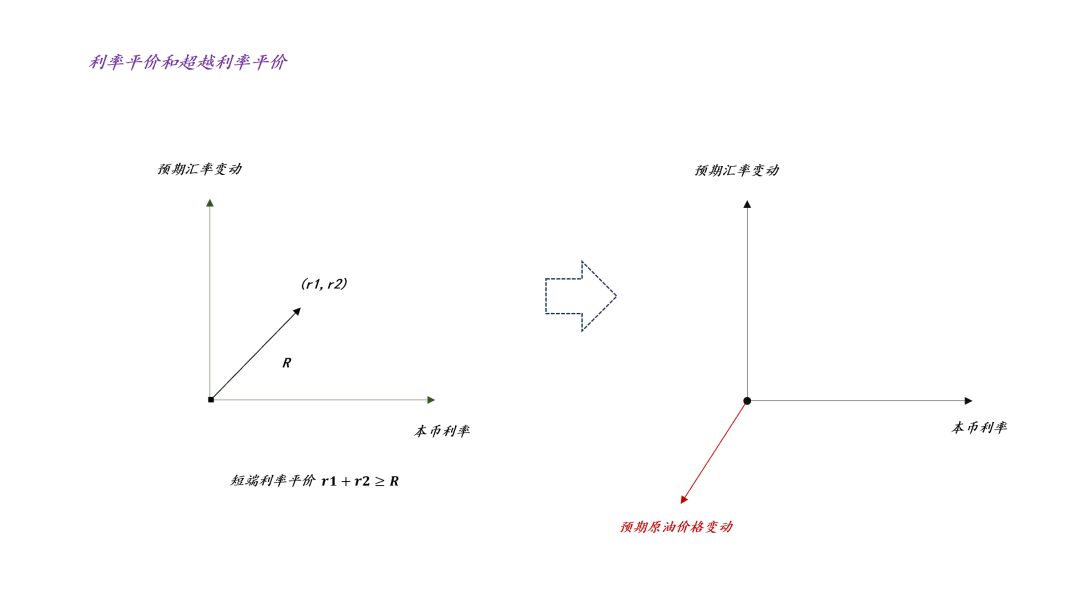

如上圖所示,在石油美元體系中,石油價格成爲了一種新型的驅動資本跨境流動的力量:

1、當原油價格上漲時,存款從非美體系湧入美國體系的趨勢加強;

2、相反,當原油價格下降時,存款從非美體系湧入美國體系的趨勢減弱;

因此,原油價格成爲了美元的另外一條腿,也就是說,即便聯邦基金利率降低到零,強勢的原油價格也能支撐起美元的幣值。

美元特殊在石油美元體系,石油價格成爲美元的一個重要支撐。

對美國來說,石油的價格極其重要,所以,美國花了很大的精力去整合全球的石油供應體系,其根本目的在於保障美元霸權。

地緣政治僵局和美元

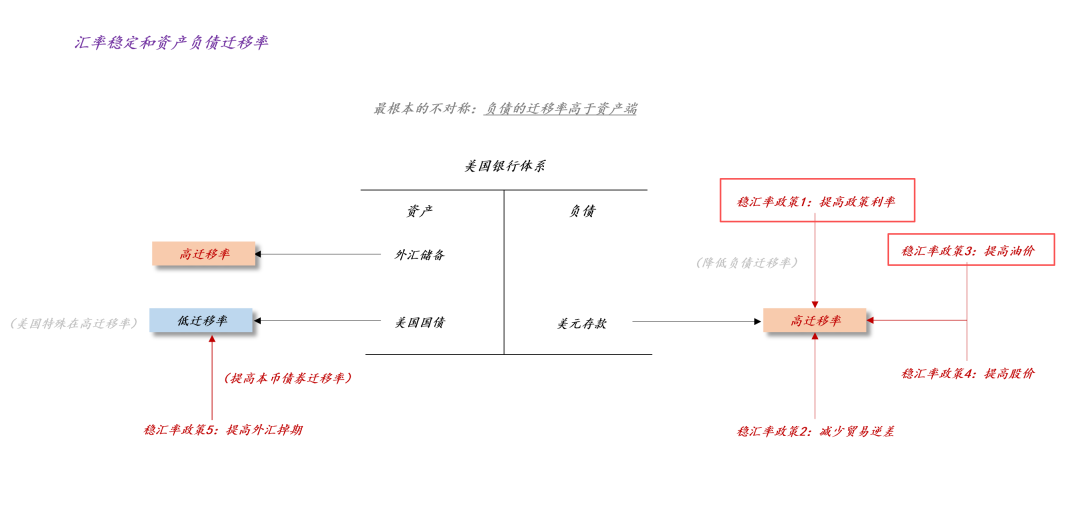

對任何國家而言,幣值基本穩定是天然約束。如上圖所示,爲了維持本幣基本穩定,一國政府在負債端有4個基本措施:1、提高政策利率;2、提高油價;3、減少貿易逆差;4、提高股價。

對美國而言,特朗普政府希望大幅降低政策利率以減輕政府債務負擔,於是,他們就需要在2、3、4上發力,以便平衡匯率壓力。顯而易見,3和4執行得比較好,一個是靠對等關稅,一個是靠科技股牛市。

那麼,爲什麼美國政府不提高油價以降低美元流出壓力呢??

這張牌已經被更重要的地緣政治博弈用掉了。俄烏戰爭還沒結束,美國政府需要保持低油價,維持對俄羅斯的經濟壓力。

於是,我們就得到了一個僵局:正常情況下,美國可以通過原油價格上漲來對沖美聯儲降息所製造的資本外流壓力;但是,原油價格被俄烏戰爭鎖定了,只能維持在低位;所以,美聯儲的降息動作就要慢。

在這個僵局中,美國人分作兩派,一派是全球派,還想在俄烏戰爭中攫取更大的利益,所以,他們不想降息;另一派是本土派,更關注國內事務,想要放棄海外,所以,他們想要快速降息。

兩派爭執不下,所以,美國的政策就在走鋼絲:一方面,緩慢降息,另一方面,油價維持低位。

僵局之下,美元才顯得搖搖欲墜,否則,美元不會如此衰弱。

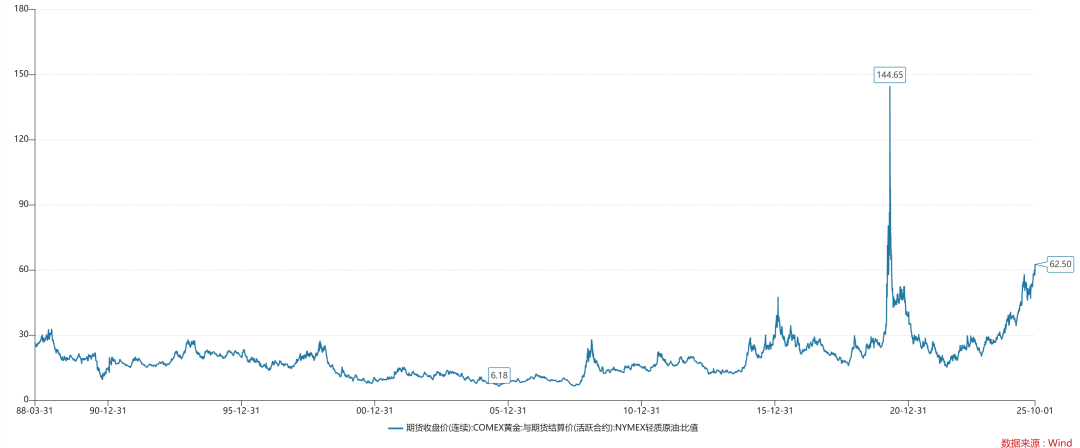

地緣政治僵局和金油比這個地緣政治僵局對黃金最爲有利,於是,我們觀察到國際金油比持續攀升。

如上圖所示,在更早的時間段,金油比超過30都比較罕見,但是,最近十年有兩次顯著地超過30:

一次是2020年全球疫情期間,原油價格異常下跌,金油比形成一波很兇猛的脈衝;

另一次是2022年俄烏戰爭爆發以來,金油比趨勢性攀爬,已經震盪攀升至62.5附近;

上圖展示了2022年俄烏戰爭爆發以來更詳盡的細節:

一、持續三年的俄烏戰爭爲金油比持續攀升提供了背景條件,西方國家要通過低油價限制俄羅斯經濟;

二、2024年Jacksonhole央行年會使得金油比有效突破30大關;

三、2025年Jacksonhole央行年會使得金油比有效突破60大關;

金油比的走勢告訴我們,美國政府越想要內外兼顧,美元就越弱,黃金就越強。相反,無論是美國政府倒向哪一邊,金油比都不會上升到如此高的水平。

特朗普的立場理論上,西方國家可以製造一個價格歧視,國際油價一個價,俄羅斯石油一個價。通過這個方式,一張牌可以變成兩張牌,國際油價支撐美元,俄羅斯油價遏制俄羅斯。

但是,在實際執行過程中,會有各種各樣的套利者,譬如,印度大量倒賣俄羅斯石油。最終,國際油價這張牌還是要被俄羅斯牽制,只能服務於地緣政治博弈。

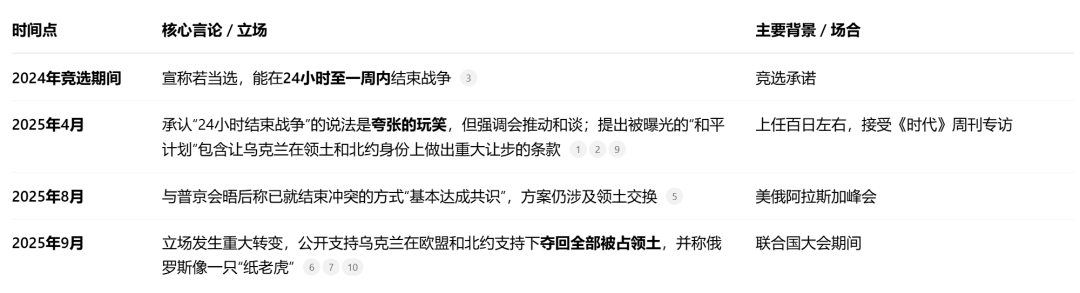

事實上,特朗普是清楚其中的彎彎繞的。所以,在競選期間,他就表現出對“快速結束俄烏戰爭”的強烈意願。其中的好處是顯而易見的,通過結束俄烏戰爭,他們可以收回國際油價這張牌,專心服務於內部改革。

如上圖所示,願望是美好的,現實也是骨感的。顯而易見,特朗普低估了“快速結束俄烏戰爭”的難度,並不是拜登無能或者地緣政策更傾向於海外,而是因爲其中的利益難以平衡,畢竟西方國家和俄羅斯均投入了巨大的沉沒成本,誰來買單是一個很難談的議題。

通過上面的分析不難發現,結束俄烏戰爭和敦促美聯儲降息其實是一回事。

剛開始的時候,特朗普政府可能認爲“由外而內”更好走一些;現在外部談判陷入了僵局,他們被迫轉向“由內而外”的路子。於是,我們看到特朗普政府對美聯儲的頻繁施壓。他們背後的算盤很簡單:只要把美國內部的問題暴露出來,“反對者”們不會再在俄烏問題上寸步不讓,國際油價這張牌自動會被抽回來支撐美元。

所以,特朗普的意圖很簡單,只是打破僵局,製造混亂。

結束語綜上所述,通過對石油美元體系的分析,我們就能明白,石油價格是美元的另一個支柱,它跟聯邦基金利率一起,共同支撐了美元幣值的穩定。

如上圖所示,對於普通國家而言,維穩匯率的工具有兩個:一、本國政策利率;二、外匯掉期點。對美國而言,情況有些特殊,它維穩匯率的工具有兩個:一、聯邦基金利率;二、原油價格。

如上圖所示,對於任一普通國家而言,原油價格是一個十分關鍵的變量,是決定天平平衡的重要砝碼。當原油價格走強,本幣走弱;相反,當原油價格走弱,本幣走強。

對日本央行來說,把政策利率降低到零的底氣是:高昂的外匯掉期點;對美聯儲來說,把聯邦基金利率降低到零的底氣是:石油的漲價預期;對任意政權而言,大量發行公共債務的底氣是——徵稅的權力。

目前,擔心美國債務問題的聲音很多,很容易讓人有一種錯覺——美債真到了山窮水盡的地步了。

事實上,美債遠沒有到那種地步,這個問題還是有解的,一、把聯邦基金利率降低到零附近(ps:減少政府利息支出);二、讓國際原油價格大幅上漲,譬如,讓美油重新回到120 (ps:利用卡脖子物資對非美地區抽稅)。

然而,俄烏局勢限制了國際油價,降低聯邦基金利率只會讓美債的處境變得更加窘迫,迫使更多的國際資金追逐黃金。所以,黃金價格強勢的根本原因在於——俄烏戰爭遲遲得不到結束。

最後,對黃金投資者而言,顯而易見,風險點來自於金油比的收斂過程,當下的油價遭遇了嚴重的扭曲,並且這種扭曲依舊在持續。

目前,市場對地緣政治格局變動不抱有任何希望,油價依舊低迷,所以,黃金的價格再高也不是風險。

然而,一旦油價出現重大的趨勢性變動,黃金投資者就需要警惕了,不要沉迷在宏大敘事中不能自拔,畢竟美債的靠山是國際原油,顯而易見,在原油漲價週期,生息的美債比黃金更香一些。

黃金的敵人並不是全球經濟增長,而是單純的國際油價,畢竟美元的根子是石油。

ps:數據來自wind,圖片來自網絡

本文來源:滄海一土狗 ,原文標題:《關於石油、美元和黃金的深層邏輯》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。