在追求保障與資產增值的當下,投資型保單(Investment-linked Insurance Policies)成爲不少家庭的熱門選擇。這類保單結合了壽險保障功能與自主投資賬戶,既能爲家庭提供基本保障,又能參與金融市場,實現資金的長期增值。但它真的適合每一個人嗎?本文將來深入解析。

投資型保單是什麼?

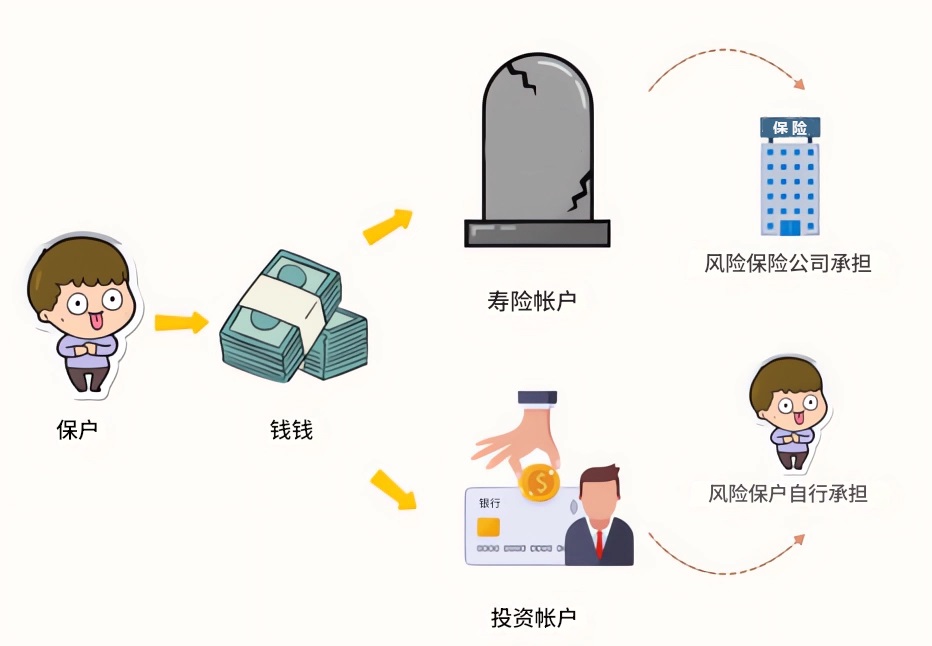

投資型保單是結合“壽險保障”與“自主投資賬戶”的保險產品。繳納的保費被劃分爲兩個部分:

保險賬戶:提供基本壽險保障,如身故或全殘時向受益人支付保險金。

投資賬戶:投保人可自行選擇投資標的,如股票、債券、基金,盈虧自負。

舉例說明:30歲的王先生投保了一份投資型的保單,具體如下:

| 項目 | 金額(元) |

| 每月總保費 | 3000 |

| 其中壽險保障部分 | 1000 |

| 其中投資賬戶部分 | 2000 |

| 年繳保費總額 | 36000 |

| 投資賬戶一年總額 | 24000 |

| 若投資年收益爲25% | 增值6000,賬戶價值達30000 |

| 與總繳保費對比 | 仍低於36000,處於投入期 |

說明:

即使投資回報良好,短期內也可能無法覆蓋已繳保費。

這正是投資保單“保障優先、回報滯後”的結構特性。

投資型保單費用結構全解:你保單裏的錢扣去哪了?

投資保單前幾年費用率較高,容易造成投資賬戶積累緩慢。主要費用如下:

| 費用類型 | 內容說明 | 年度金額(元) |

| 目標保費 | 通常前5年收取,可能高達年繳保費150% | 最高54900 |

| 行政管理費 | 每月固定收取(如每月100元) | 1200 |

| 危險保費 | 用於保障身故/殘疾風險,隨年齡增長遞增 | 2400 |

舉例說明:王先生投資型的保單費用情況具體如下:

| 費用類型 | 金額(元) |

| 年繳保費 | 36600 |

| 目標保費(最多) | 54900 |

| 行政管理費(年) | 1200 |

| 危險保費(年) | 2400 |

⚠️危險保費是最容易被忽略的費用項——當賬戶價值不足時,可能需動用投資收益來支付!

投資型保單的三大隱藏風險

許多投保人在購買前未意識到以下幾點風險,容易導致投資體驗不佳:

1.初期費用高

前5年因“目標保費”和高比例扣費,導致賬戶積累緩慢,短期內解約易虧本。

2.投資不確定性

投資賬戶波動大,完全由投保人自行承擔,無保本機制,市場不佳時可能虧損。

3.危險保費成本上升

隨着年齡增長或保額提高,危險保費持續增加,會侵蝕投資賬戶積累成果。

投資型保單適合誰?持有多久合適?

這類保單不是適合所有人的“萬能方案”,需根據保險需求與風險承受能力綜合判斷。

1.適合人羣:

年齡較輕(30歲以下)者,可降低危險保費成本

具備長期投資規劃,能持續投入

同時需要壽險保障與資金增值方案者

2.建議持有時間:

前5年:重點在穩定繳費,投資回報有限

第6-10年:費用逐步攤薄,投資價值開始顯現

10年以上:方能真正體現長期回報潛力

| 項目 | 優點 | 缺點 |

| 保險功能 | 提供壽險保障,保障人生基本風險 | 危險保費高,年紀越大成本越重 |

| 投資功能 | 可參與基金、債券、股票等金融市場,資產增值空間大 | 投資需自行承擔風險,收益不保證 |

| 靈活性 | 可定期定額、調配投資標的,具資產配置彈性 | 初期費用高,短期內解約可能損失本金 |

| 信息透明度 | 各項費用明示,便於理財規劃 | 但有些細節如危險保費需自己仔細研究 |

投資型保單購買前的三點關鍵思考

1️⃣ 是否需要壽險保障?

若單純想投資,不如選擇基金、ETF等成本更低的方式。

2️⃣ 能否持續繳費?

投資保單需長期投入,一旦中斷可能影響保單有效性與賬戶積累。

3️⃣ 能否定期投入?

定期定額投入能平滑投資波動,避免高點買入、低點賣出。

總結

投資型保單是一個兼具保障與投資功能的複合型金融工具。它的最大價值在於:爲家庭提供基本保障的同時,幫助資金實現長期穩健增值。因其結構複雜、費用多元,投保前需瞭解機制、成本與風險。理性規劃、長期投入並分散配置,它可成爲重要資產配置部分。