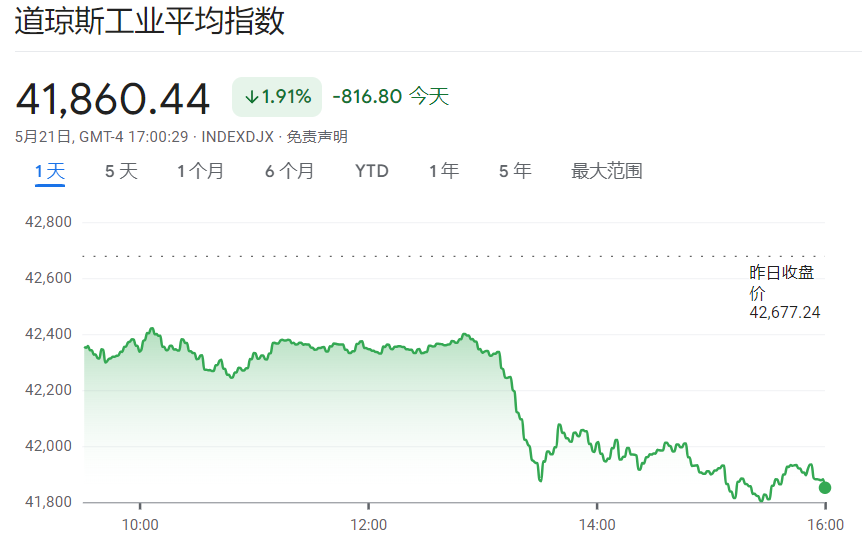

2025年5月22日,美股三大指数集体跳水,盘中跌势迅猛,引发投资者广泛关注:

具体数据如下:

| 指数名称 | 收盘点位变化 | 跌幅 |

| 道琼斯指数 | -816.8 点 | -1.91% |

| 标普500指数 | -95.85 点 | -1.61% |

| 纳斯达克指数 | -270.07 点 | -1.41% |

市场的这一波急跌,与当日美国财政部进行的20年期国债拍卖结果密切相关。拍卖需求疲软,引发了债市和股市的连锁反应。

拍卖数据疲软:美债市场亮起黄灯

本次20年期美债拍卖,总规模为160亿美元,但反应冷淡,关键指标如下:

| 拍卖指标 | 数据 | 含义解析 |

| 中标利率 | 5.05% | 高于市场预期的5.035%,表示市场需要更高利率才愿意接盘 |

| 尾部利差 | 1.2个基点 | 为去年12月以来最大,说明市场需求相对紧张 |

| 投标倍数(BTC) | 2.46 | 自2025年2月以来最低,表明投资者兴趣不足 |

尽管不至于像日本此前灾难性的国债拍卖那样严重,但这次表现也堪称20年期美债自推出以来最差之一。

美债收益率飙升:股市为何受冲击?

拍卖结果一出,市场立即作出反应:

20年期美债收益率:日内升至 5.127%

30年期美债收益率:重回 5.00% 上方

具体走势变化如下:

| 美债期限 | 5 月 15 日收益率(%) | 5 月 22 日收益率(%) | 涨幅(基点) |

| 10 年期 | 4.52 | 4.78 | 26 |

| 20 年期 | 4.98 | 5.127 | 14.7 |

| 30 年期 | 4.95 | 5.03 | 8 |

美债收益率为何会影响股市?原因如下:

融资成本上升:企业发行债务的成本变高,压缩利润空间;

风险偏好转变:高收益债券更具吸引力,资金流出股票市场;

估值压缩效应:利率上升将降低股票估值模型中的未来现金流折现值,进一步打压股价。

政策背景:特朗普税改引发的赤字担忧

在这一波债市动荡背后,特朗普时期的减税法案也逐渐被市场“清算”:

减税导致财政收入减少;

赤字扩大引发美债供给增加;

投资者对长期债务可持续性产生质疑。

这使得市场对美债的信心减弱,进而推升收益率,为股市的下行埋下伏笔。

黄金走强:避险情绪升温

债市与股市震荡之际,避险资产黄金再次展现其吸引力:

| 时间 | 现货黄金价格(美元/盎司) |

| 5月21日收盘 | 3315.14 |

| 5月22日开盘 | 3318.87 |

| 日内涨幅 | 1.13% |

黄金价格回到 3300美元/盎司 上方,显示出在高利率和市场不确定性下,投资者正在寻找安全港。

投资者该如何应对?

面对当前复杂市场局势,以下几点建议或能为投资者提供参考:

1. 关注利率敏感型资产配置

避开重资本、负债高的行业,如房地产、银行;

优选现金流稳定、定价能力强的公司,如医疗、公用事业板块。

2. 增配避险类资产

黄金、国债型基金、货币市场工具等有助于平滑组合波动;

适量配置通胀挂钩债券(TIPS)对冲长期利率和通胀风险。

3. 分散投资,跨区域布局

地区分散可降低对单一经济体政策波动的依赖;

可考虑配置部分亚洲新兴市场ETF或欧洲蓝筹股基金。

结语:警惕债市信号,把握组合风险

本次美债拍卖的“冷场”,不仅揭示了美国财政赤字与债务压力的严峻现实,也映射出市场对高利率环境的敏感反应。美股的急跌不只是偶发事件,而可能是高利率周期下风险资产重新定价的一个缩影。

在这样的环境中,投资者不应盲目追涨杀跌,而应以宏观数据为依据,优化投资组合结构,提高抗风险能力。