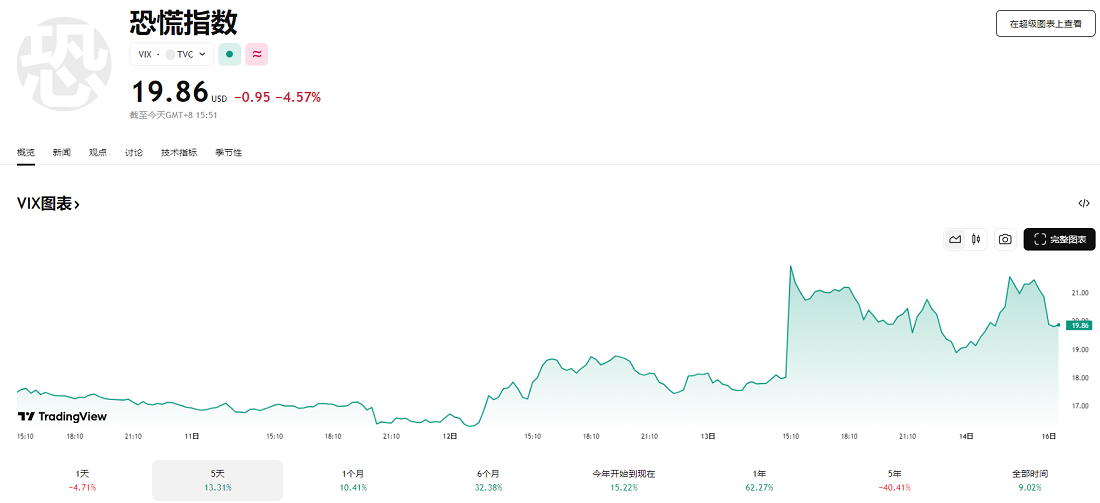

上周五,VIX(恐慌指数)突破了20大关,为近几个月罕见。这一关键水平被广泛视为美股市场情绪从平静走向紧张的分界线,标志着投资者对未来市场的不确定性显著上升。

随着市场波动加剧,本周将迎来多重重大风险事件,分别来自美联储FOMC会议、中东地缘冲突升级以及日本央行利率决议。金融市场进入关键观察窗口,投资者必须高度警觉,理性研判风险,灵活调整策略。

本周市场风险之一美联储6月决议:鸽派预期或迎“现实考验”

本周,美联储将公布6月FOMC会议结果。当前,市场普遍预期本次会议将“按兵不动”,CME FedWatch工具显示暂停加息的概率高达 99%。不过,真正牵动市场的,是会议中发布的经济预测摘要(SEP)与点阵图(dot plot)。

市场预期 vs 潜在变数如下:

| 时间点 | 关键信息 | 影响分析 |

| 会前 | 按兵不动概率 99% | 市场关注降息信号 |

| 会中 | 经济预测和点阵图更新 | 降息预期变化引市场波动 |

| 会后 | 通胀预期及降息路径明确 | 影响全球资金流动 |

风险提示:

若2025年通胀预期被上调、降息次数被下调,市场可能剧烈波动。

5月非农数据显示就业市场疲软,增添降息可能性,但高通胀预期又构成掣肘。

小结: 降息“路径之谜”与市场预期之间的碰撞,是VIX能否回落的关键变量之一。

本周市场风险之二中东局势升级:冲突外溢风险加剧

当前,以色列与伊朗间的军事冲突持续升级,双方均采取了高强度攻击手段。伊朗连续三夜发动导弹与无人机袭击,以色列则反击伊朗关键基础设施。区域局势迅速恶化。

市场最担忧的问题:

霍尔木兹海峡若被封锁:作为全球1/5原油的必经之地,若运输中断,可能引发全球能源供应危机,油价将暴涨。

美国是否被迫介入冲突:一旦美军参战,地缘风险将蔓延至全球市场。

尽管谈判大门尚未关闭,伊朗与美国之间仍保持外交接触,以色列与美方也有和平解决意愿,但短期内地缘风险已深刻影响油市与全球避险情绪。

本周市场风险之三日本央行利率决议:通胀压力与经济疲软的博弈

日本央行将于本周公布最新利率决议。市场预期其将继续维持0.5%的现行利率政策不变,维持概率超过 50%。但日本国内通胀形势日益严峻,大米价格已在一年内翻倍,加大了货币政策收紧的压力。

主要矛盾:

通胀高涨:呼吁加息控制物价

GDP零增长:加息可能进一步打压经济复苏

关键动态:

据《日经新闻》披露,日本央行或于2026年4月起缩减国债购买规模至每季度2000亿日元,标志着货币正常化的长期筹划已启动。

本周市场风险之四七国集团峰会:全球政策共识能否达成?

G7峰会将于6月15日至17日在加拿大举行,是川普连任后首次出席国际多边会议。当前全球分歧加剧,尤其是在关税政策与对俄立场方面,七国集团内部难以达成统一意见。

主要分歧:

贸易政策:美国与欧洲间分歧严重

乌克兰问题:支持力度与优先级不一致

中东局势:或压缩峰会对乌克兰议题的关注度

此次峰会或将缺乏实质性联合公报,影响有限但仍具有市场情绪参考价值。

本周市场展望:投资者该如何应对?

综合来看,本周市场风险如下:

| 风险来源 | 市场反应可能性 |

| 美联储决议 | 若点阵图偏鹰,或引发抛售 |

| 中东局势 | 油价暴涨、避险情绪上升 |

| 日本利率政策 | 日元与债市波动,影响亚洲市场 |

| G7峰会 | 关注外交政策方向及汇率预期 |

投资策略建议:

资产多元化:合理配置股、债、商品、外汇等品种,降低集中风险。

关注事件驱动机会:如油价异动、避险黄金上涨,短期交易者可根据消息节奏寻找高波动品种。

防范情绪波动陷阱:VIX升破20后,市场情绪极易放大,避免情绪化操作。

密切关注政策言论:尤其是美联储、白宫、中东外交等动态,往往对市场短期影响极强。

结语:保持理性,寻找波动中的机会

在这一周多重不确定性集中爆发的背景下,金融市场如同进入高压状态。对于广大金融爱好者和初级投资者而言,理性分析、谨慎配置、灵活调整将是制胜之道。市场的剧烈波动虽然充满风险,但同样孕育着难得的投资机会——关键在于你是否做好准备。