非投等债是什么?

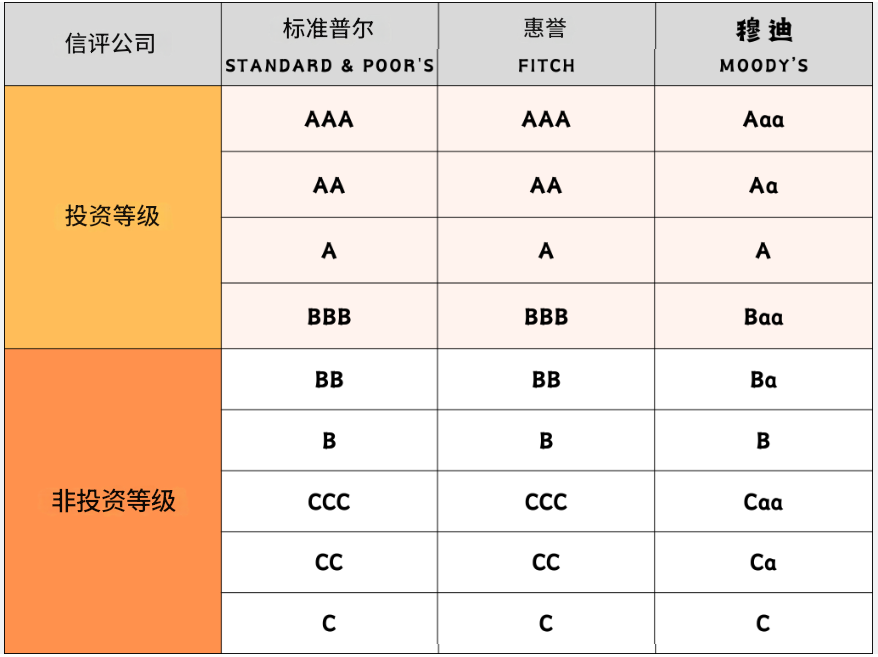

非投等债全名为非投资等级债券,通常又被称为“高收益债券”或“垃圾债券”是指信用评级低于投资级的公司债券。具体见下图:

以两大国际评级机构为例:

标准普尔评级:低于 BBB-

穆迪评级:低于 Baa

这类债券的发行主体往往是信用资质较弱的企业或组织。它们可能因债务负担较重、营运能力不足、行业波动较大等原因,难以获得较高的信用评级。当然,也有一些公司是因为暂时性财务波动或处于行业景气周期低谷,才被下调评级。

非投等债的三大特征

(1)较高的收益率

非投资等级债券通常提供远高于国债或投资级债券的票息回报。这种高收益是对其较高违约风险的补偿。尤其在经济景气周期中,企业盈利改善,违约风险降低,投资者可以通过持有这类债券获取稳定而可观的利息收入。

举例说明:假设A科技公司因为快速扩张导致债务水平较高,信用评级机构给予其债券BB级评级(属于非投资等级)。为了吸引投资者,A公司发行的债券票息率为8%,而同期国债的收益率为2%。以下是5年内的收益对比:

| 项目 | A科技公司债券 | 同期国债 |

| 本金 | 10万美元 | 10万美元 |

| 年利息收入 | 8000美元 | 2000美元 |

| 5年总利息收入 | 40000美元 | 10000美元 |

| 到期总收益 | 140000美元(本金+利息) | 110000美元(本金+利息) |

说明:

非投资等级债券的收益率远高于同期国债。

高收益=高风险的回报机制。

(2)较高的违约风险

由于发行主体信用评级较低,非投等债的违约风险更高。在经济衰退、利率上升或企业经营恶化时,违约率可能显著上升。

数据参考:根据穆迪数据,全球高收益债券的平均违约率为 2.8%,而投资级债券的违约率则不足 0.1%。

举例说明:假设100个人分别投资了10万美元的高收益债券和投资级债券,下面是他们在五年间各自的违约损失计算:

| 债券类型 | 投资金额(美元) | 投资人数 | 违约率 | 总违约损失(美元) |

| 高收益债券 | 100000 | 100 | 2.80% | 280000 |

| 投资级债券 | 100000 | 100 | 0.10% | 10000 |

说明:在相同的投资金额和人数下,高收益债券的违约损失远高于投资级债券,反映了其更高的违约风险。

延伸举例:

就像借钱给两个人:一个是年收入稳定的公务员(投资级),另一个是创业中但还没盈利的小公司老板(非投等)。

显然后者违约风险更高。

(3)与股市的关联性

非投资等级债券的价格走势与股市具有一定的正相关性。

📌 经济景气时:企业盈利改善→违约风险下降→债券价格上升

📌 经济低迷时:风险上升→价格下跌,但通常跌幅小于股票

因此,非投等债也具备一定的防御性特征。

如何分散非投等债的投资风险?

直接投资单一非投资等级债券,对普通投资者而言,面临较高的集中度与流动性风险。因此,通过ETF工具实现分散化投资是一种更稳健的选择。

实际案例:以“第一金美元优选收益非投资等级债券ETF(代号:0098EB)”为例,其采用严谨的选债逻辑来控制风险:

排除新兴市场风险:只投资于美国发行的企业债券。

筛选高发行量债券:仅纳入流通金额大于7.5亿美元的债券,提高流动性与市场认可度。

分散化配置:控制单一发行人占比不超过2%,实现高度分散化。

优先债筛选机制:剔除CCC以下评级,仅纳入更具保障的优先债券。

📊 数据显示:该ETF追踪债券的违约率仅为0.015%,远低于市场平均的2.834%

生活类比:与其把全部积蓄借给一个风险公司,不如透过ETF把钱“借给”100家公司,大幅降低单一违约带来的打击。

非投等债的投资时机与资产配置建议

(一)适合的市场环境

非投资等级债券可以作为资产组合中的增强收益工具,在不同市场周期中扮演不同角色:

经济扩张期:企业盈利改善,可适度增加配置比例。

经济衰退期:风险上升,应降低配置,转向国债或投资级债券等防御性资产。

利率下降期:非投等债因其较高收益率和利差收窄的潜在空间,具备资本利得机会

(二)投资者类型建议

进取型投资者:可适度提高高收益债配置,追求票息与资本利得;

稳健型投资者:通过 ETF 等分散工具,控制单一债券违约风险;

保守型投资者:应以投资级债券、国债等低风险资产为主,适量配置非投等债以提升组合收益。

结语:让“垃圾债”变成你的收益利器

非投等债虽有“垃圾”之名,但只要掌握正确的投资工具与节奏,就能从中发掘高收益机会。

✅ 实用建议:

定期检查投资组合中高收益债的比例

结合经济周期与利率环境,动态调整配置

优先选用低违约率、流动性高的ETF