SCFI指数基础信息与航线权重

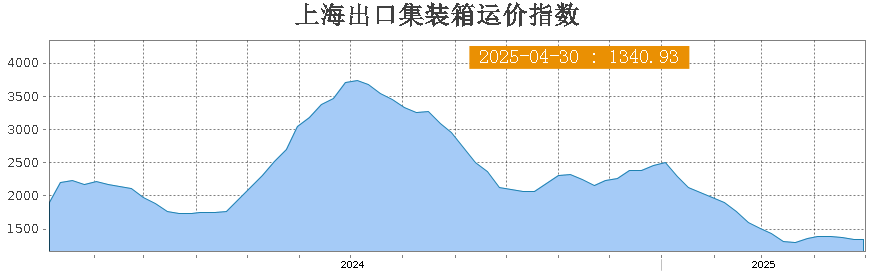

SCFI(Shanghai Containerized Freight Index),即“上海出口集装箱运价指数”,是中国航运交易所发布的一个衡量中国出口集装箱运输市场价格变动的指标,反映了从上海港出发,运往全球主要港口的集装箱运价变化。

于每周五15:00(北京时间)更新发布,单位为点数。基准值为1000点,当价格上涨时,指数上升,价格下降则指数回落。

SCFI指数采用航线加权平均的方法计算,即各航线当期平均运价除以基期平均运价,再乘以航线权重和基期指数后求和。

截至目前SCFI共涵盖了15条航线,具体权重如下:

| 分航线 | 单位 | 权重 |

| 欧洲(基本港) | USD/TEU | 20.00% |

| 地中海(基本港) | USD/TEU | 10.00% |

| 美西(基本港) | USD/FEU | 20.00% |

| 美东(基本港) | USD/FEU | 7.50% |

| 波斯湾(迪拜) | USD/TEU | 7.50% |

| 澳新(墨尔本) | USD/TEU | 5.00% |

| 西非(拉各斯) | USD/TEU | 2.50% |

| 南非(德班) | USD/TEU | 2.50% |

| 南美(桑托斯) | USD/TEU | 5.00% |

| 日本关西(基本港) | USD/TEU | 5.00% |

| 日本关东(基本港) | USD/TEU | 5.00% |

| 东南亚(新加坡) | USD/TEU | 7.50% |

| 韩国(釜山) | USD/TEU | 2.50% |

| 中南美(曼萨尼约) | USD/TEU | 0.00% |

| 东非(蒙巴萨) | USD/TEU | 0.00% |

SCFI指数如何受欧美市场影响?

SCFI中包含的15条航线中,美西航线(美国西海岸)和美东航线(美国东海岸)权重较高,而欧洲航线则占据最大的单一权重。这些航线的报价直接影响SCFI整体的涨跌。

➢影响逻辑

•欧美消费需求旺盛时(如黑色星期五、圣诞节前的采购季),中国出口量猛增,集装箱需求上升,导致运价上涨 → SCFI上行;

•欧美经济放缓或库存过高时,出口订单减少,货量下滑,船只空载率上升,运价下滑 → SCFI下行。

| 时间节点 | 影响 |

| 每年5-6月 | 为迎接“返校季”和圣诞季做备货,运价开始上涨 |

| 8-10月 | 出口高峰,尤其美线运力吃紧,SCFI快速走高 |

| 次年1-2月 | 春节前备货结束,出口减少,SCFI下行 |

欧美市场的经济周期、消费行为与供应链状态,直接决定了中美、中欧航线的集装箱需求,是SCFI指数波动的主要驱动力。

➢总结

①美元走强:欧美购买力增强,采购量上升 → 出口增加 → SCFI上涨;

②欧美加息或衰退:消费者收紧支出 → 出口减少 → 运价走低;

③港口罢工或拥堵:如美西港口拥堵,会影响周转效率,运价飙升 → SCFI被动上涨;

④通胀与库存周期:如2022年后期,美国零售商库存过高,减少订单 → 出口减少,SCFI快速下跌。

SCFI指数与股市的主要关系

投资者通常会把SCFI当作一种领先指标来预判相关股票或行业走势,尤其在周期拐点出现前夕,SCFI往往先于股价变动。

(一)影响航运板块的股价走势

该指数反映的是集装箱运输的即期运价。运价高低直接影响航运企业的收入与利润。

•SCFI上涨 → 运价提高 → 航运公司盈利预期改善 → 航运股上涨

•SCFI下跌 → 运价走低 → 盈利预期承压 → 航运股下跌

(二)影响物流、港口、集装箱制造企业

它的变动反映出口活跃程度,也波及产业链上下游公司:

•港口运营商(如上海港务、宁波港)

•集装箱制造商(如中集集团)

•物流公司(如顺丰、中外运)

| 板块/公司类型 | SCFI上涨时可能受益 | SCFI下跌时可能承压 |

| 航运公司 | 中远海控、海丰国际 | 同上,盈利压力变大 |

| 港口码头运营商 | 上港集团、宁波港 | 集装箱吞吐量减少 |

| 集装箱制造企业 | 中集集团 | 新箱订单减少 |

| 出口制造业相关 | 美的、格力、TCL、联想等 | 出口订单减少,营收受影响 |

| 海外物流公司 | DHL、UPS、FedEx 等 | 运输成本变动影响利润率 |

SCFI指数作为全球经济“风向标”,影响市场情绪。指数上升往往表明全球对中国商品需求旺盛,出口繁荣,这可能提振市场对中国制造业、出口企业和宏观经济的信心,从而带动相关板块(如家电、消费电子)上涨。

比如,2020年~2021年,SCFI因疫情和供应链紧张而暴涨,一度超过5000点,带动中远海控等航运股从低位上涨数倍,成为当年A股最强势板块之一。

相反,当2022年后SCFI大幅回落至1000点以下时,相关航运股也随之步入下行周期,市场情绪转冷。