摘要

事件:5月9日,海關公佈4月進出口數據,出口(美元計價)同比8.1%、預期0.6%、前值12.4%;進口(美元計價)同比-0.2%、預期-6.9%、前值-4.3%。

核心觀點:領先指標顯示,5月“搶出口”或將繼續。

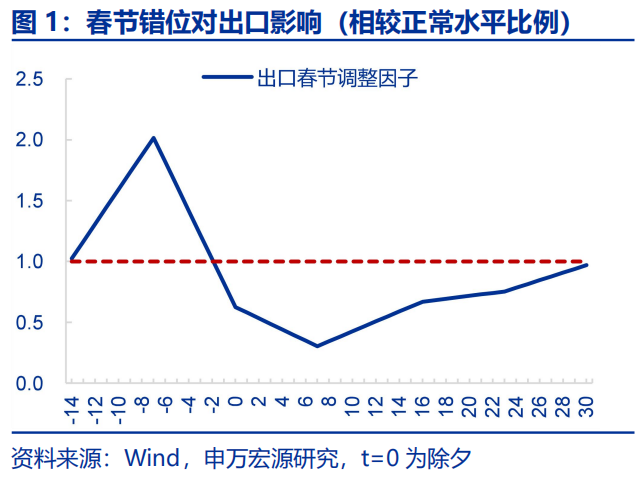

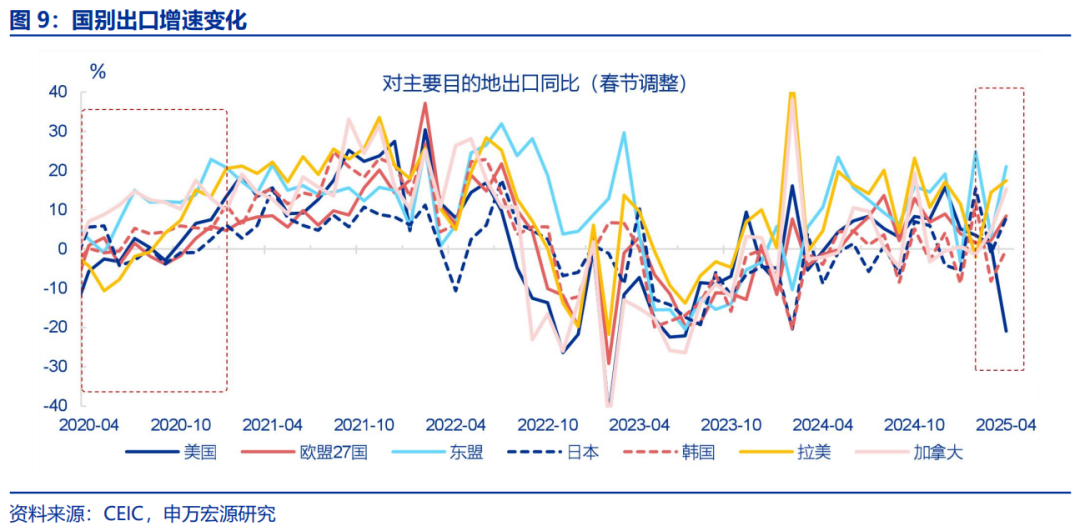

4月出口同比回落主因春節錯位擾動消退,春節調整後同比明顯回升。4月出口同比(美元計價)較3月回落4.3pct至8.1%,更多受春節錯位擾動消退的影響。經測算,春節錯月因素拖累4月出口增速6.7pct。春節調整後,4月出口同比較3月回升4.0pct至8.1%。

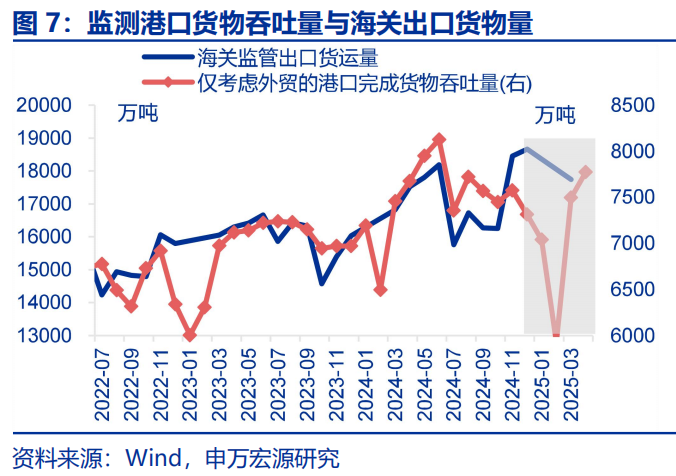

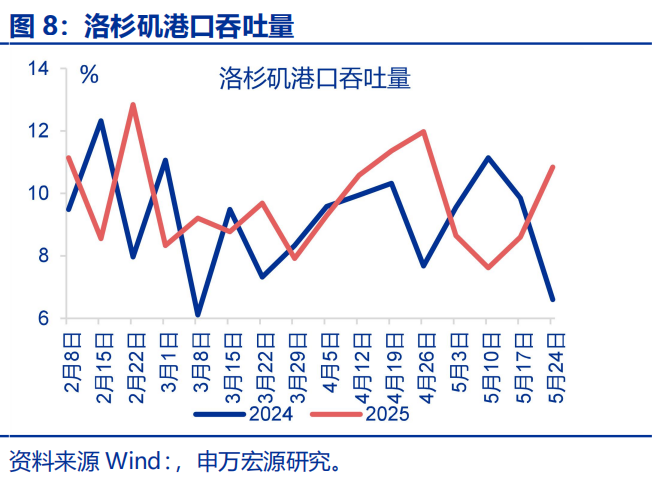

4月出口偏強主因“搶出口”,包括通過新興經濟體“轉出口”與通過加墨“轉運”,“4月生產-下旬出港-5月中旬美國到港”的搶出口数据链条均在改善。從國別數據看,4月對東盟(+17.6pct到21.0%)、對韓國(+8.1pct至-0.1%)等出口增速均明顯上升。從中觀指標看,4月製造業PMI生產指數仍維持49.8%的較高水平。4月中下旬港口外貿貨運量也開始明顯走高(同比回升至4.6%)。此外,5月中旬洛杉磯港船舶預訂吞吐量也明顯上升(環比26.1%),基本符合中國出港運至美國的時間。

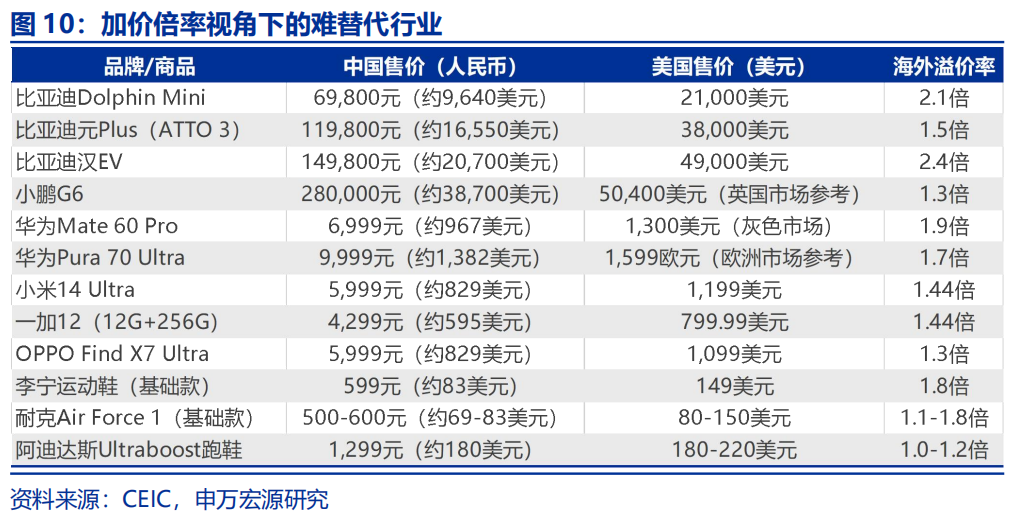

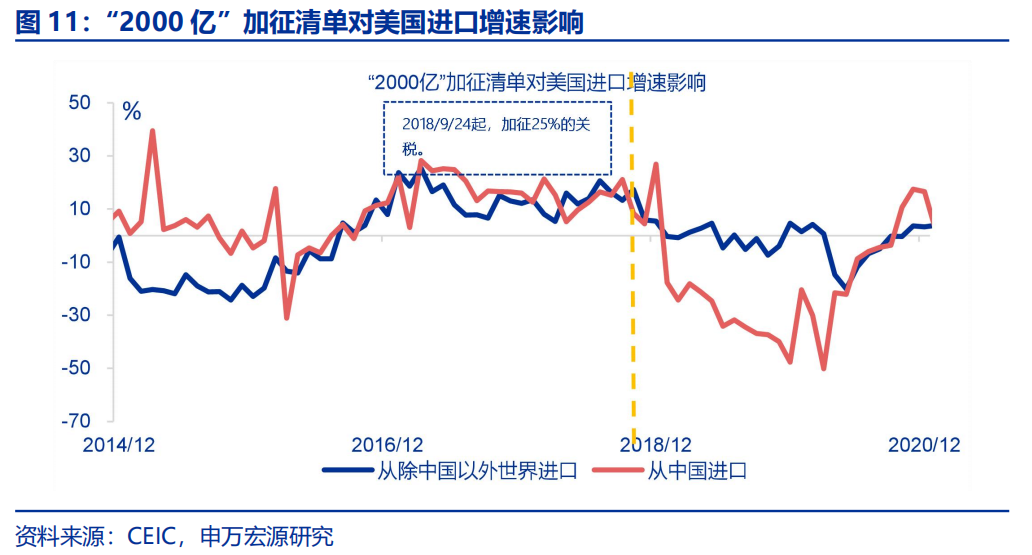

對美出口亦保持相對韌性,對美出口降幅明顯小於加徵關稅幅度,顯著不同於關稅“1.0”時期經驗,反映中國製造難替代性。從2018~2019年加徵關稅的經驗來看,加徵關稅後,出口下滑幅度短期已接近加徵的關稅稅率。但4月對美出口(春節調整後)增速卻僅回落22.0pct至-20.9%,回落幅度明顯小於美對華加徵145%的幅度,或反映當前中國製造在加價倍率、供應鏈深度嵌入美國等方面具有一定程度的難替代性。

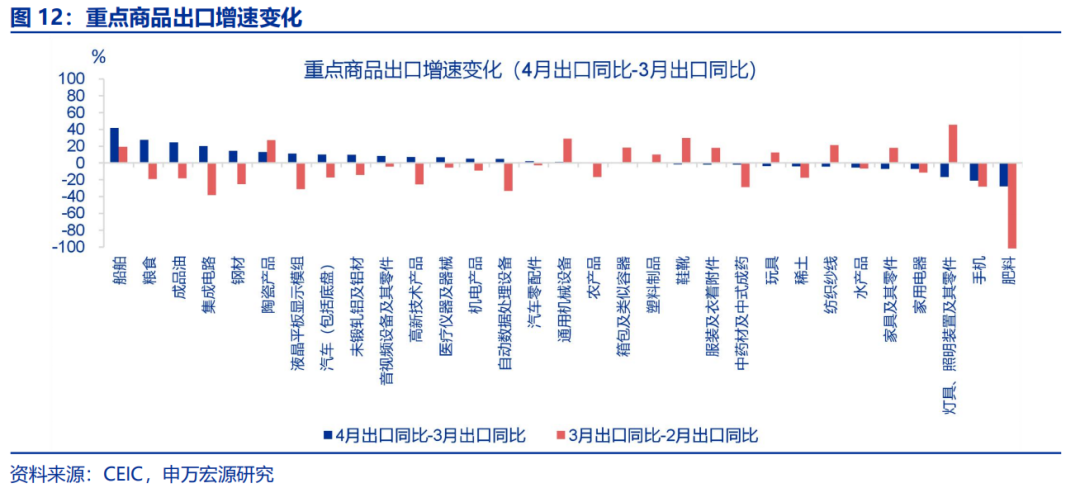

從商品層面來看,表現強勁的主要是協同供給類商品,也印證通過新興國家搶出口的邏輯,而傳統的輕工製品改善幅度相對較小。春節調整後,協同供給類的中間品、資本品中,船舶(+41.7pct至36.1%)、鋼材(+14.7pct至1.3%)等商品的出口增速也均較上月明顯回升。反映中國對新興國家出口生產資料,新興國家加工形成成品並對美國完成“搶出口”。然而傳統輕工製品中,傢俱(-7.0pct至-7.8%)、玩具(-3.8pct至-6.5%)、服裝(-1.9pct至-1.2%)、鞋靴(-1.5pct至-0.2%)在3月明显搶出口后,4月增速出現一定程度回落。

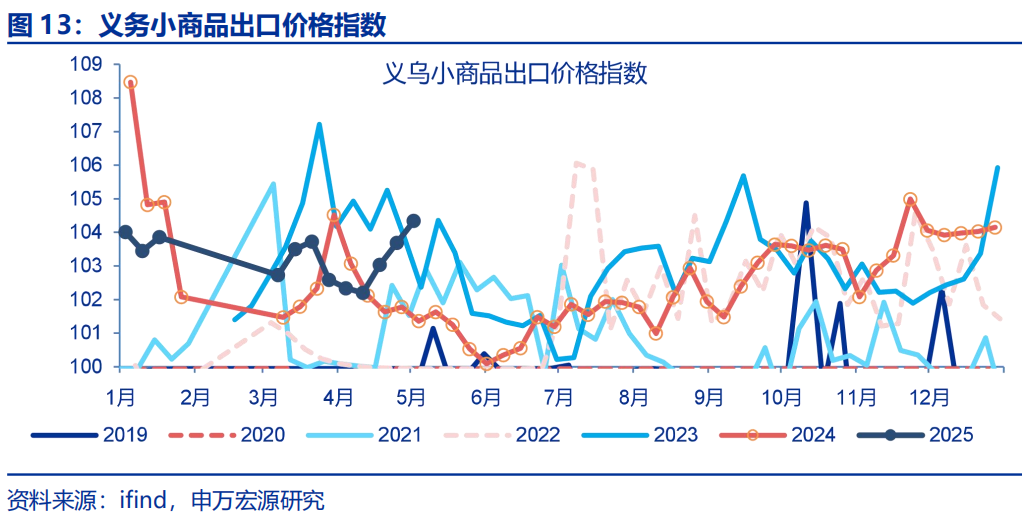

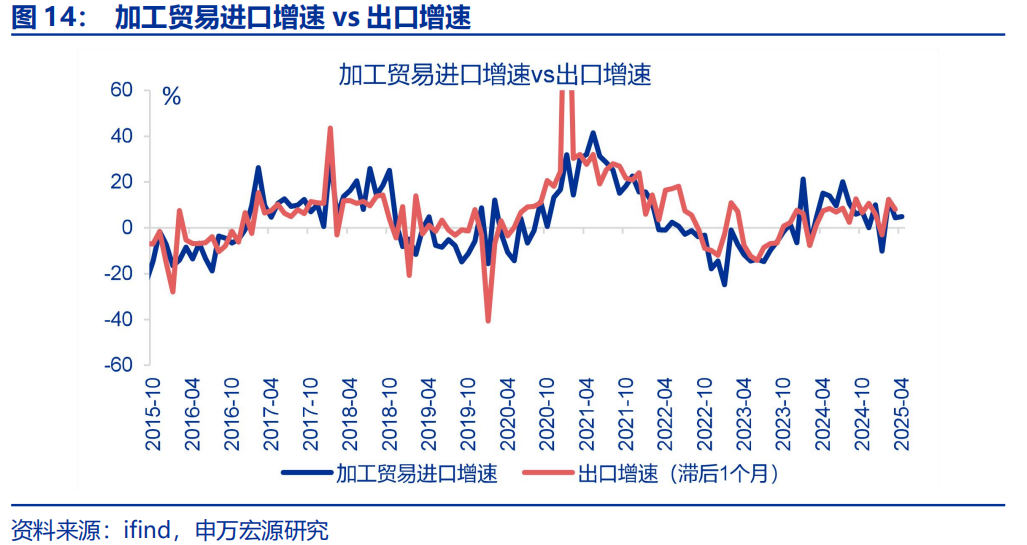

展望後續,領先指標顯示“搶出口”效應或持續至5月,但6月出口數據或面臨不確定性。加工贸易进口是领先搶出口约一个月的观测指标,反映“加快進口零部件-國內加工生產-搶出口”的邏輯。數據上4月加工貿易進口同比回升0.6pct至5.0%,顯示5月搶出口仍会延续。從中觀指標看,5月下旬洛杉磯港口預訂吞吐量和4月下旬以來義烏小商品出口價格指數均明顯上行,指向5月搶出口有望延续。然而,新興經濟體的關稅暫停期限爲90天,考慮到新興國家貨物出港運至美國也存1個月時滯,預計6月我国搶出口效应或有所消退。

常規跟蹤:出口有所回落,進口有所回升

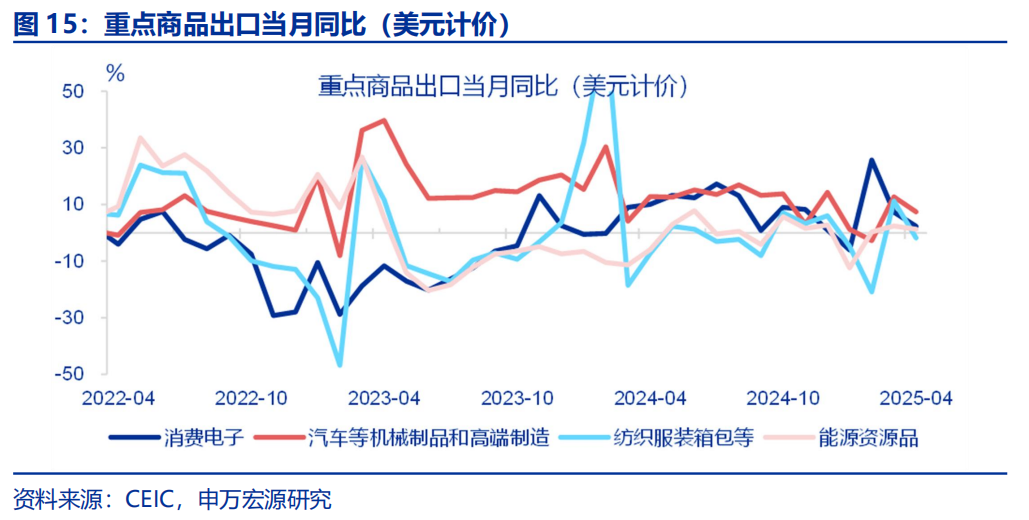

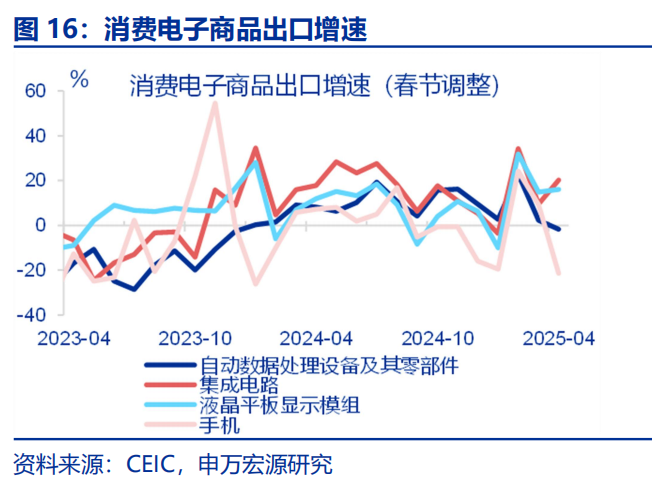

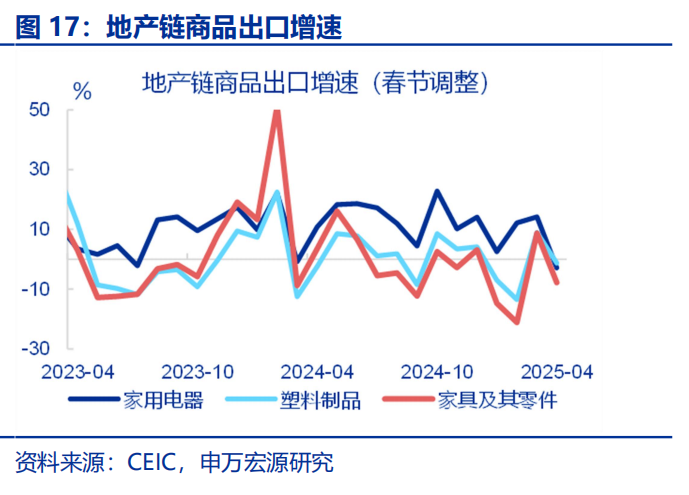

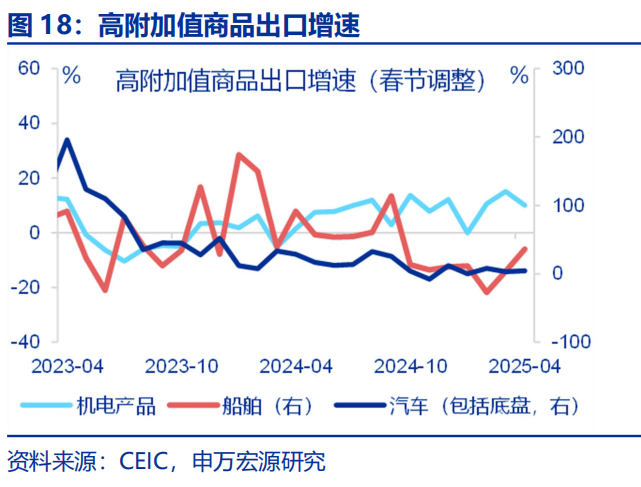

出口商品(春節調整前):消費品出口均回落,4月消費電子(-4.9pct至2.3%)、紡織服裝(-13.0pct至-1.8%)出口均明顯回落,地產鏈出口譬如傢俱(-16.5pct至-7.8%)等也有所回落。資本品、中間品出口分化,4月船舶(+32.6pct至36.1%)出口增速大幅上行,但通用機械(-9.7pct至17.0%)等有所回落。中間品中,鋼材(+6.3pct至1.3%)、有所回升,但肥料(-39.1pct至-10.8%)、紡織紗線(-14.6pct至3.2%)大幅回落。

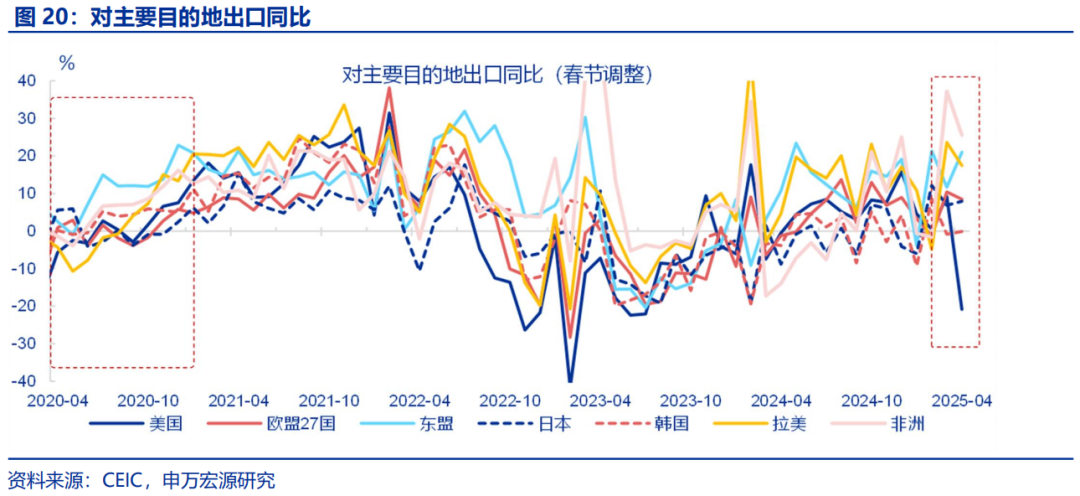

出口國別(春節調整前):對主要經濟體/地區出口增速均有所回落。發達國家方面, 對美國(+8.5ct至9.2%)、英國(-13.7pct至2.7%)出口增速明顯回落;但對日本(+1.1pct至8.0%)出口有所回升。新興經濟體和地區出口中,對非洲(-11.7pct至25.5%)、對拉美(-6.1pct至17.5%)有所回落,但對東盟(+9.4pct至21.0%)出口有所回升。

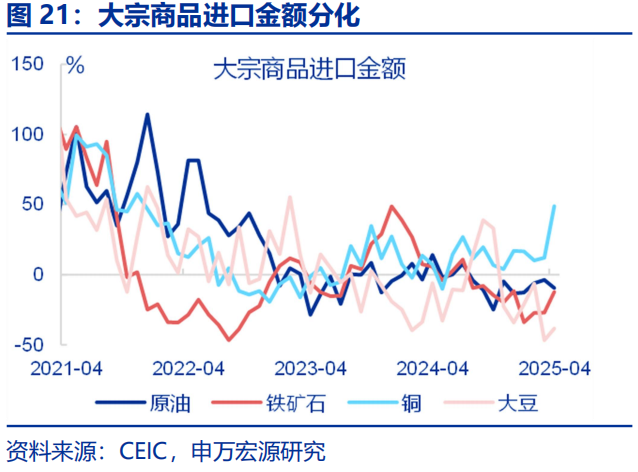

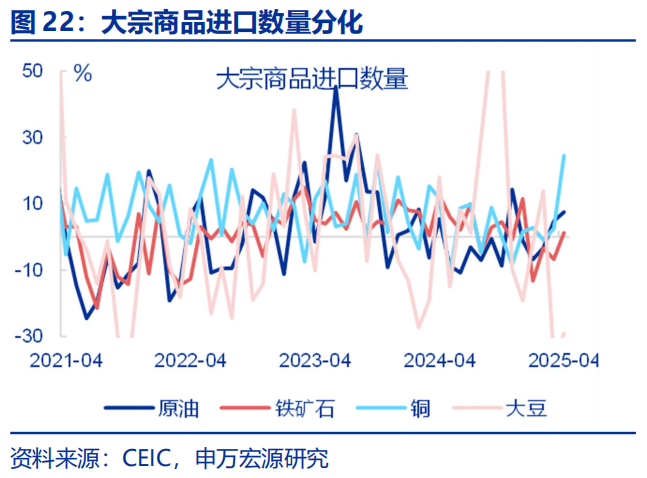

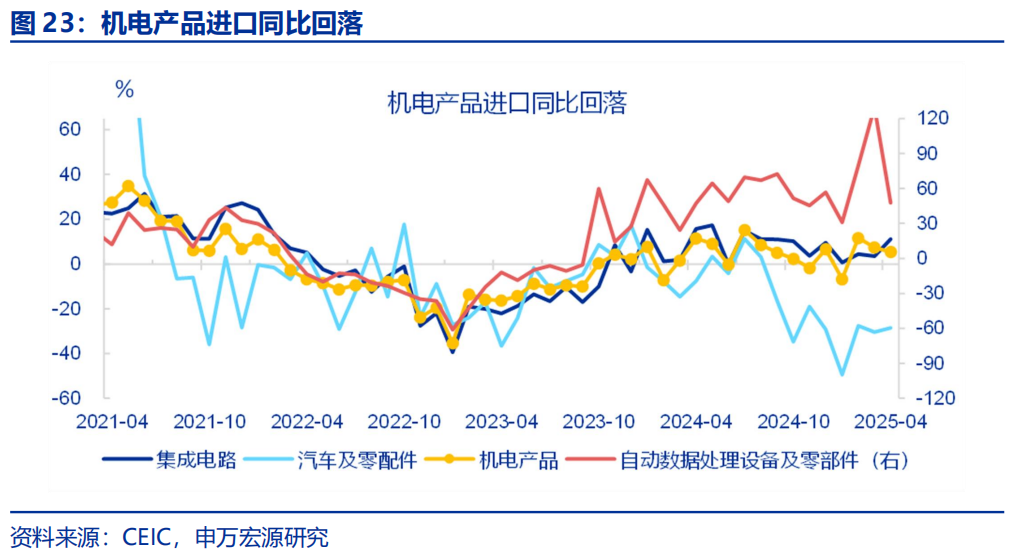

進口(春節調整前): 4月進口增速有所回升,主要受大宗商品進口回暖所推动。4月進口(美元計價)同比回升4.1pct至-0.2%。具體來看,机电产品進口增速较上月有所回落(-2.0pct至5.4%)。但大宗商品進口有所回升。進口数量方面,銅(+22.0pct至24.6%)、鐵礦石(+8.0pct至1.3%)均明顯回升,反映國內投資需求尤其是傳統基建明顯回暖。

報告正文5月9日,海關公佈4月進出口數據,出口(美元計價)同比8.1%、預期0.6%、前值12.4%;進口(美元計價)同比-0.2%、預期-6.9%、前值-4.3%。

一、核心觀點:5月“搶出口”或將繼續

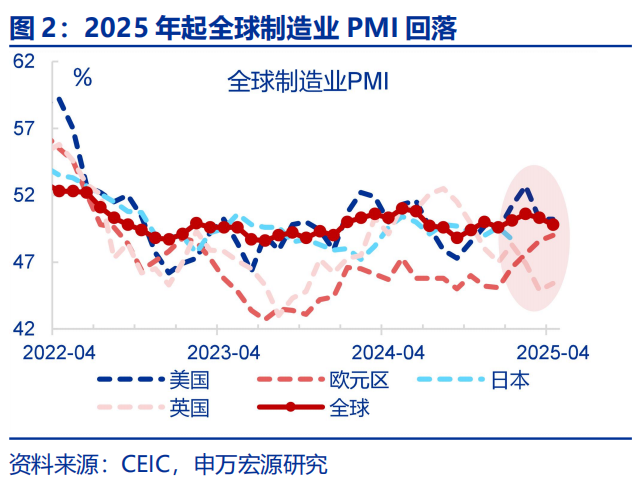

4月出口同比回落主因春節錯位擾動消退,春節調整後同比明顯回升。4月出口同比(美元計價)較3月回落4.3pct至8.1%,更多受春節錯位擾動消退的影響。經測算,春節錯月因素推升3月出口6.7個百分點,該影響在4月結束,相應拖累4月出口增速6.7個百分點。春節調整後,4月出口同比較3月大幅回升4.0pct至8.1%。從外需來看,4月全球製造業PMI(3個月移動平均)較3月下行0.1pct至50.2%,其中,美國(-0.3pct至51.0%)、英國(-1.0pct至45.7%)均有所回落。4月出口回升與外需表現並無直接關係。

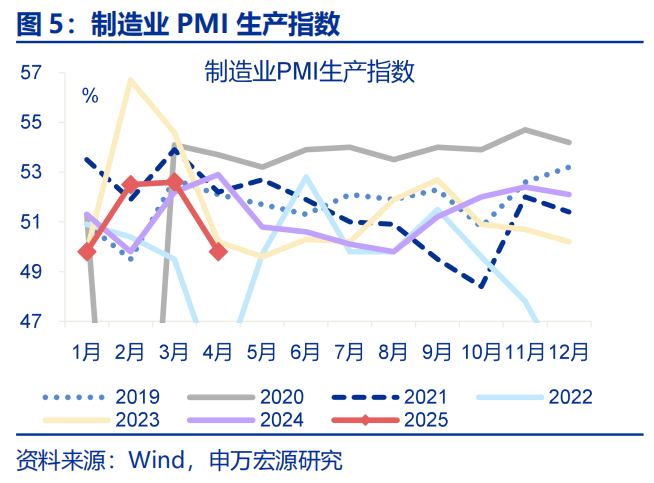

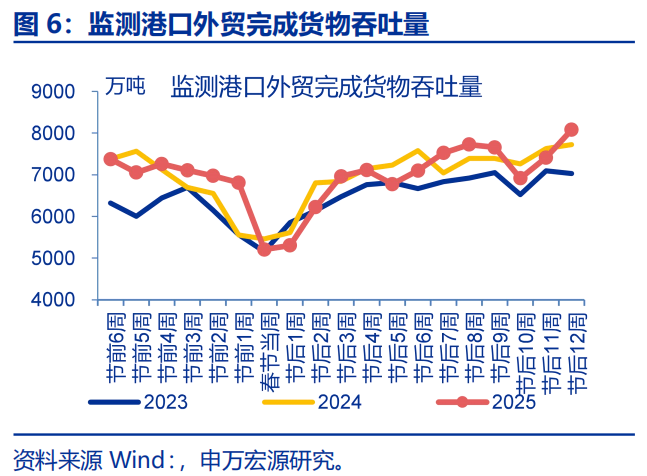

4月出口偏強主因“搶出口”,包括通過新興經濟體“轉出口”與通過加墨“轉運”,“4月生產-下旬出港-5月中旬美國到港”的搶出口数据链条均在改善。從國別數據看,4月對東盟(+17.6pct到21.0%)、對韓國(+8.1pct至-0.1%)、對印度(+3.9pct至21.9%)、對拉美(+3.1pct至17.5%)、對加拿大(+10.5pct至15.2%)出口增速均明顯上升。從中觀指標看,4月製造業PMI生產指數仍維持較高水平,作爲環比指標,2-3月生產强劲背景下4月生產指数读数仍在荣枯线附近(49.8%),顯示生產仍保持較高水平,4月中下旬港口外貿貨運量也開始明顯走高(同比從-4.7%回升至4.6%)。此外5月中旬洛杉磯港船舶預訂吞吐量也明顯上升(環比26.1%),基本符合中國出港運至美國的時間。體現了“4月我國生產強勁—4月下旬出港加速—5月中下旬貨物集中到港美國”的搶出口链条。

對美出口亦保持相對韌性,對美出口降幅明顯小於加徵關稅幅度,顯著不同於關稅“1.0”時期經驗,反映中國製造難替代性。從上一輪2018~2019年加徵關稅的經驗來看,加徵關稅後,出口下滑幅度短期已接近加徵的關稅稅率。但4月對美出口(春節調整後)增速卻僅回落22.0pct至-20.9%,回落幅度明顯小於美國對我國加徵145%的幅度,與關稅1.0時期特徵有顯著不同。或反映當前中國製造在加價倍率、供應鏈深度嵌入美國等方面具有一定程度的難替代性。

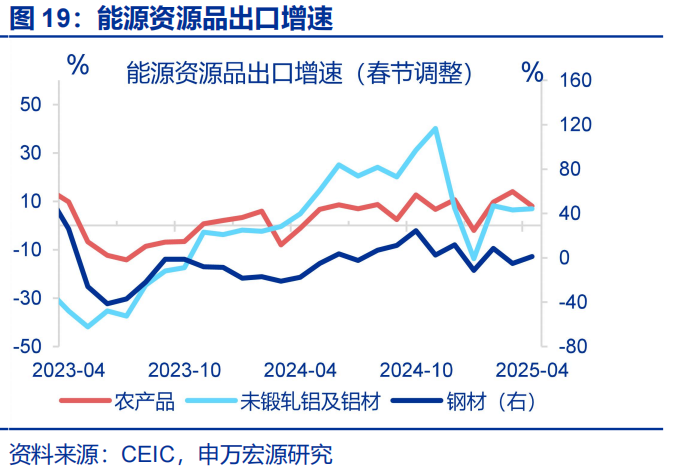

從商品層面來看,表現強勁的主要是協同供給類商品,也印證通過新興國家搶出口的邏輯,而傳統的輕工製品改善幅度相對較小。春節調整後,協同供給類的中間品、資本品中,船舶(+41.7pct至36.1%)、鋼材(+14.7pct至1.3%)、未鍛軋鋁及鋁材(+9.9pct至7.0%)、汽車零配件(+2.2pct至6.3%)等商品的出口增速也均較上月明顯回升。反映中國對新興國家出口生產資料,新興國家加工形成成品並對美國完成“搶出口”。然而傳統輕工製品中,傢俱(-7.0pct至-7.8%)、玩具(-3.8pct至-6.5%)、服裝(-1.9pct至-1.2%)、鞋靴(-1.5pct至-0.2%)在3月明显搶出口后,4月增速出現一定程度回落。

展望後續,領先指標顯示“搶出口”效應或持續至5月,但6月出口數據或面臨不確定性。加工贸易进口是最领先的搶出口观测指标,反映“加快進口零部件-國內加工生產-搶出口”的邏輯。數據上加工貿易進口增速也非常穩定地領先1個月後的出口增速。而4月加工貿易進口同比回升0.6pct至5.0%,顯示5月搶出口仍会延续。從中觀指標看,5月下旬美國洛杉磯港口的預訂吞吐量環比大幅上升,4月下旬以來義烏小商品出口價格指數也明顯上行,部分聖誕訂單提前,均指向5月搶出口有望延续。然而,新興經濟體的關稅暫停期限爲90天,考慮到新興國家貨物出港運至美國也存1個月時滯,因而預計6月我国搶出口效应或有所消退。

二、常規跟蹤:出口有所回落,進口有所回升

消費品方面,消費電子、汽車機械、紡織服裝及地產鏈商品出口增速均有所回落。根據海關公佈的4月重點商品數據,消費電子出口增速回落(-4.9pct至2.3%),結構上主要被手機(-30.7pct至-21.4%)、自動數據處理設備(-4.0pct至-1.7%)、音視頻設備及其零件(-1.5pct至12.0%)所拖累。同樣,4月紡織服裝出口明顯回落(-13.0pct至-1.8%),其中紡織紗線(-14.6pct至3.2%)、服裝(-11.6pct至-1.2%)、鞋靴(-11.3pct至-0.2%)。此外,地產鏈出口譬如傢俱(-16.5pct至-7.8%)、塑料製品(-10.2pct至-1.2%)也均有所回落。

資本品、中間品出口增速均分化。具體來看,船舶(+32.6pct至36.1%)出口增速大幅上行,通用機械(-9.7pct至17.0%)、醫療儀器及器械(-2.9pct至8.4%)等有所回落。中間品方面,鋼材(+6.3pct至1.3%)、未鍛軋鋁及鋁材(+0.5pct至7.0%)有所回升,但肥料(-39.1pct至-10.8%)、紡織紗線(-14.6pct至3.2%)、稀土(-10.7pct至-34.4%)、汽車零配件(-7.8pct至6.3%)大幅回落。

發達國家方面,對美國和大部分非美發達國家的出口增速均回落,回落幅度大於對新興經濟體和地區的出口增速。在發達國家中,對美國(-30.1ct至-20.9%)、英國(-13.7pct至2.7%)出口增速明顯回落;對歐盟(-1.9pct至8.5%)亦有回落,但對日本(+1.1pct至8.0%)出口有所回升。另外,對新興經濟體和地區出口也有所回落,其中對非洲(-11.7pct至25.5%)、對拉美(-6.1pct至17.5%)、對俄羅斯(-4.5pct至-2.6%),但對東盟(+9.4pct至21.0%)出口有所回升。

4月進口增速有所回升,主要受大宗商品進口回暖所推動。4月進口(美元計價)同比回升4.1pct至-0.2%。具體來看,機電產品進口增速較上月有所回落(-2.0pct至5.4%),主要受自動數據處理設備及其零部件(-82.2pct至47.7%)所拖累。大宗商品進口有所回升。進口數量方面,銅(+22.0pct至24.6%)、鐵礦石(+8.0pct至1.3%)、大豆(+7.8pct至-29.1%)、原油(+2.7pct至7.5%)均明顯回升,反映國內投資需求尤其是傳統基建明顯回暖。

本文作者:趙偉、屠強、浦聚穎、耿佩璇,來源:申萬宏源宏觀,原文標題:《“搶出口”會持續嗎?》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。