安全边际的投资意义

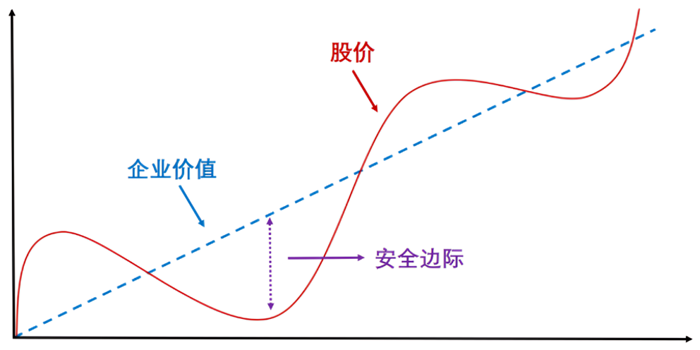

在股市投资中,这个安全的缓冲区是指股票的内在价值与其市场价格之间的差距。意味着在购买股票时,投资者需要确保自己以低于其内在价值的价格买入,确保投资的安全性。留出一定的“冗余”或“缓冲”,以防投资判断出错。

➢代入到实际举例来说:

假设一家公司的实际价值为每股50元,但由于市场波动或其他原因,该公司的股票目前的市场价格只有40元。这时如果投资者以40元的价格购买该公司的股票,那么他们就可以享有10元的安全边际。即便股票价格出现波动或其他风险,也有一定的保护和利润空间。

•内在价值 = 50元

•市场价格 = 40元

•安全缓冲边际 = 50 - 40 = 10元 【即(10÷50)×100%=20%】

安全边际是越大越好吗?

在投资界,很多人一听到这个词就会直观觉得:越安全,当然越好;数值越大,岂不是稳赚不赔?但真相并没有那么简单,安全缓冲边际过大,也可能带来问题。

(一)极度低估 ≠ 好公司

即使股价打了对折,买到的也可能是一家烂公司,低价不代表高价值。

一家造纸厂账面价值看上去是每股8元,但股价只要2元,安全缓冲边际高达75%。你觉得捡到宝了,结果:

•公司其实经营困难;

•行业长期萎缩;

•账面资产无法变现;

•管理层效率低下。

结果:你买得“很便宜”,但买的是烂资产。这不是投资,是“捡垃圾”。

✅ 提醒: 这个安全区只能缓冲错误,不能修复错误。

(二)好公司给不起高安全边际

优质公司很少被严重低估,如果你一味等“白菜价”,可能永远买不到。

像贵州茅台、苹果、特斯拉这样的优秀公司,市场定价长期高于你估算的内在价值。如果你非要等“5折”才出手,也许一辈子都买不到。

•一家优质企业合理估值是500元;

•你想等跌到250元才买入;

•可是它从未跌破400元。

结果:你等了10年,错失了翻倍的机会,“太安全”成了“错过”。

| 企业类型 | 建议安全边际 |

| 行业稳定、龙头公司 | 10%~20% |

| 盈利波动、行业周期 | 30%~50% |

| 高不确定性公司 | 50%以上 |

安全缓冲边际不是越大越好,而是要结合公司质地、行业特点和估值准确性综合判断。其本质是为了抵御不确定性,而不是一味贪图“便宜”。投资需要智慧,而非公式化操作。