稀释每股盈余的摊薄逻辑

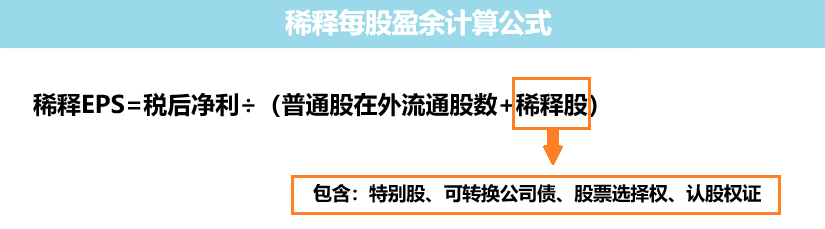

稀释EPS是指在考虑所有可能稀释普通股的因素(如可转换债券、可转换优先股、股票期权、认股权证等)后计算出的每股盈利。它比基本每股盈余更保守,能反映在最坏情况下公司每股盈利的“稀释”效果。

好比一家公司盈利是一样的,但如果将来还有很多“潜在股票”可以变成真正的普通股,那每股分到的利润就会被“稀释”,因为“饼”没变,但吃的人变多了。

很多高成长型公司会大量发放期权、可转债作为激励工具。这些工具如果被行权,将会稀释现有股东的权益。如果只看基本EPS,可能觉得公司盈利很强,但一看稀释EPS,才发现其实每股收益被稀释了不少。

➢举个例子:

如果一家公司情况如下

| 项目 | 金额 |

| 净利润 | 10,000 万元 |

| 普通股股数 | 10,000 万股 |

| 潜在稀释股数(期权等) | 2,000 万股 |

•基本EPS:10000 ÷ 10000 = 1 元/股

•稀释EPS:10000 ÷ (10000 + 2000) = 0.83 元/股

这意味着,如果所有激励工具被行权,你每股能分到的利润就没原来看起来那么多了。

稀释每股盈余与基本EPS有何差别?

| 项目 | 基本EPS | 稀释EPS |

| 是否考虑潜在股本 | ❌ 不考虑 | ✅ 考虑 |

| 是否更保守 | ❌ 否 | ✅ 是 |

| 是否适合长期分析 | 一般 | 更适合 |

| 被误解风险 | 高:易高估实际盈利 | 低:反映可能真实情况 |

| 是否影响估值 | 会 | 更显著影响 |

➢投资者应该怎么看这两者的差距?

1. 差距小(如2.00 vs 1.95)

说明公司股权结构稳定、稀释风险小,是管理层股东友好的一种体现。

2. 差距大(如2.00 vs 1.50)

要警惕:

•公司大量发放员工期权或靠可转债融资;

•利润可能被摊薄;

•若未来盈利增长跟不上稀释速度,EPS甚至可能下降。

3. 特殊情况:反稀释情形

有些潜在工具转换会让EPS提高(如某些优先股转换减少股息负担),这种情况下稀释EPS=基本EPS,潜在工具不参与计算。

在公司“讲故事”的市场里,稀释EPS是少有的“真实视角”。尤其是面对高增长公司、大量激励发股的公司,稀释EPS常常揭示潜藏的风险。