定期不定额的投资逻辑

定期但不定额就是指投资人会在固定的时间周期(如每周、每月)进行投资,不过每次投入的金额并不固定,而是根据市场情况、投资标的估值、个人判断或规则设定来灵活调整投入金额。

✔ 定期:指投资的时间点是有规律的,比如每月10号。

✔ 不定额:指每次投资的金额可以变化,比如这次投2000元,下次投5000元。

➢其核心逻辑是:逆向思维 + 趋势判断 + 纪律投资

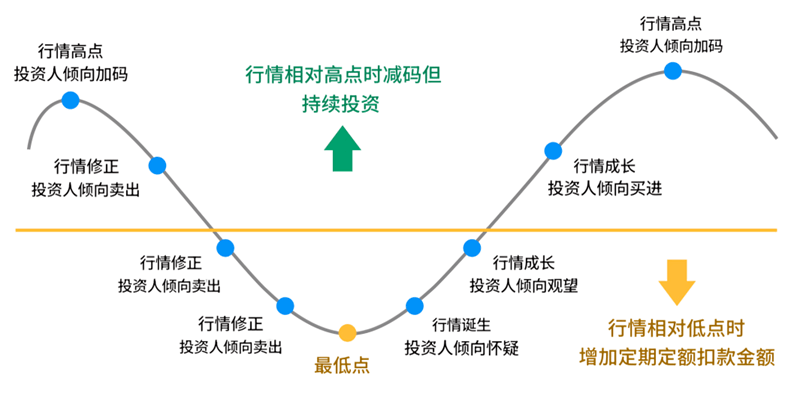

市场下跌时低位加仓,摊低平均持仓成本;市场上涨时减少投入,避免高位追买;固定周期出手,克服人性恐惧和贪婪;长期来看,能提高资金使用效率和投资收益。

举例来说:假设你投资一只指数基金,近月投资情况如下表

| 月份 | 基金净值 | 投资金额(定期不定额) |

| 1月 | 1.0元 | 1000元(正常) |

| 2月 | 0.8元 | 1500元(跌了,多买点) |

| 3月 | 0.6元 | 2000元(继续下跌,加仓) |

| 4月 | 0.9元 | 1200元(反弹,少加点) |

| 5月 | 1.1元 | 800元(涨了,少买) |

通过这种方式,“越跌越买、越涨越缩手”,可以摊低成本,博取反弹收益。

定期不定额的投资策略

(一)估值调整策略

估值低→未来上涨空间大;估值高→上涨空间小甚至回调风险大。

在估值低时投入更多,相当于“打折买进”。当估值回归正常,你买入的份额涨得多,收益自然更高。常用估值指标是PE(市盈率)和PB(市净率)。

举例:投资沪深300指数基金

| 市盈率水平(PE) | 投入金额 |

| PE ≥ 20 | 500元 |

| 15 ≤ PE | 1000元 |

| 10 ≤ PE | 1500元 |

| PE | 2000元(重仓) |

如果当前沪深300的PE是12.处于较低估值区间,那你当月就可以投入1500元。

(二)波动率区间策略

同样是“高抛低吸”通过价格波动本身获利。

举例:定投某主动基金(假设净值中枢是1.0元)

| 当前净值 | 涨跌幅 | 投入金额 |

| > 1.2元 | 20% | 500元 |

| 1.0–1.2元 | 正常 | 1000元 |

| 0.8–1.0元 | -20% | 1500元 |

| < 0.8元 | -20%以上 | 2000元 |

如果本月净值是0.78元,说明跌得多,那你就多投2000元。

(三)账户回撤策略

当账户亏损较大时,加码摊低成本;若收益较高,则减仓或观望。

举例:

| 当前账户收益率 | 投入金额 |

| 盈利 > 10% | 停投 |

| 盈利 0–10% | 1000元 |

| 亏损 0–10% | 1500元 |

| 亏损 >10% | 2000元 |

如果账户当前亏损12%,那你本期投入2000元加仓,等反弹。

(四)现金池 + 策略组合法(主副配合)

主力资金定投保证持续投入,备用资金用于逢低加码。

举例:

•每月固定投1000元;

•若本月市场指数跌幅超过5%,再额外投入1000元;

•若市场上涨超过10%,只投固定部分或暂停一次。

如果本月市场跌了7%,那你本期就总共投2000元(1000+1000)。

| 策略名称 | 适用条件 | 优点 | 风险点 |

| 估值调整法 | 指数类资产 | 简单直观,数据清晰 | 估值变化滞后 |

| 波动率区间法 | 净值波动大产品 | 灵活反应市场波动 | 需要定期监控价格 |

| 账户回撤法 | 所有基金账户 | 关注自身投资表现 | 情绪容易影响判断 |

| 现金池组合法 | 长期资金规划型 | 稳定投入+灵活加码 | 要做好资金分配与控制 |

虽然定期不定额策略有助于降低成本、提升长期收益,但投资者仍需注意其市场低点难以准确判断的风险,若频繁加码却遇上持续下跌,可能导致资金紧张或被迫“割肉”。