難道真如特朗普所說:降息能成爲美國的救命稻草?我們認爲未必,這高估了美聯儲解決當下美國問題(政府債務與滯脹環境)的能力。

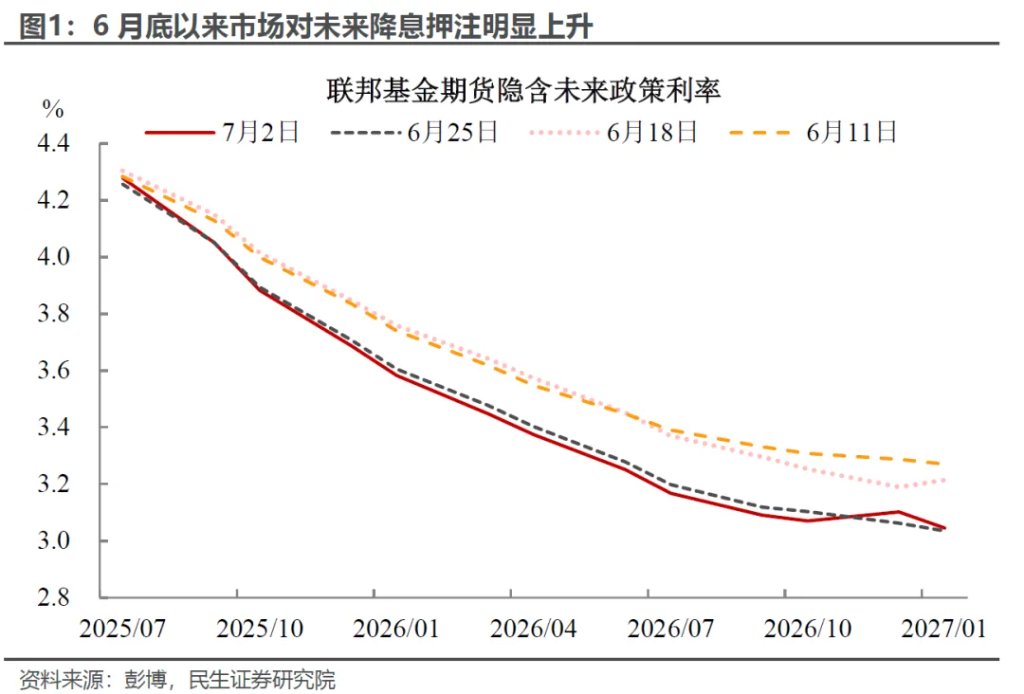

近期降息預期開始發酵,根據CME的FedWatch Tools(美聯儲觀察工具)顯示(截至2025年7月2日),市場預計年內預計降息3次,截至2026年年底降息5次。市場開始出現“肌肉記憶”,美元和美債利率同步下行,美股開始估值拔升(美股中報還沒開始出,盈利變化目前並不明確)。

從常識來說,降息對股債都是好事,但這裏我們可能要給市場潑兩盆冷水:

第一、降息未必有那麼順暢。

聯儲降息節奏可能比市場預期的線性降息路徑要曲折。我們認爲,聯儲的降息節奏可能不是線性的,因爲目前市場沒有充分定價美元貶值帶來的輸入性通脹。以2024年數據爲例,美國年進口約3.3萬億美元,貿易赤字超過1.2萬億美金,若美元貶值10%,將使前者擴大至約3.6萬億美元,後者由於美國的出口受限於供給而非需求,無法通過薄利多銷換取更多出口,大概率要擴大更多。這就在拉高通脹的同時,增加了經濟的下行壓力,會讓聯儲進退兩難。

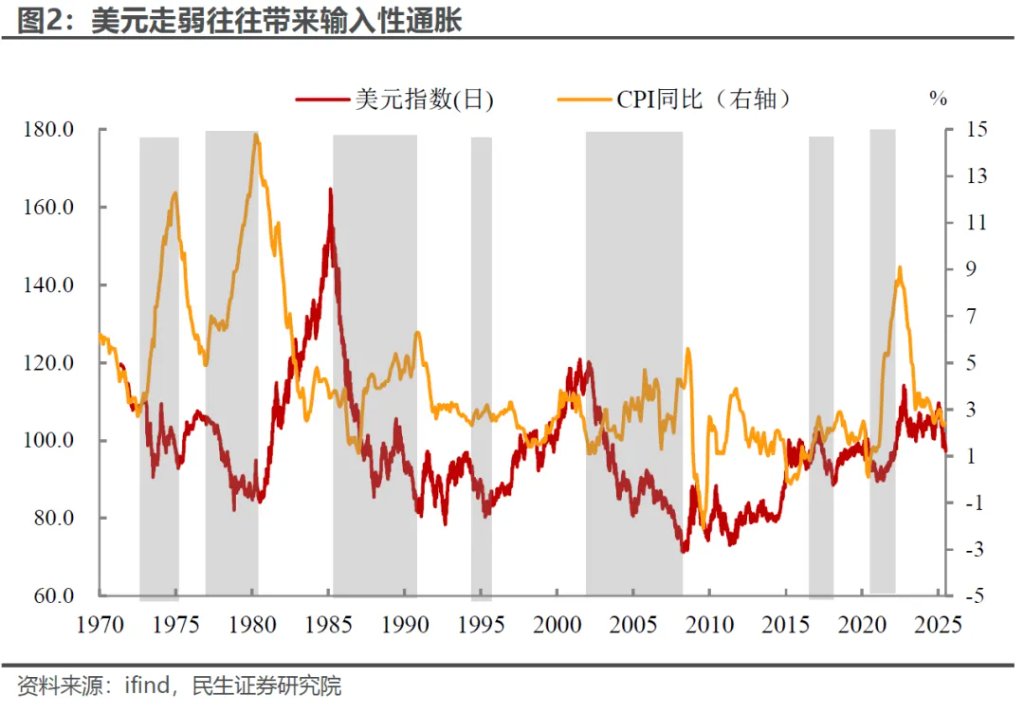

關稅對於通脹的衝擊效果還需要時間。我們在報告《如何理解美元和美股走勢“劈叉”?》中提到,下半年,有減稅、有寬鬆(預期),邊際上影響更大的無疑是“通脹”。一方面,若美元持續走弱,输入性通脹会依旧会是大问题。另一方面,特朗普的油價下行政策被地緣政治干擾,而关税对于通脹的冲击很可能是“不是不報,時候未到”。

同時歷史經驗表明(詳見圖2),當美元下跌時,輸入型通脹往往會推高物價,同時可能存在一定的滯後效應。本輪來看,雖然截止至5月CPI數據,美國物價尚未出現明顯回升。這是因爲這次留給美國人搶庫存的時間很多,從11月確定特朗普當選到4月關稅落地有整整五個月。这中间供应链從上至下都在争分夺秒累库,請注意這些庫存都是美元幣值高且沒有關稅時屯的。但隨着這些庫存的消耗,後面補貨時面臨的價格則是在美元貶值和關稅帶來的雙重加持下的高價。

隨着美元的持續弱勢和關稅的滯後影響顯現,通脹回升是大概率事件:我們預計服務業將維持相對平穩的走勢,但在低基數和關稅的影響下,商品價格的上漲將是大問題,所以美國CPI同比的年內低點可能在4、5月已經出現,後續將進入上行階段,若下半年CPI月均環比增速維持在0.3%左右,那麼截止至年底通脹同比將上升至4%左右。

第二、降息這次未必有那麼管用。

這次降息對需求的刺激效果可能會不及市場預期:

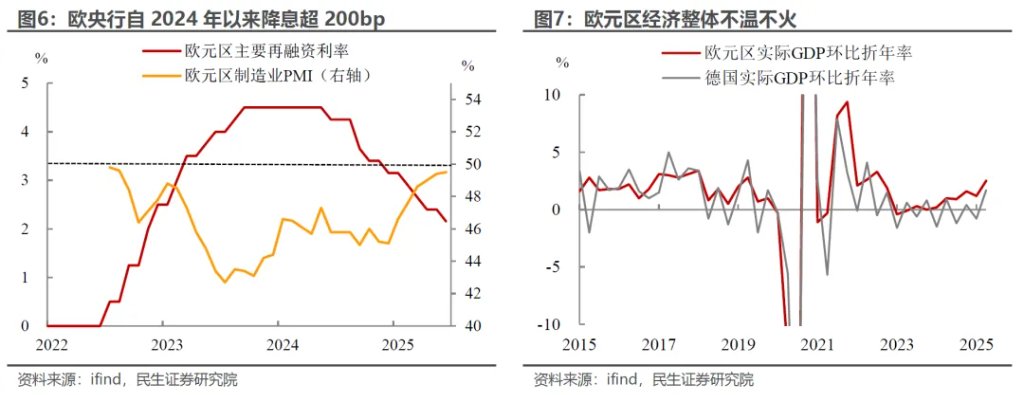

首先,歐元區的例子已經證明,在全球動盪的情況下,降息未必有效果。由於經濟結構性制約和外部環境壓力,歐洲經濟動能增長緩慢,在缺乏財政等其他措施的協同配合下,降息帶來的融資成本下降難以轉化爲實際需求擴張,尤其是在降息起點過高的情況下。因此,雖然2024年以來歐元區累計降息超200bp,但無論製造業PMI還是GDP的修復都相對緩慢。

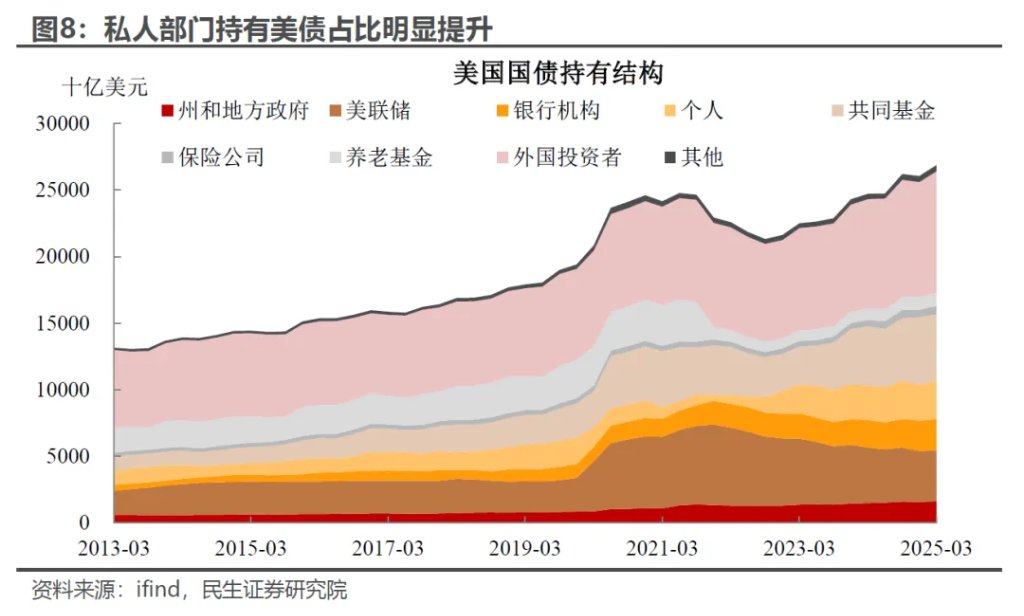

其次,這一次降息的財富效應可能有所不同。降息對於經濟主體的影響應該從資產和負債端兩個角度去分析(也就是既有借方也有貸方),傳統的降息有利論主要是從借方入手,而忽略了貸方(美債的債主從上世紀九十年代起主要不是外國人就是聯儲,確實不在美國經濟的統計範疇內)。而近五年來美債供需方面最大的結構性變化之一就是美國私人部門持有越來越多的美國國債、尤其是短債。在這種情況下降息會對資產負債同時產生影響:這次降息在財富效應(資產端)上對於私人部門的不利影響可能更強,儘管融資成本下降,但降息整體的刺激結果相較至之前要打折。

反而可能存在降幅不夠不如不降的情況。當前美聯儲的政策利率水平是偏高的,而我們在之前報告中反覆強調,未來兩年左右美國企業債的到期/續作壓力會變大,如果置換2020年發行、近期到期的低息貸款/債券,如果降息不是大幅的,對比下來淨財務成本反而可能是上升的,而不是下降的。

因此,我們認爲對於降息的預期需要謹慎,預期一旦糾偏(夏季通脹是重點),市場的反向動能或很洶湧(美元和美債利率反彈,而美股回調)。畢竟六月下旬美元資產對降息預期押注已經不小。

本文來源於:川閱全球宏觀,作者:林彥、邵翔,原文標題:《市場對降息過於樂觀了嗎?》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。