散戶貪婪情緒高漲之際,“聰明錢”正悄然撤退。

近日,彭博社的宏觀策略師西蒙·懷特(Simon White)發表了一篇分析文章,深入探討了當前股票市場中一個值得警惕的現象。作爲一名資深的宏觀分析專家,懷特通过追踪“聰明錢”的動向,揭示了在美股市場一片歌舞昇平的表象之下,潛藏的風險正在積聚。

文章指出,儘管美股看似仍在上漲,但以宏觀基金和量化基金爲代表的對沖基金羣體,已經對股票表現出了明顯的冷淡態度。懷特認爲,這種轉變通常預示着未來市場回報率的走低。

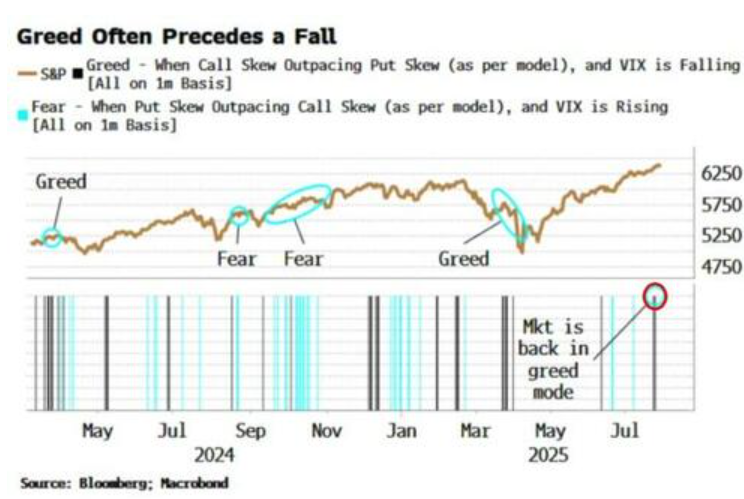

與此同時,市場的整體情緒卻開始從之前的“恐懼”轉向“貪婪”,散戶投資者的投機熱情高漲。懷特警告說,當下的市場環境,正顯現出一種脆弱性。正如他所言,“正是因为貪婪情绪正在渗入这场反弹,我們才應該特別關注‘快錢’的警惕性。” 这种貪婪往往难以持久,歷史數據顯示,一旦貪婪情绪占据主导,股市在未來一到三個月內通常會表現不佳。

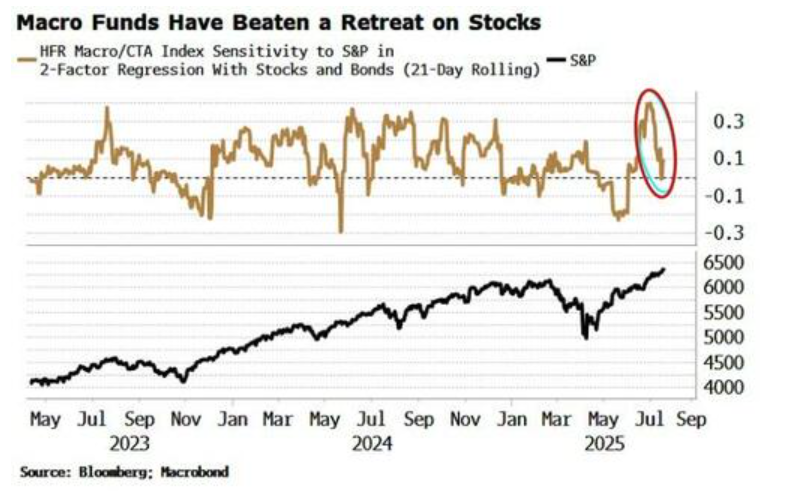

“聰明錢”與散戶的分歧懷特在文章開頭就點明,2025年對於對沖基金而言是艱難的一年,其整體回報率比標準普爾500指數低了大約五個百分點。宏觀基金和商品交易顧問基金(CTA)是表現最差的羣體之一。

數據顯示,除少數例外,這些基金在市場從低點反彈時並未獲利,它們最終雖然建立了多頭頭寸,但在7月份又迅速對上升趨勢失去了信心,其與標普500指數回報的敏感度已降至接近零的水平。

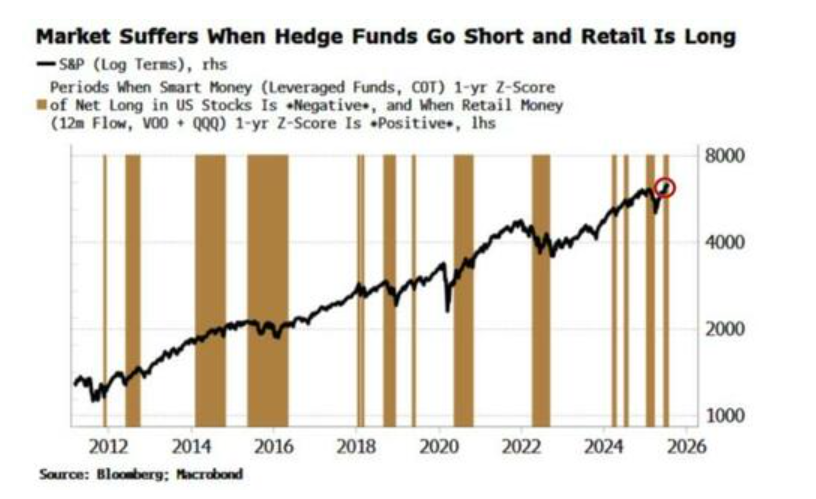

那麼,這是否意味着他們察覺到了什麼?懷特認爲答案很可能是肯定的。他提供的數據顯示,當宏觀基金和CTA基金這類“聰明錢”做空股票,而正如現在這樣,散戶投資者卻在做多時,歷史性地預示着未來1-3個月股市表現將趨於疲軟。

具體來看,在這種情況下,標普500指數未來一、二、三個月的平均回報率分別爲-0.1%、0.2%和1.6%,均顯著低於同期的歷史平均回報率,即0.7%、1.4%和2.3%。

貪婪取代恐懼:一個危險的信號更深層次看,促使這些基金保持警惕的原因,恰恰是貪婪情緒正在滲入這輪反彈。懷特強調,正是因爲貪婪情緒的出現,我們才應特別關注“快錢”的謹慎態度。這種情緒轉變可以從多個維度觀察到:

投機性股票飆升: 高盛編制的“被做空最多的股票籃子”近期以創紀錄的速度飆升。同時,該行追蹤Meme股、虧損公司和高市銷率公司的“投機交易指標”也升至三年多來的高位。

期權市場信號: 市場情緒已從反彈初期的“恐懼”主導(投資者用看跌期權對沖下行風險),轉變爲近期的“貪婪”主導。懷特將“貪婪机制”定義爲:價外看漲期權的隱含波動率表現優於價外看跌期權,且恐慌指數VIX正在下降。歷史證明,“貪婪很少有好结果,一旦它占据主導,股市在未來一到三個月內通常表現不佳。”

滋生的自滿情緒: 懷特警告說:“與貪婪不同,自滿並非七宗罪之一,但在市場中它理應如此。”集體性的過度自信是許多市場下跌之源。一個明顯的跡象是,短期隱含波動率相對於長期隱含波動率的下降。這可以用VIX/VXV比率來衡量(VIX衡量未來30天波動率,VXV衡量未來90天波動率)。當這個比率快速上升時,意味着市場認爲“風險在未來,但今天不重要”。這種心態在達到極端時,往往與股市的短期逆轉有關。

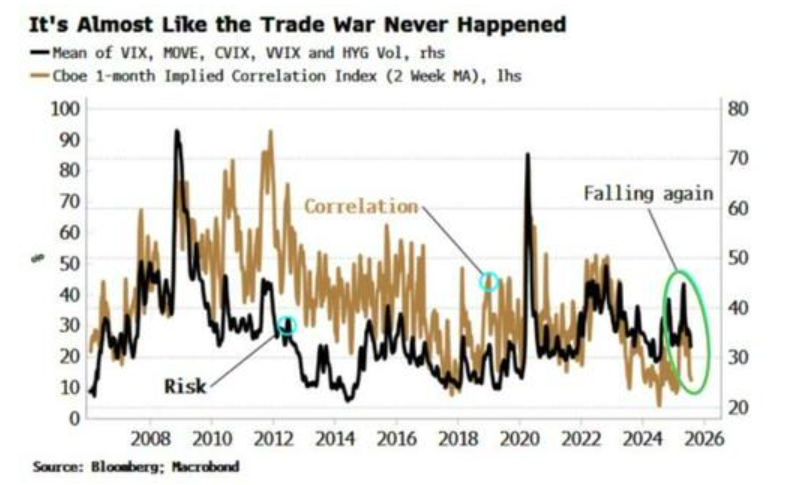

更令人擔憂的是,這種平靜的波動性並不僅限於股票市場。懷特指出,涵蓋股票、債券、信貸、外匯和石油的跨資產波動率正在全面下降。這表明,市場似乎並未因近幾個月發生的一些真正前所未有的事件比如貿易戰而留下任何“傷疤”。

文章還深入分析了一個技術性但至關重要的概念:股票的隱含相關性。這個指標衡量標普500指數中個股走勢的協同程度。當相關性較低時,意味着股票更多地在獨立波動,而不是齊漲齊跌。

爲什麼低相關性是潛在的風險?懷特解釋說,在市場平穩時,低相關性會使VIX指數被人爲壓低。然而,一旦市場開始下跌,股票會越來越趨向於同步行動(在極端情況下,投資者拋售一切,相關性會趨向於1)。屆時,相關性會迅速回升,推動VIX指數飆升,這反過來又會引發進一步的拋售,形成惡性循環。因此,當前的低相關性就像一個潛在的“下跌加速器”。

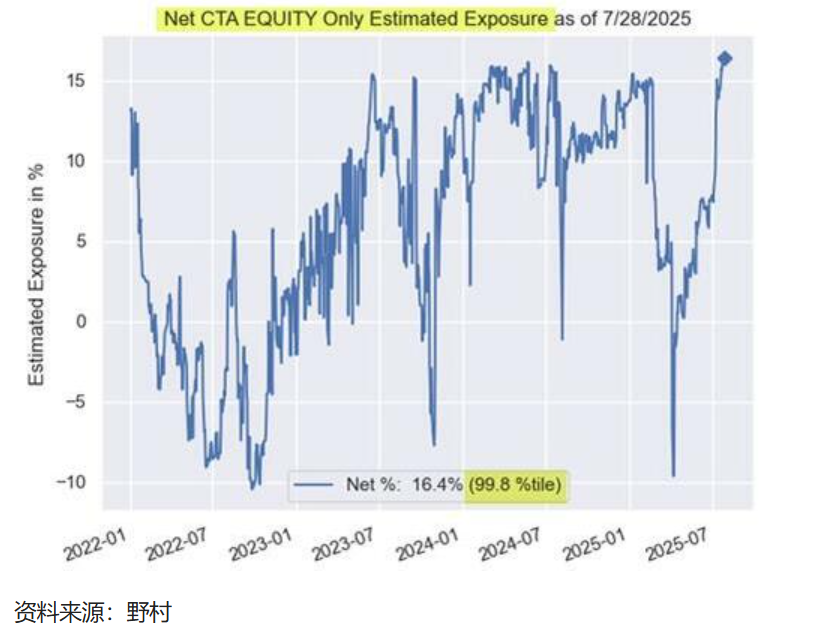

反向視角有趣的是,文章最後,懷特也提供了一個反向觀察的視角。根據野村證券的數據,CTA基金似乎剛剛放棄了做空,其多頭頭寸達到了至少三年來的最高水平。懷特承認,他用來分析基金動向的指標存在一定的滯後性,宏觀和量化基金可能在最近一兩週內也已重新建立了多頭倉位。

但這種追高行爲本身就帶有巨大的風險,懷特最後發出了明確的警告:考慮到這些基金此前的回報率不佳,如果它們現在才匆忙追趕這輪“頑固的”反彈,那麼它們最好祈禱自己這次是對的。