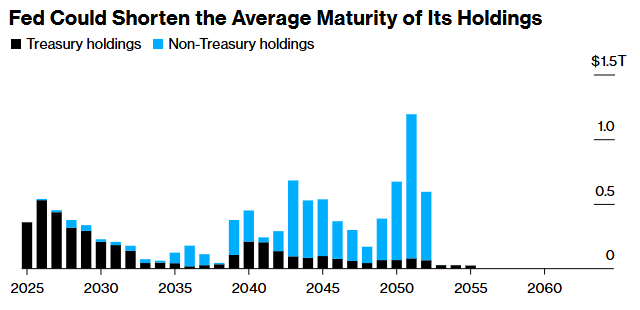

FOREXBNB獲悉,據美國銀行公司稱,美聯儲持有的美國國債組合結構可能出現變動,這可能導致該央行在未來兩年內購買近 2 萬億美元的短期債券,足以吸納該期間美國財政部全部的債券發行量。美聯儲若採取此類舉措,將緩解人們對大規模發行美國國債會耗盡市場流動性這一擔憂。

美銀策略師Mark Cabana和Katie Craig預計,美聯儲將調整其資產組合,以使資產與負債更加匹配。此舉旨在規避利率風險和負資產狀況,同時縮短負債期限。這也將爲財政部帶來急需的收益,因爲財政部一直在發行數十億美元的短期債券來填補不斷擴大的赤字,並在上個月提高債務上限後補充現金餘額。

美國銀行利率策略部門的負責人Cabana在一次單獨採訪中表示:“如果你對美聯儲的資產負債表進行一些操作,並假設抵押貸款被重新投資於票據,那麼資產負債表就會轉爲票據形式,他們會收回到期的國債並將其轉換爲票據,這大約相當於 1 萬億美元。令人有些不可思議的是,財政部發行了 1 萬億美元的票据,而美聯儲卻購買了這些票據。這在很大程度上是在市場前端創造了一個新的需求來源。”

美國銀行的策略師們在週五的一份報告中寫道,貨幣管理機構可以將近 50%的資產轉爲國庫券,以匹配其短期負債——主要是準備金和逆回購協議——同時還能吸收國庫現金餘額的變化。他們估計,在 2026 財年,國庫券的供應量將達到 8250 億美元,在 2027 財年将达到 10670 億美元,假設財政部在 2026 年 10 月之前保持債券拍賣規模不變。

與此同時,隨着美國財政部加大發行債券的力度以補充現金儲備,市場參與者越來越關注融資市場中可能出現的流動性受限的跡象。自上個月美國國會提高債務上限以來,財政部已發行了約 3280 億美元的短期政府債券,以補充其現金儲備。此舉導致資金從金融系統中流出,使金融體系容易受到意外事件的影響。

美聯儲若採取此類舉措,將確保短期政府債券的需求保持強勁,從而緩解人們對大規模發行美國國債會耗盡市場流動性這一擔憂。

策略師們表示,儘管美聯儲仍在逐步縮減其資產負債表(這一過程被稱爲量化緊縮),但政策制定者近期的言論表明,有關投資組合的討論可能會出現在 8 月 20 日公佈的 7 月聯邦公開市場委員會會議紀要中。美聯儲理事沃勒曾建議央行採取這種做法以確保“最優組合”。一位美聯儲高級顧問近期的一份報告也主張採用這種政策。

美聯儲官員在 2024 年末多次降息後,今年並未調整基準利率。因此,聯邦儲備系統公開市場賬戶的總淨收益仍爲負值,原因是支付給銀行準備金和其他負債的利息高於其持有的債券所獲得的收益,這給美聯儲帶來了其他費用方面的壓力。

達拉斯聯儲的一份研究報告對三種資產組合方式進行了分析,並對每種方式的利弊進行了評估。該報告得出結論:期限匹配有助於降低收益波動性,而多元化投資組合在降低集中風險方面更具可行性。

據美國銀行稱,美聯儲可以有幾種方式來迅速增加其持有的票據數量。第一種方式是將抵押貸款支持證券的到期款項和提前還款進行再投資,每月可達到 100 億至 200 億美元。另一種選擇是增加準備金餘額,以抵消非準備金負債的增長並保持其穩定,這每月需要約 100 億至 200 億美元。最後一種選擇是將所有到期的國債利息全部再投資於短期國庫券,每月的購買量將約爲 200 億至 600 億美元。

美聯儲很可能會在結束資產負債表縮減計劃後,立即開始調整其再投資策略,上述兩位美銀分析師預計這一操作最早會在 2025 年 12 月完成。