稀釋每股盈餘的攤薄邏輯

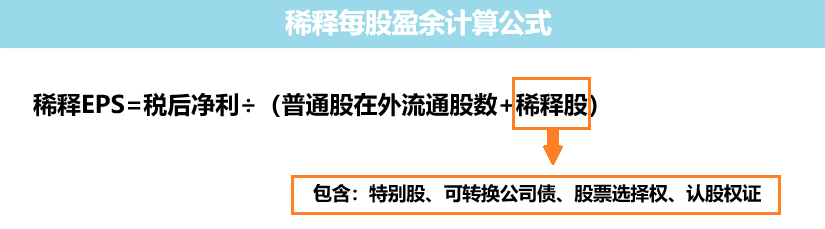

稀釋EPS是指在考虑所有可能稀釋普通股的因素(如可轉換債券、可轉換優先股、股票期權、認股權證等)後計算出的每股盈利。它比基本每股盈餘更保守,能反映在最壞情況下公司每股盈利的“稀釋”效果。

好比一家公司盈利是一樣的,但如果將來還有很多“潛在股票”可以變成真正的普通股,那每股分到的利潤就會被“稀釋”,因爲“餅”沒變,但喫的人變多了。

很多高成長型公司會大量發放期權、可轉債作爲激勵工具。這些工具如果被行權,將會稀釋現有股東的權益。如果只看基本EPS,可能覺得公司盈利很強,但一看稀釋EPS,才發現其實每股收益被稀釋了不少。

➢舉個例子:

如果一家公司情況如下

| 項目 | 金額 |

| 淨利潤 | 10,000 萬元 |

| 普通股股數 | 10,000 萬股 |

| 潛在稀釋股數(期權等) | 2,000 萬股 |

•基本EPS:10000 ÷ 10000 = 1 元/股

•稀釋EPS:10000 ÷ (10000 + 2000) = 0.83 元/股

這意味着,如果所有激勵工具被行權,你每股能分到的利潤就沒原來看起來那麼多了。

稀釋每股盈餘與基本EPS有何差別?

| 項目 | 基本EPS | 稀釋EPS |

| 是否考慮潛在股本 | ❌ 不考慮 | ✅ 考慮 |

| 是否更保守 | ❌ 否 | ✅ 是 |

| 是否適合長期分析 | 一般 | 更適合 |

| 被誤解風險 | 高:易高估實際盈利 | 低:反映可能真實情況 |

| 是否影響估值 | 會 | 更顯著影響 |

➢投資者應該怎麼看這兩者的差距?

1. 差距小(如2.00 vs 1.95)

說明公司股權結構穩定、稀釋風險小,是管理層股東友好的一種體現。

2. 差距大(如2.00 vs 1.50)

要警惕:

•公司大量發放員工期權或靠可轉債融資;

•利潤可能被攤薄;

•若未來盈利增長跟不上稀釋速度,EPS甚至可能下降。

3. 特殊情況:反稀釋情形

有些潛在工具轉換會讓EPS提高(如某些優先股轉換減少股息負擔),這種情況下稀釋EPS=基本EPS,潛在工具不參與計算。

在公司“講故事”的市場裏,稀釋EPS是少有的“真實視角”。尤其是面對高增長公司、大量激勵發股的公司,稀釋EPS常常揭示潛藏的風險。