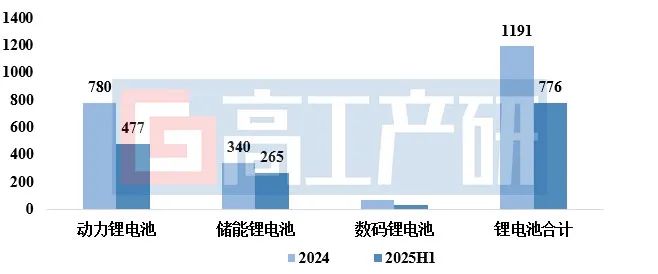

FOREXBNB获悉,高工产研锂电研究所(GGII)初步调研数据显示,2025H1中国锂电池出货量776GWh,同比增长68%。其中动力、储能电池出货量分别为477GWh、265GWh,同比增长分别为49%、128%。

2024-2025H1 中国锂电池出货量(GWh)

说明:动力锂电池含乘用车、商用车、工程机械、特种车等终端用电池;储能锂电池含大储、工商储、户储、便携式、通讯及数据中心等用电池;数码锂电池含3C数码、二轮车等小动力电池;数据来源:高工产研锂电研究所(GGII),2025年7月

2025年1-6月,中国新能源汽车销量693.7万辆,同比增长40.3%。其中PHEV车型占比36.3%,达到252.1万辆。2025H1中国新能源汽车出口106万辆,同比增长75.2%。

在动力领域,2025H1中国磷酸铁锂动力电池出货量372GWh,占动力电池总出货比例为78%,同比增长68%。主要系磷酸铁锂电池在快充及续航里程方面的短板逐渐弥补,加之海外车企(大众、宝马等)加速切换磷酸铁锂电池带动其出货增长。

在储能领域,除4月份外,5/6月份国内储能市场依然维持火热,终端客户扫货迫切,国内储能电池企业排产均维持在高位,带动Q2储能电池出货量环比增长94%。国内储能锂电池出货已经连续两个季度同比增速维持在120%以上。

受国补影响,2025H1国内3C市场消费增速明显,市场延续2024年下半年以来的走势。带动数码锂电池出货量增速超25%。

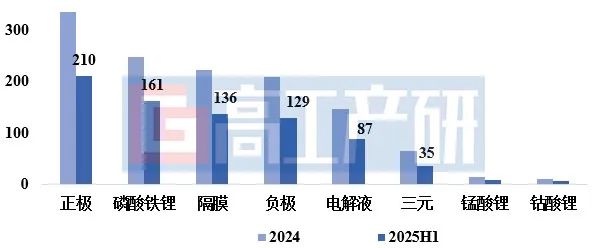

除负极材料外 其他主材出货同比增速超40%

据GGII初步调研数据显示,2025H1中国正极材料出货量210万吨,同比增长53%。其中磷酸铁锂材料出货161万吨,同比增长68%,占比正极材料总出货量比例77%;三元材料出货35万吨,同比增长15%;钴酸锂与锰酸锂材料出货分别为5.9万吨、7.4万吨,同比增长分别为28%、25%。

储能电池及动力磷酸铁锂电池的高增长是带动磷酸铁锂材料出货增长核心。

2025H1中国三元材料出货量开始恢复增长,主要系出口增加以及动力电池出货量增长带动。2025Q1三元材料出货同比增长不足10%,而Q2三元材料出货同比增长则达到20%。据海关数据显示,2025年1~5月中国三元材料出口量约为3.9万吨,2025H1三元材料出口量约4.8万吨,虽然未达到2023H1时期的高峰量(5.48万吨),但相比2024H1已经实现大幅增长(3.61万吨),较2024H1同比增长超30%。出口增长主要系IRA法案影响逐步减少及新电池法案推迟,推动韩国企业逐步加大采购国产三元材料。

钴酸锂材料出货增速较快,主要系三个原因:

1)国补带动国内数码类产品出货量增长;

2)新型硅碳量产,使得钴酸锂电池单位体积内容量增加,使手机和笔记本等数码产品带电量增加;

3)钴价上涨,部分电池企业开始增加钴酸锂材料库存备货。

2024-2025H1中国锂电材料出货量(万吨,亿平)

数据来源:高工产研锂电研究所(GGII),2025年7月

2025H1中国隔膜材料出货量136亿平,同比增长49%。其中湿法隔膜出货112亿平,同比增长58%,市场占比达到82%,314Ah等大容量储能电芯出货增加推动湿法隔膜占比提升。高穿刺5μm产品已经大规模应用,当前月出货超1亿平,同时第二代高穿刺强度5μm隔膜已送样头部电池客户,穿刺强度接近500gf。同时新一代大容量储能电池产品(500+/600+Ah)也将加速湿法隔膜厚度由9μm向7μm发展。

2025H1中国电解液出货87万吨,同比增长45%,增速慢于锂电池增速,主要系出于成本考虑,电解液配方已改变,使单位GWh电解液用量减少。在价格方面,受锂盐价格下滑影响,2025Q2六氟磷酸锂价格较2025Q1降幅超10%,到6月底约5万元/吨。三元电解液市场产品价格相对稳定,铁锂电解液价格则出现小幅下滑(环比降幅约3-6%)。在市场集中度方面,得益于电池厂自产量增加,CR5企业集中度持续上升(超73%),其中龙头企业一家的市场占有率超过36%。

2025H1中国负极材料出货量129万吨,同比增长37%。其中人造石墨、天然石墨材料出货分别为117万吨、10.6万吨。2024H1国内电池企业大量备货负极材料,2025H1电池企业备货相对较少,导致2025H1负极材料同比增速低于其他主材。价格方面,2025Q1负极用焦价格环比上涨超40%,2025Q2价格开始下滑,但对负极行业而言整体影响较小。产品方面,新一代储能大容量产品推动人造石墨克容量进一步提升,多家电池测试产品由350mAh/g向353-355mAh/g发展,同时压实密度也由1.6g/cm3向1.65g/cm3发展。新技术方面,新型硅碳已小批量出货,6月行业出货约100吨,超80%应用在高端数码领域。

2025年锂电产业链全年展望

2025Q3锂电产业链各细分环节仍将维持高排产态势,电池环节对相关材料及电池等产品需求旺盛。受美国关税落地影响,2025Q4储能市场恐难以维持2025Q3高排产态势。全年来看,2025年中国新能源汽车市场同比增速仍将维持在20%以上,加之受海外动力市场需求增长带动,2025年中国动力电池出货有望超过TWh。储能领域在持续高备货背景下,2025年中国储能市场出货同比增速有望超50%,市场规模将超500GWh。

在产能方面,当前行业整体仍处于供需结构性过剩状态,且呈现出明显的分化走势,头部企业能够实现70%以上产能利用率,而尾部企业产能利用率不足20%。考虑有效产能,无论是电池企业还是材料企业,下半年各头部企业的产能率将均维持在高位(产能利用率75-95%)。

预计在磷酸铁锂材料及储能锂电池环节,2025H2~2026年国内有望开启迎新一轮扩产(扩产主力集中在头部企业),负极头部企业则由中小企业代加工+自身部分扩产。

价格方面,在行业维持高排产及高产能利用率的情况下,锂盐、正极材料、负极、电解液及六氟磷酸锂等材料价格将迎来上涨。铜箔方面,主流6μm铜箔下半年的加工费整体维持稳定,上涨难度大,但高价值的4.5、5μm铜箔应用比例大幅上升,预计下半年市场占比将达15-30%,有望改善铜箔企业毛利率(当前4.5、5μm铜箔对比主流6μm铜箔加工费单价高30%)。隔膜领域,干法隔膜基膜价格一直处于成本线附近,全年价格涨幅难度大;2025Q2湿法隔膜基膜价格环比降幅超10%,预计下半年湿法基膜价格维持目前水平,全年来看整体呈下降走势。

短期内,动力与储能锂电池成本触底。下半年动力与储能锂电池的价格有望在2025Q2的基础上实现小幅上涨(涨幅2-3%)。