自营商避险是什么?

自营商避险,是指券商发行权证后,为了避免权证交易所带来的潜在风险,在现货市场同步买入或卖出该权证标的股票,进行风险对冲的操作。

简而言之:

当券商卖出权证后,为防止未来因股价波动造成损失,会同步在股票市场建立相应的部位,用现货利润或亏损来中和权证履约带来的结果。

这是市场运作中一个非常关键但常被初学者忽视的环节,也是理解“筹码背后逻辑”的重要基础。它具有以下特点:

短期性:常伴随“权证隔日冲”操作,自营商隔天就会反向平仓。

规律性:避险逻辑明确,常有“今天买、明天卖”的节奏。

非投机性:目的在于风险对冲,不代表市场多空预期。

自营商避险操作的两种典型情况

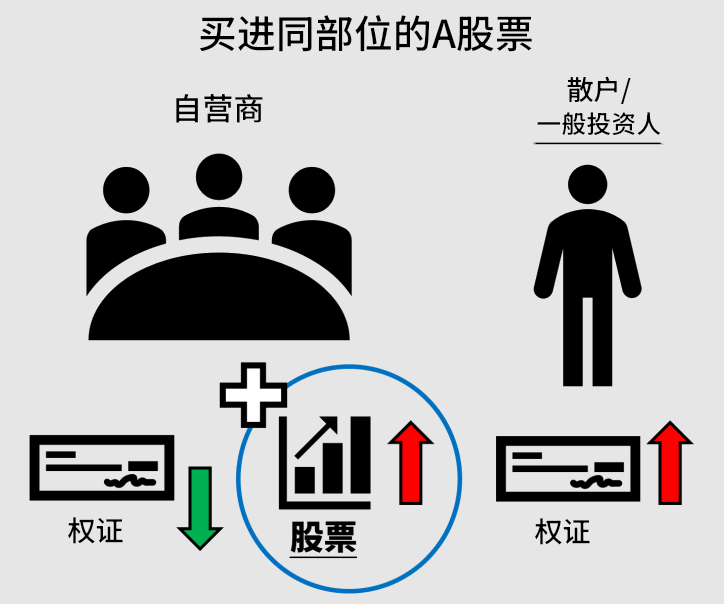

1. 认购权证(Call Warrant) → 买入现货股票

投资者购买“认购权证”,若标的股上涨,有权按较低的行权价买股票。

为防止股价上涨时需要高价买入股票交割,券商会提前买入现货。

如果投资人行权,券商可以用先前买入的现货交付,实现风险对冲。

举例说明:假设券商发行行权价 20 元的认购权证,现价 18 元时买入对应股票。则具体情况如下:

| 情境 | 行权价格 | 当前股价 | 券商买入价 | 投资人是否行权 | 券商盈亏 |

| 股价上涨 | 20元 | 25元 | 18元 | ✅ 是 | +2元 |

| 股价持平/下跌 | 20元 | 15元 | 18元 | ❌ 否 | 0元(无损益) |

说明:股价上涨时,自营商盈利2元;下跌时,也没有亏损。

2. 认沽权证(Put Warrant) → 卖出现货股票

投资者买入认沽权证,若股价下跌,有权按高于市价卖给券商。

为避免高价买入损失,券商会提前卖出现货。

举例说明:券商卖出认沽权证后,为对冲风险会同步卖出现货。如券商卖出10份行权价为10元的ABC认沽权证,同步卖出10股ABC股票。具体如下:

| 情境 | 行权价格 | 当前股价 | 券商卖出价 | 投资人是否行权 | 券商盈亏 |

| 股价下跌 | 10元 | 8元 | 10元 | ✅ 是 | 0元(避险成功) |

| 股价上涨 | 10元 | 12元 | 10元 | ❌ 否 | +2元 |

| 股价持平 | 10元 | 10元 | 10元 | ❌ 否 | 0元 |

说明:自营商通过避险交易对冲了股价下跌风险。

自营商避险≠看多,自营商买进不代表利多!

很多投资者误以为看到自营商大买某档股票,就等于“主力进场”。但实际可能只是为了对冲认购权证带来的履约风险。

常见误解情境解析:

某科技股突然出现自营商大幅买进

市场误判为“看涨信号”,散户蜂拥跟进

实际情况是:该股当期有大量认购权证发行

自营商基于避险需求被动买入现货

当权证买盘消退,自营商反手抛售,股价反而下跌

结果是:股价可能反而下跌,许多投资人“看对筹码、却走错方向”。

👉 因此,理解自营商操作意图的“性质”比单纯看买卖数量更重要!

自营商避险如何查询?

台湾证券交易所已将“自营商避险部位”设有独立栏位,投资人可透过以下步骤查看:

前往台湾证交所官网

进入“法人买卖超”页面

选择日期区间

查找“自营商(避险)”栏位,即可得知该日避险交易的股票与数量

提醒:避险部位反映的不是方向预测,而是市场对冲机制运作的结果。

自营商避险对市场的意义

风险转移与分散:避险机制让自营商可从权证交易中转嫁风险到股票现货市场,稳定自身风险敞口。

提升市场流动性:因频繁买卖个股,增强了相关股票的流动性。

传递价格信号:避险交易会反映投资者对权证标的股未来波动的预期,有助于股票价格发现。

初学者如何正确解读自营商避险?

① 买进 ≠ 看涨,卖出 ≠ 看跌

② 关键在“避险动机”而非“交易方向”

投资人需要:

结合权证市场数据,了解当时是否为避险需求主导;

留意是否存在“短期冲销”现象;

搭配技术面、筹码面等工具,分析股价是否站稳关键支撑。

建议搭配“筹码累计图”与“权证成交异动表”进行多维判断,避免误判筹码意图。

结语:在市场中,自营商的操作行为往往中性、被动,不宜误判为主力趋势。

掌握自营商避险逻辑,是投资者理解筹码结构的关键一步,能帮助我们:

避开“虚假买盘”的误导

明辨市场真实动能

制定更有效的交易策略

📌 投资不是跟风,而是理解结构。筹码分析不只看数量,更要看性质。