FOREXBNB獲悉,羣智諮詢表示,從供需兩端來看,OLED材料國產化已進入加速兌現期。面對日趨複雜的國際形勢和全球化成本波動,國產材料廠商正憑藉技術平臺、客戶協同與政策支持三重優勢,不斷向上突破。2024-2026年,正是國產OLED材料完成“驗證導入—規模放量”的關鍵階段,也將成爲全球顯示供應鏈重構中的重要一環。未來,OLED國產材料將從“可選項”逐步轉變爲“必要項”,持續推動中國在新型顯示關鍵材料領域實現從配套到主導的戰略躍升。

關稅壓力與供應鏈挑戰推動國產材料重要性提升

隨着全球科技競爭日趨激烈,中美在高科技領域的博弈持續深化。2025年初,美國對中國產電子產品頻繁加徵關稅,逐步延伸至OLED材料及關鍵元器件等高技術供應鏈環節,爲以OLED爲代表的高端顯示產業帶來一定的不確定性。目前,關稅政策已有所緩和,短期內材料供應整體保持穩定;但從長期來看,OLED材料在專利、技術等方面仍較大程度依賴進口,在全球產業格局下,相關環節的自主可控性依然是需要關注的戰略議題。

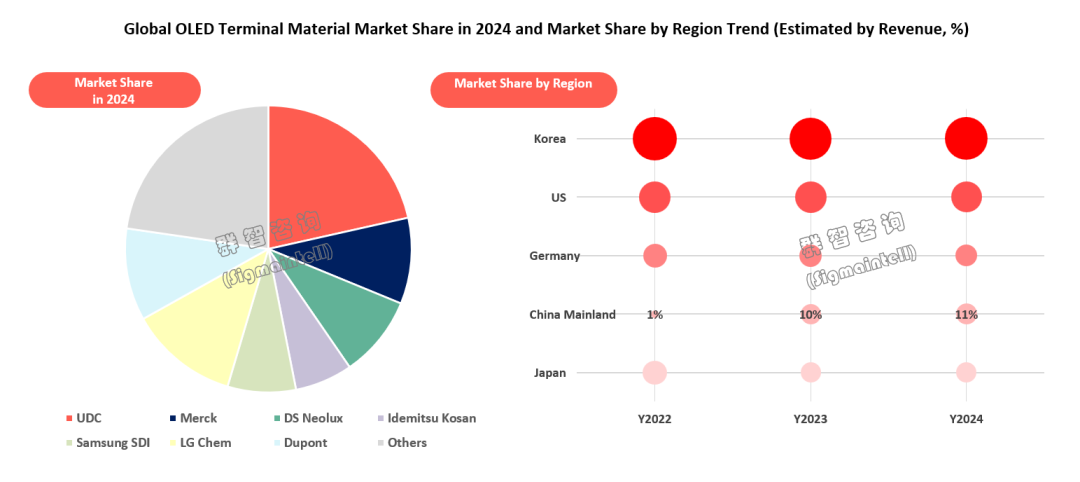

根據羣智諮詢(Sigmaintell)數據,2024年全球OLED終端材料營收格局中,海外廠商依然佔據主導地位,前七大廠商合計市佔率高達77%。但值得注意的是,中國大陸材料企業正在快速崛起,其全球終端材料市場佔有率已由2022年的1%躍升至2024年的11%,呈現出強勁追趕態勢。相較而言,韓國、美國、德國、日本等傳統強國雖仍掌握高份額,但增速趨緩。

在當前外部環境的推動下,OLED材料國產化的意義正逐步從“降本增效”延伸至增強供應鏈韌性與提升技術自主性的更廣層面。國內面板廠與終端客戶正持續推進國產材料的驗證與導入進程,帶動本土材料廠商逐步擴大出貨,從而實現從“驗證導入”向“規模化替代”的關鍵躍遷。

OLED面板需求旺盛,帶動材料市場快速增長

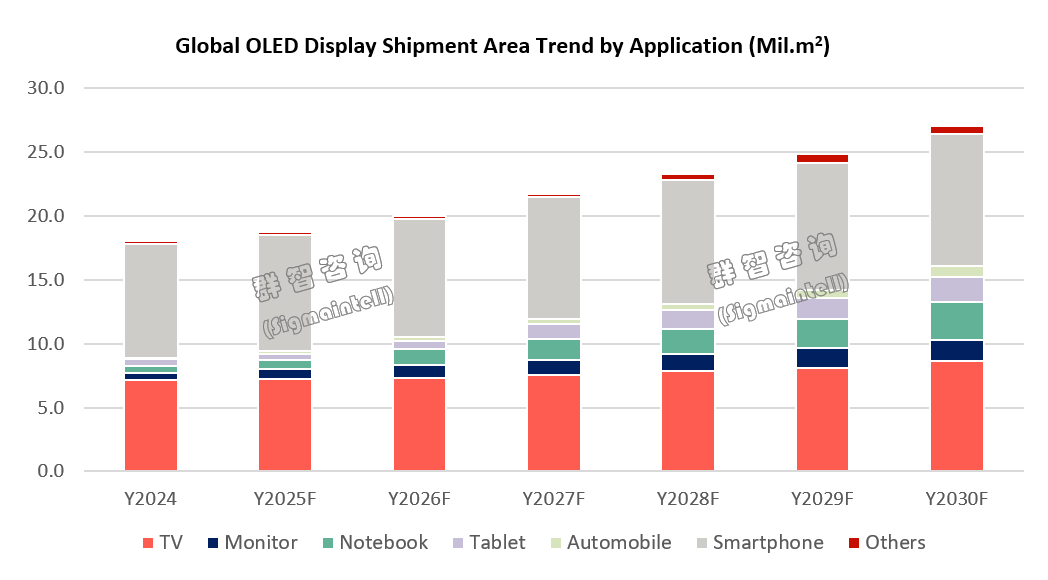

全球OLED面板出貨持續增長,爲材料市場提供了堅實需求基礎。根據羣智諮詢(Sigmaintell)數據,2024 年,全球 OLED 顯示面板出貨面積躍升至約1800 萬平方米,較上年同比增長36%。這一顯著增長,不僅凸顯 OLED 在顯示技術競爭中的優勢地位,更反映出市場需求的快速升級。與傳統 LCD 面板增長緩慢形成鮮明對比,OLED 以其自發光、高對比度、超薄等特性,廣泛應用於高端智能手機、電視等領域,驅動市場份額穩步擴張。

在 OLED 市場的蓬勃發展中,IT 應用(顯示器、筆記本電腦、平板電腦)領域表現尤爲突出。2024 年,IT 應用 OLED 顯示面板出貨面積達到 170 萬平方米,同比增幅高達 142%。這一爆發式增長源於多方面因素:一方面,消費者對電子產品顯示質量、便攜性及功耗表現提出更高要求,OLED 面板在色彩還原、低藍光護眼等方面優勢契合需求;另一方面,廠商積極佈局高端產品線,如戴爾、聯想、蘋果等推出搭載 OLED 屏幕的筆記本電腦、平板電腦,拓展了 OLED 在 IT 领域的應用边界。

預計2026 年,三星顯示(SDC)、京東方(BOE)等行業領軍企業的 OLED G8.6 代線將逐步投產。新產線憑藉更高的生產效率與更低的成本結構,將促使 OLED 面板價格下探,進而加速在 IT 應用領域的滲透。2025 - 2030 年全球 OLED 显示面板出货面积預計将保持稳定增长,複合年增長率約爲8% ,而IT 應用領域 OLED 顯示面板出貨面積增長更爲迅猛,复合年增长率預計约27%。

中國大陸產能崛起,全球產業格局持續演化

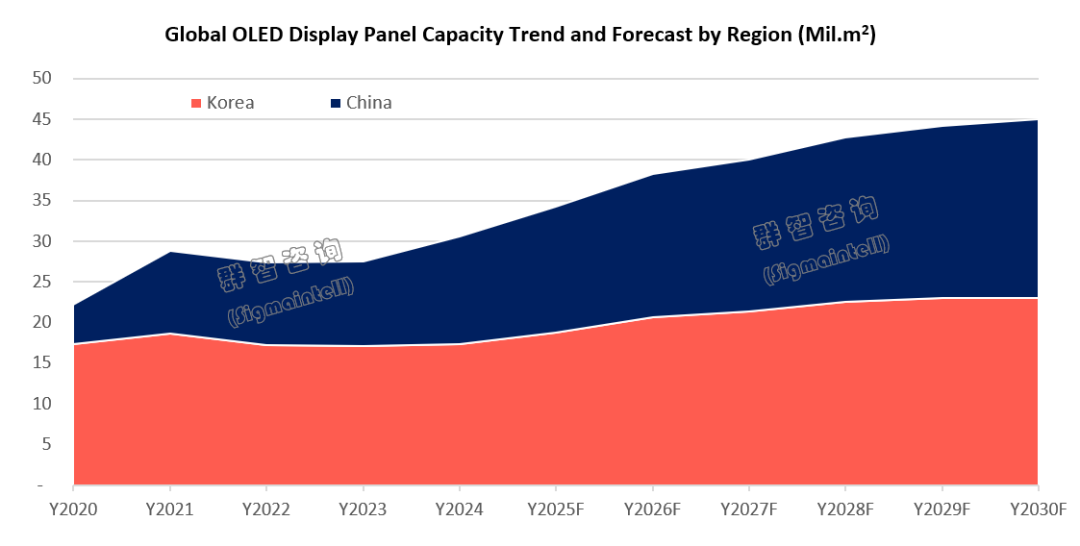

從全球OLED顯示面板產能面積趨勢來看,近年來持續保持增長態勢。其中,中國大陸表現尤爲突出,產能佔比持續上升。2024年,中國大陸OLED產能佔全球比重已達43%,預計到2030年將進一步提升至49%,與傳統強國韓國的差距正在不斷縮小。这一快速跃升得益于中國大陸在OLED產能佈局上的前瞻性戰略與高效執行力,使其在全球OLED產業格局中佔據越來越關鍵的位置,產業話語權也在穩步增強。

在出貨面積方面,2024 年中國大陸 OLED 面板出貨面積約450 萬平方米,同比大增約47%,展現出強大的增長動力。這主要受益於 OLED 在智能手機端的持續滲透以及 IT 產品的逐步導入。2025-2030年中國大陸 OLED 出貨面積的複合增長率面板約9%,高於全球平均水平,展現出中國大陸OLED 產業蓬勃且強勁的發展動能。這得益於國內面板廠商積極推進產能擴張、持續實現技術突破,以及在中國智能手機、IT 產品、新能源汽車等品牌廠商在全球消費電子、汽車行業中不斷突破的市場份額。

中國大陸OLED有機材料市場快速增長,國產替代持續加速

隨着OLED顯示技術在智能手機、電視、IT設備、車載顯示等多個終端領域的加速滲透,中國大陸市場對OLED面板的需求持續攀升,進而帶動作爲其核心組成部分的OLED有機材料市場穩步增長。

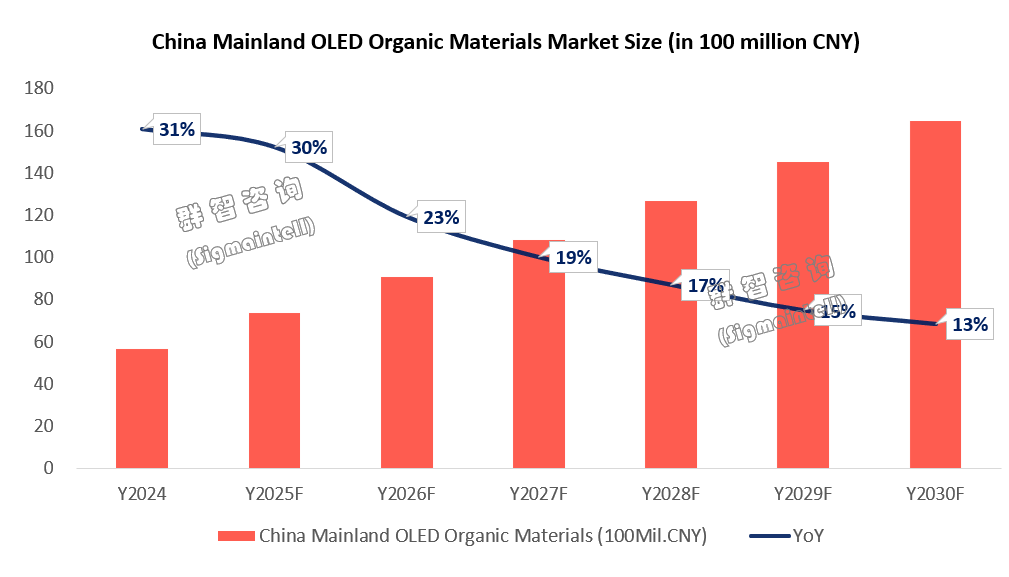

根據羣智諮詢(Sigmaintell)數據,2024年,中國市場OLED有機材料(包括OLED終端材料、OLED前端材料)市場規模約爲57億元,同比大幅提升31%。如此顯著的增速,一方面源於,國內OLED面板產業鏈持續擴張,直接带动了上游有機材料的采购需求。另一方面,終端品牌對顯示品質要求不斷提高,加速了OLED在中高端智能終端中的滲透率,進一步擴大了市場體量。

同時,值得關注的是,OLED有機材料的國產化替代正在加速推進。隨着國家政策支持和產業鏈協同的不斷加強,國內材料廠商在覈心材料合成工藝、穩定性控制、發光效率等技術領域實現多項突破,產品性能與國際主流廠商的差距持續縮小。萊特光電、吉林奧來地、九目化學、西安瑞聯等本土企業出貨量顯著增長,市場佔有率穩步提升。

預計到2025年,中國大陸OLED有機材料市場規模將達到74億元,同比增長30%。未來,在需求端持續增長、國產化進程加快、以及本土廠商技術能力和成本控制力提升的共同驅動下,中國大陸OLED有機材料產業有望實現從“補位”向“引領”的躍遷。

前端材料率先突破,中國企業躍升爲全球核心供應商

在全球 OLED 材料產業競爭格局中,中國企業正憑藉不懈努力與技術創新,在前端材料環節實現顯著突破。當前,OLED 材料產業鏈主要涵蓋基礎化工、前端材料(中間體、昇華前材料)以及終端材料三大關鍵環節。終端材料領域,由於技術與專利長期被國外企業高度壟斷,形成了較高的進入壁壘。而前端材料環節,成爲了國產替代實現突圍的關鍵突破口。

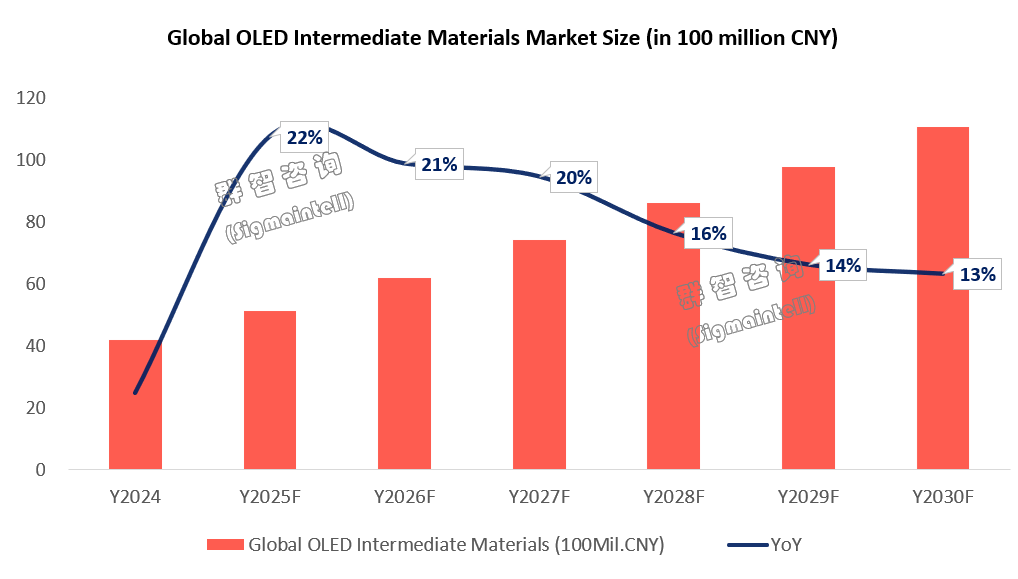

2024年,全球OLED前端材料市場規模達42億,隨着Tandem技術在高端手機、平板、車載等領域的滲透,將帶動OLED材料的需求量快速攀升,預計2025年增速將提升至22%。在這一增長週期中,中國廠商的表現尤爲亮眼,成爲推動行業變革的重要力量。以九目化學、西安瑞聯、濮陽惠成等爲代表的本土企業,憑藉紮實的研發實力、持續的技術迭代和精準的市場策略,快速實現突破,不僅在國內實現市佔提升,更成功打入三星SDI、出光化學、LG化學、UDC等全球頭部客戶的供應鏈體系,標誌着中國廠商在高端材料領域的核心競爭力日益增強。

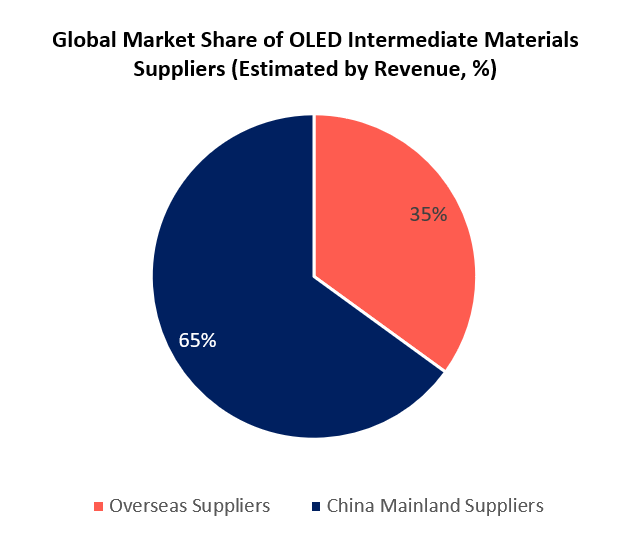

據羣智諮詢(Sigmaintell)測算,2024年中國廠商在全球OLED前端材料市場的市佔率已達65%,年銷售額突破27億元人民幣。這一成績不僅體現了國產材料在性能、穩定性與成本控制方面的全面進步,也標誌着中國企業正在從全球OLED產業鏈的“參與者”向“關鍵驅動者”轉型。

隨着技術進步與國產化替代進程的加快,中國大陸OLED前端材料廠商正站在全球產業舞臺的前沿,未來增長潛力可期。展望未來,隨着國內企業在前端材料領域的持續創新與規模擴張,有望進一步鞏固市場地位,提升全球競爭力。同時,也將爲國內 OLED 終端材料領域的技術突破與產業升級提供有力支撐,推動中國 OLED 材料產業整體邁向更高發展水平,助力完善國內 OLED 顯示產業生態,增強中國在全球顯示產業中的話語權。