美国总统特朗普提名沃什(Kevin Warsh)出任美联储主席引爆了贵金属数十年来最惨烈的抛售。

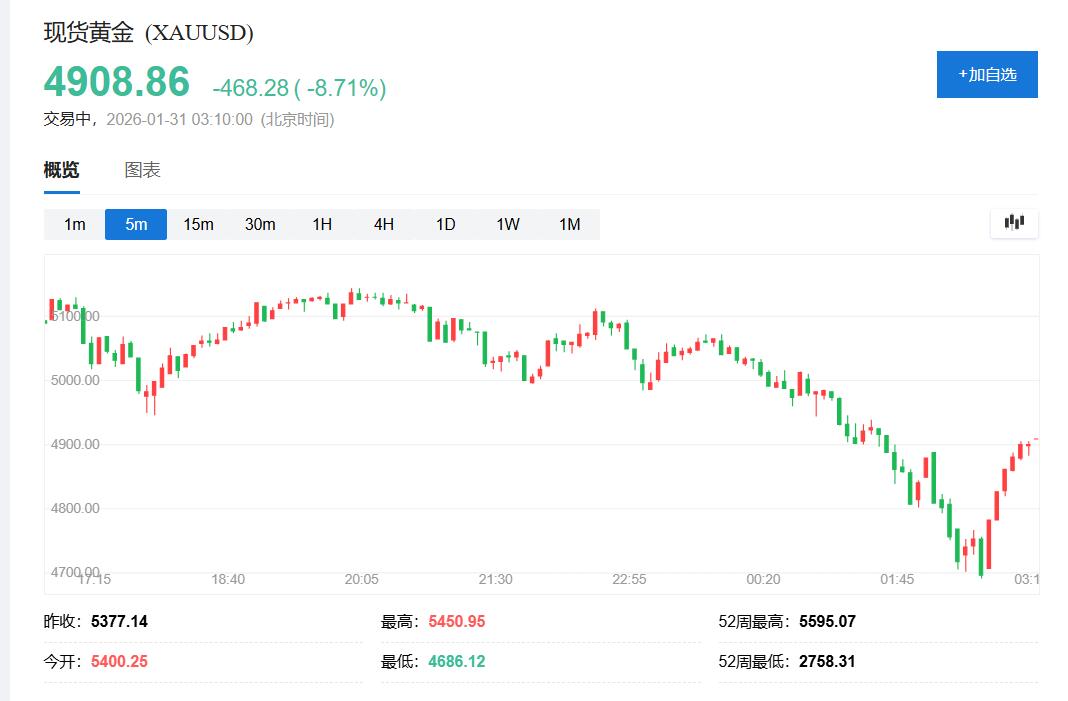

周四还齐创盘中历史新高的金银大跳水。黄金在周五亚市早盘传出特朗普将提名沃什任美联储主席的消息后即转跌,欧股盘中已跌破5000美元/盎司关口,美股午盘跌幅扩大,现货黄金日内跌幅曾接近13%、为上世纪80年代初以来四十多年盘中跌幅之最,跌幅超过了2008年金融危机时。

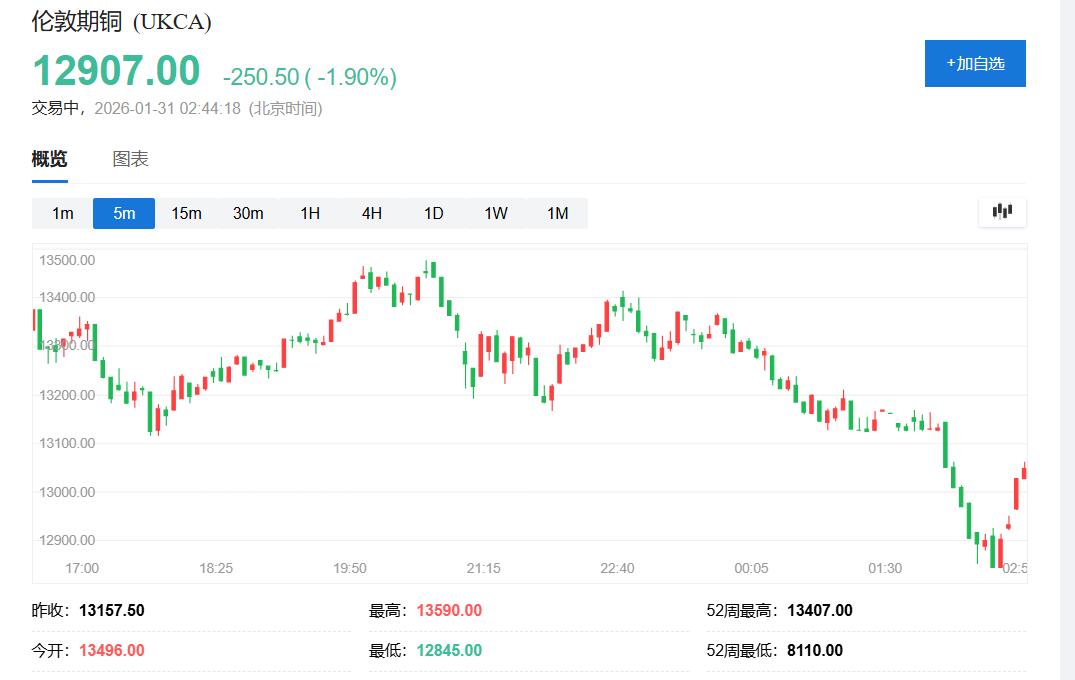

周四史上首次涨破120美元的白银周五欧股盘中跌破100美元,美股盘中曾跌至80美元下方。现货白银盘中一度暴跌超35%,创有纪录以来最大跌幅。这场“血洗”波及整个金属市场,周四也创最高纪录的伦铜一度回落近6%。

市场将此次暴跌归因于投资者对美联储政策预期的急剧转变。沃什长期以鹰派立场著称,尽管近期公开支持降息以迎合特朗普,市场仍认为其不太可能激进降息。德国商业银行分析师Thu Lan Nguyen表示:“市场认为沃什比哈塞特等其他人选更为鹰派。”这一预期推动美元反弹,令以美元计价的大宗商品对全球买家吸引力下降。

沃什的提名还缓解了市场对美联储独立性丧失的担忧。此前投资者涌入贵金属避险,部分源于对货币贬值和美联储独立性的担忧。ING外汇策略师Francesco Pesole称,沃什的选择"对美元是好消息,可以消除一些对更鸽派人选的担忧"。

这场暴跌也暴露了贵金属市场的极度脆弱性。在近来金银价格连续飙升后,拥挤的多头头寸、创纪录的看涨期权购买量以及极端的杠杆水平,令市场处于随时可能触发“伽马挤压”的状态。Pepperstone高级研究策略师Michael Brown表示:“市场已经非常泡沫化了,只需要一点触发因素就能引发这样的走势。”

金银遭遇历史性暴跌周五美股午盘时段,贵金属市场上演惊心动魄的跳水行情。纽约期银主力合约从周四创出的121.785美元历史高位暴跌至75.44美元,跌幅达34%。现货白银跌破74.60美元,日内跌幅达35.5%,创有纪录以来最大盘中跌幅。白银在盘中多次跌破并反弹至100美元心理关口上方,但最终未能守住。

黄金同样遭遇重创。纽约黄金期货从周四5586.2美元的历史高位跌至4714.5美元,跌幅近12%。现货黄金跌至4670.01美元,跌超12.7%。两者均跌破5000美元关口。

到美股午盘期金收盘,COMEX 2月黄金期货收跌11.37%,报4713.9美元/盎司,创1980年1月22日以来最大单日跌幅。COMEX 2月期银收跌31.35%,报78.29美元/盎司,创1980年3月27日以来最大收盘跌幅。

其他金属也未能幸免。周四曾涨破1.452万美元、涨幅达11%并创历史新高的伦铜周五盘中跌破1.285万美元,跌幅近5.7%,收盘跌约3.4%,报13,158美元/吨。到收盘,伦锡跌约5.7%,伦铝和伦镍跌超2%。

市场抛售的导火索是沃什被提名的消息。周五亚市早盘传出特朗普将提名沃什任美联储主席的报道,此前连续九个交易日创盘中历史新高的黄金即刻转跌。周五美股盘前,特朗普在旗下社交媒体发文正式宣布提名,自称与沃什相识已久,毫不怀疑他将跻身伟大的美联储主席之列,甚至可能是最优秀的一位。

沃什此前长期以鹰派立场闻名,去年改变论调,响应特朗普的大幅降息呼声,这被视为他获得提名的关键。华尔街投资者和策略师表示,特朗普选择沃什领导美联储是一个相对鹰派的选择,他可能会抵制资产负债表扩张,这将支撑美元并使美国国债收益率曲线更陡峭。

Panmure Liberum分析师Tom Price表示:

“市场认为凯文·沃什是理性的,他不会积极推动降息。那些目标各异的普通投资者——例如保护资本——正在获利了结。”

沃什的提名推动了美元大反弹,周五创去年7月以来半年最佳单日表现。追踪美元兑一篮子货币的美元指数周五美股午盘时涨破97.00,日内曾涨近0.9%。更强劲的美元使以美元计价的大宗商品对许多全球买家的吸引力下降,并打击了贵金属可能取代美元成为全球储备货币的理论。

市场拥挤引发“踩踏”尽管沃什提名成为抛售导火索,但分析师普遍认为技术性因素放大了跌幅。媒体认为,飙升的价格和波动性已令交易商的风险模型和资产负债表承压。高盛研报指出,创纪录的看涨期权购买浪潮“机械性地强化了向上的价格动能”,因为期权卖方通过买入更多期货来对冲其敞口。

黄金的下跌可能被所谓的“伽马挤压”加速。这是指期权交易商在价格上涨时需要买入更多期货以保持投资组合平衡,而在价格下跌时则需要卖出。对于SPDR黄金ETF而言,周五到期的大量头寸集中在465美元和455美元,而Comex上3月和4月的大量期权头寸集中在5300美元、5200美元和5100美元。

Miller Tabak股票策略师Matt Maley表示:“这太疯狂了。这其中大部分可能是‘强制卖出’。白银最近一直是日内交易者和其他短线交易者最热门的资产,因此白银积累了一些杠杆。随着今天的大幅下跌,追加保证金通知发出了。”

Pepperstone的Michael Brown指出,“一段时间以来,金属市场的状况已经非常泡沫化,而本周早些时候出现的迹象表明情况正变得彻底失序”。他表示,黄金和白银市场的头寸“显然在多头一侧极度拥挤,而波动性已增加到坦白说荒谬的水平”。在交易量如此之高、“杠杆多头”如此紧张的市场中,“不需要太多就能触发”周五这样的走势。

Brown表示:“简单地说,每个人都在同时冲向出口,迫使价格走低,这反过来又引发进一步的强制卖出”,这提醒人们“动能是双向的”。

Overseas-Chinese Banking Corp.策略师Christopher Wong称,黄金的走势“验证了涨得快、跌得快的警示”。虽然沃什提名的报道是触发因素,但他表示回调早就应该发生,"这就像市场一直在等待的那些借口之一,以平仓那些抛物线式的走势"。

技术指标早已发出警告在暴跌之前,多个技术指标已发出预警信号。相对强弱指数(RSI)近几周显示,金银可能已超买并面临回调。黄金的RSI最近触及90,是几十年来该贵金属的最高水平。

Heraeus Precious Metals交易主管Dominik Sperzel表示,波动性非常极端,5000美元和100美元这两个心理阻力位周五被多次突破。"不过我们需要为过山车的继续做好准备。"

尽管如此,。即使在大幅回调后,金银1月仍录得可观涨幅,以即月合约收盘价计算,纽约期金1月涨近10%,期银涨超10%。

COMEX 2月黄金期货1月累涨8.98%,创2025年9月以来最大月涨幅,连涨六个月,为2024年10月以来最长连涨月。COMEX 2月白银期货1月累涨11.63%,连涨九个月、创最长月度连涨,九个月内累涨140.66%,为2011年4月以来最大的九个月涨幅。

德国商业银行分析师在周五报告中写道,回调的程度“表明市场参与者只是在等待一个在价格快速上涨后获利了结的机会”。该行的大宗商品研究主管Thu Lan Nguyen指出,

尽管“市场认为沃什比哈塞特等其他候选人更为鹰派”,“我们仍然认为,美联储很有可能一定程度上屈服于压力,降息幅度将超过市场目前的预期”。

矿业股随之重挫贵金属暴跌拖累主要矿业公司股价。周五盘中,美国上市的金矿巨头Newmont(NEM)、Barrick Mining(B)和Agnico Eagle Mines(AEM)均跌超10%,Coeur Mining(CDE)曾跌近19%。

白银ETF遭到更大打击。盘中ProShares Ultra Silver(AGQ)曾跌超60%,iShares Silver Trust ETF(SLV)曾跌超30%,两只基金均创下历史最差单日表现。黄金ETF同样承压。

虽然矿业股周五惨跌,但部分分析师认为回调对市场健康有利。Amplify ETFs产品开发副总裁Nate Miller表示,白银受益于避险和价值储存需求、工业需求以及全球供应短缺,在如此急剧上涨后的一些整固"是健康的,符合大宗商品市场在价格快速升值后的典型表现"。

Zaner Metals副总裁兼高级金属策略师Peter Grant表示,虽然反弹确实走得太快太远,但现在买入金属还为时不晚。他称跌破100美元是"机会",特别是在20日移动平均线约93美元附近。不过,"你必须能够承受波动性,这可能会持续保持在高位"。

彭博宏观策略师Simon White指出:

“白银/黄金(价格)比的攀升幅度几乎与1970年代末一样大,今天的戏剧性走势表明这可能标志着一个拒绝点。不过,单独来看黄金和白银到目前为止从未完全匹配1979年的涨势。白银相对黄金是否标志着贵金属历史性涨势的结束,现在下结论还为时过早。但价格现在正成为主要驱动因素,基本面暂时将退居次席。”

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。