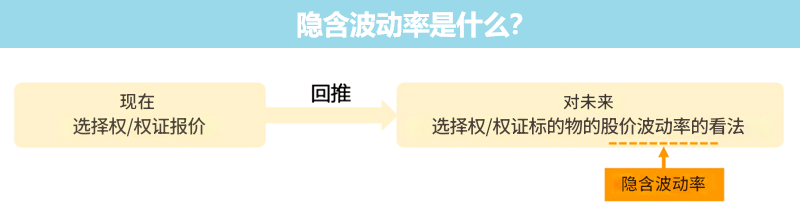

隐含波动率的含义

IV是一种从期权市场价格反推出的指标,用于衡量市场对标的资产未来价格波动性的预期。

它不是基于历史数据计算出来的,而是通过期权定价模型(如 Black-Scholes 模型)根据当前期权价格反向计算出的“预期波动率”。它体现的是市场参与者对未来不确定性的共识。

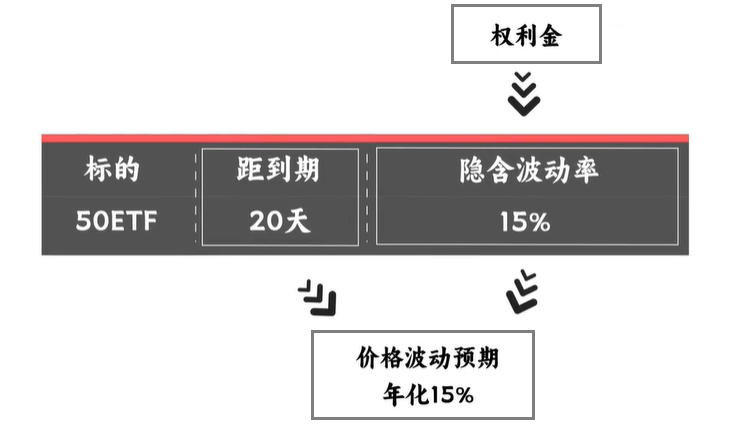

所以如果你看到一个50ETF期权合约,它距离到期是20天,IV显示为15%,由于IV是期权利金推算出来的,而权利金又是投资者交易出来的,所以我们就可以这样理解:

•这15%的隐含波动,代表期权投资者对50TF在距离到期的20天内,它拥有15%的价格波动的预期。

•即如果标的交易价格为100元,在期权到期之前,该股票的交易价格可能在85元至115元之间。

隐含波动率如何影响期权价格?

IV越高,期权越贵;反之越低,期权越便宜。

| IV变化 | 期权价格 | 说明 |

| 上升 | 上涨 | 市场更不确定,期权更值钱 |

| 下降 | 下跌 | 市场平稳,期权不值钱了 |

我们都知道期权的价格主要由两部分组成

①内在价值:标的资产价格与执行价之间的差额(仅对价内期权有)。

②时间价值:反映未来不确定性,波动率越大,不确定性越高,时间价值越高。

隐含波动率主要影响的就是时间价值。IV越高,市场预期“未来可能涨/跌幅度更大”,因此买方愿意为这种“可能性”支付更高价格,导致期权变贵。

➢举例来说

假设某股票当前价格为 100元,你观察以下两种IV下的一张平值看涨期权(行权价也是100元),到期时间为30天。数值如下:

| 隐含波动率 | 期权价格(理论估算) |

| 20% | 2.5元 |

| 40% | 5.0元 |

可以看出,同一张期权,仅仅是因为IV从20%涨到40%,期权价格就翻倍。即使股票价格没有任何变化,IV的变化也会直接推高或压低期权价格。

相反,IV下降 = 期权价格下跌。这就是为什么在重大事件(如财报、政策发布)后,即使股价不动,期权价格也会迅速下跌。

➢举例来说

假设你买入一张看涨期权,到期时间为30天。当前股价为100元、看涨期权执行价也是100元,当前IV为20%,持有变动如下:

| 时间 | 股票价格 | 隐含波动率 | 期权价格 | 说明 |

| 买入时 | 100元 | 20% | 2元 | 正常状态 |

| 第3天 | 100元 | 40% | 4.5元 | IV上升,期权变贵 |

| 第4天 | 101元 | 18% | 1.5元 | IV下降,期权反而缩水 |

从上表中我们就可以看出:

•隐含波动率可以单独改变期权价格,和股价变化无关;

•如果你提前买入期权,想靠IV上升赚钱,是可以的(比如重大事件前);

•但如果事件落地,IV下降,期权会“瞬间贬值”,这叫波动率崩塌;

•所以投资期权不能只看“股价方向”,还必须看“IV水平”。