FOREXBNB獲悉,中金髮布研報稱,2025年7月4日,特朗普正式簽署《大美麗法案》,基本兌現了其競選期間提出的核心減稅承諾。該法案分爲五大部分,涵蓋企業減稅、個人與家庭減稅、削減清潔能源補貼、壓縮醫療補助(Medicaid)以及削減補充營養援助計劃(SNAP)。整體來看,《大美麗法案》將在未來推升財政赤字,但部分赤字可通過關稅收入予以對沖。測算顯示,法案對2026年實際GDP的拉動在0.5個百分點以內,對通脹的推升作用不超過0.15個百分點;未來十年,關稅+減稅的組合將增加淨赤字約1.3萬億美元,赤字率將維持在6%左右。鑑於當前失業率低、通脹溫和、私人部門資產負債表健康,美國政府債務尚無迫切風險。

中期來看,財政的約束將更多取決於通脹過高與財政效率下降,但目前這兩種情形尚未出現。在通脹可控的前提下,美國財政的空間可能比過去40年來主流經濟學所想的要更大。

中金主要觀點如下:

1. 《大美麗法案》的核心內容有哪些?

該法案基本實現了特朗普在去年競選時提出的“企業與家庭減稅永久化”的主張,同時秉持了共和黨所倡導的“小政府”理念,針對醫療補助與營養援助計劃等社會福利支出進行了壓縮削減,以達到“不養懶人”的目的。此外,法案還加快取消清潔能源補貼,這與特朗普支持化石能源、反對新能源的觀點也是一致的(圖表1)。具體來看:

圖表1:《大美麗法案》的核心內容

資料來源:CBS News,New York Times, Bipartisan Policy Center, PWC, Bloomberg, 中金公司研究部

1) 企業減稅:法案整體延續了2017年《減稅與就業法案》(TCJA)的核心措施,明確將三項關鍵企業稅收優惠永久化:首先是設備全額折舊,允許企業在購置特定資產時一次性抵扣全部成本,提升投資回報效率;其次是研發費用全額即時扣除,有利於鼓勵技術創新,對高研發支出行業有益;第三是基於EBITDA的利息扣除限額,這有助於降低融資成本,對資本支出密集的行業尤爲有利。

爲了進一步減輕跨國企業的稅務負擔,法案取消了原定於2026年對全球無形低稅收入、境外衍生無形收入以及稅基侵蝕與反避稅的上調計劃,維持當前較低的優惠稅率水平。此外,法案刪除了具有爭議的第899條款(即報復稅)。此前財政部長貝森特宣佈,美國已與其他G7國家就OECD全球稅改框架中的“第二支柱”達成一致:低稅利潤規則和收入納入規則將不適用於美國跨國公司及其子公司,從而有效保護了美國企業在全球稅務規則變化中的競爭力。

2)個人及家庭減稅:法案將永久延續《減稅與就業法案》(TCJA)中較低的個人所得稅稅率與分檔結構,維持當前37%的最高邊際稅率。同時,法案加大了稅收抵扣:永久保留TCJA設立的加倍標準扣除額,並自2025年起在現有基礎上一次性上調750美元。在州和地方稅抵扣方面(SALT),將上限從目前的1萬美元提高至4萬美元(自2025年開始實施),但同時设定“日落條款”,自2030年起恢復至1萬美元。法案也對勞動收入中的部分項目給予稅收優惠:小費收入在2.5萬美元以内可免税,加班工資則有最多1.25萬美元的免税额度。

此外,汽車貸款利息每年可抵扣最多1萬美元;年滿65歲的老年人可享受最高6000美元的年度社會保障金專項抵稅額度。法案還永久化了第199A條款下的20%合格商業收入抵扣,繼續支持個體經營者和合夥制企業。在家庭稅收方面,兒童稅收抵免將從目前的每名兒童2000美元永久性上調至2200美元;兒童與受撫養人照護抵免比例則從現行的35%提高至50%。法案還提出設立“特朗普賬戶”,專門針對2025年至2028年出生的新生兒:聯邦政府將爲每名新生兒一次性注資1000美元,家庭每年可追加存入最多5000美元,賬戶餘額將投資於跟蹤美國股票指數的基金。僱主也可以爲員工賬戶出資最多2500美元,且這部分金額不計入員工收入。

3)削減清潔能源補貼:法案對2022年《通脹削減法案》(IRA)中多項清潔能源稅收抵免條款進行了調整,並提前終止部分優惠政策。具體而言,原本提供的每輛電動車最高7500美元的稅收抵免將於2025年9月30日正式到期,不再延續。針對清潔電力項目,法案規定:風電和太陽能等項目僅在法案生效後12個月內開工,或最遲在2027年12月31日前建成投產,方可繼續享受生產稅抵免(PTC)和投資稅抵免(ITC)。相比之下,核能、地熱等其他可再生能源項目的稅收抵免則可保留至2032年,時間更爲寬鬆。

同時,法案進一步強化對“受關注外國實體”(FEOC)在關鍵材料供應和資本投入方面的限制。具體措施包括:細化“指定外國實體”與“受外國影響實體”的法律定義,設立關鍵零部件來源比例上限——若某項目中FEOC來源比例過高,將被直接取消享受稅收抵免的資格。此舉意在通過供應鏈審查和准入限制,強化美國在新能源領域的國家安全把控。

4)削減醫療補助(Medicaid):法案對聯邦與州共同資助的醫療補助計劃(Medicaid)進行大幅收緊。Medicaid主要服務於低收入人羣、殘疾人、老年人和兒童,覆蓋美國約21%人口,並承擔了全國約五分之一的醫療支出。法案新增一項對獲取福利的工作要求:無業成年人每月需完成至少80小時的工作、培訓或志願服務,方可維持Medicaid資格。法案还加严了资产审查和資格复核程序。此外,用於州級配套資金的“醫療服務提供者稅”上限將從目前的6%逐步下調至2032年的3.5%,這將減少州政府的出資額度,並相應縮減聯邦政府的補貼配比。

根據美國國會預算辦公室(CBO)測算,這些改革措施在未來十年預計可削減約1萬億美元聯邦支出,但也將導致約1180萬人失去Medicaid醫保覆蓋。由於農村地區居民對Medicaid依賴程度普遍高於城市,此舉可能使大量鄉村醫院陷入財務困境。爲緩解影響,法案提出設立一項爲期5年的專項基金,總額達500億美元,用於支持農村醫院維持運營與服務能力。

5)削減補充營養援助計劃(SNAP):法案通過了三項改革措施削減SNAP支出:一是調整節儉食品計劃,二是擴大受益人的工作義務,三是重新分配聯邦與州政府之間的成本分擔機制。在現行制度下,SNAP福利發放所需資金由聯邦政府全額承擔,而行政管理費用則由聯邦和州政府按1:1比例分攤。新法案要求各州將行政成本的承擔比例從50%提高至75%,並引入新的成本共擔機制:如果某州存在較高的“錯發率”(即錯誤發放福利的比例),該州還需分擔一部分本應由聯邦支付的福利發放費用。

此舉實質上將更多財政壓力轉移至州一級政府。根據CBO的預測,這些將在未來十年使聯邦政府減少約1860億美元的SNAP支出。而根據CBPP的研究,這些削減最終可能會影響到4000多萬人的福利,其中包括約1600萬兒童、800萬老年人和400萬非老年殘疾人等。

6)提高債務上限:法案將新增聯邦債務上限從原先衆議院版的4萬億美元上調至5萬億美元。

2.《大美麗法案》的刺激作用有多大?

不同機構測算顯示,《大美麗法案》總體上會推高財政赤字,然而,由於特朗普政府同時在使用關稅增加財政收入,必須綜合考察“對外加稅、對內減稅”這一組合的經濟刺激效果。根據CBO與CRFB的估計,在現有的《大美麗法案》下,考虑利息开支與关税收入,2024財年赤字率爲6.3%,2025財年回落至5.6%,2026財年上升至6.1%。這表明,財政在2025年是邊際收緊的,但到了2026年將重新轉爲擴張。如果假設財政乘數約爲1,那麼財政對2026年GDP增長的拉動約爲0.5個百分點。此外,文獻顯示財政衝擊對於通脹的影響乘數在0.1-0.5之間,不妨假設這個乘數爲0.3,那麼對2026年通脹率的推升作用約爲0.15個百分點。

財政擴張推高GDP增長,這將增加對貨幣的交易需求。與此同時,美聯儲仍在繼續“縮表”,這相當於將更多的美國國債投放向市場,同時回收流動性,貨幣供給將下降。另一方面,財政赤字意味着政府將發行更多國債,要讓投資者放棄流動性而持有更多國債,這要求更高的利率水平。由此,短期美元利率將面臨上行風險,美元匯率的貶值壓力也可能隨之減弱。

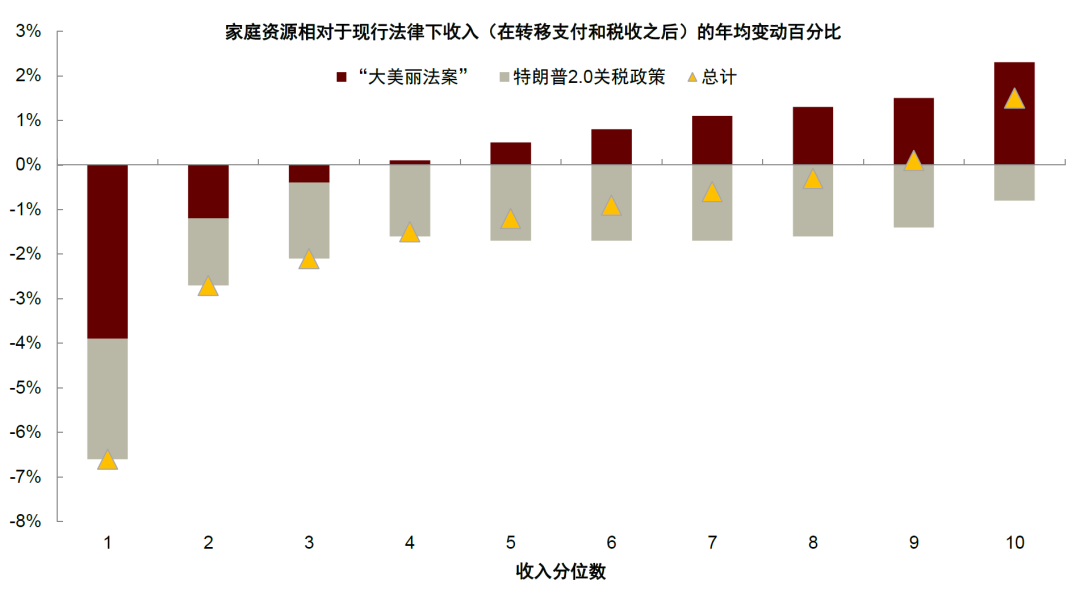

另一個觀察是,《大美麗法案》鼓勵企業投資和勞動力供給,但對低收入羣體的消費支出可能產生抑制作用。這使該法案有利好大企業、不利低收入者、“劫貧濟富”的嫌疑。例如,法案永久化了多個企業稅收優惠政策,降低了企業面臨的政策不確定性,有利於資本開支。對小費和加班收入的免稅處理有助於提高勞動激勵,而更嚴格的Medicaid與SNAP資格審查將促使部分勞動力重新進入市場,增強勞動力供給。但另一方面,法案削減了針對低收入人羣的福利支持,這部分羣體的邊際消費傾向較高,實際可支配資源減少勢必削弱其消費能力。根據耶魯大學預算實驗室測算,減稅+關稅的組合可能導致美國收入後80%的家庭在稅後和轉移支付調整後的平均收入下降,而前10%的家庭的收入則可能上升(圖表2)。從收入分配的角度看,《大美麗法案》可能加劇貧富差距;但從通脹影響來看,這種分配效應反而可能提高供給,抑制需求,從而緩解通脹壓力。而通脹風險可控,也將增強財政擴張的可持續性。

圖表2:關稅與“大美麗法案”或加劇貧富分化

資料來源:Yale Budget Lab,中金公司研究部

3.《大美麗法案》的赤字成本有多高?

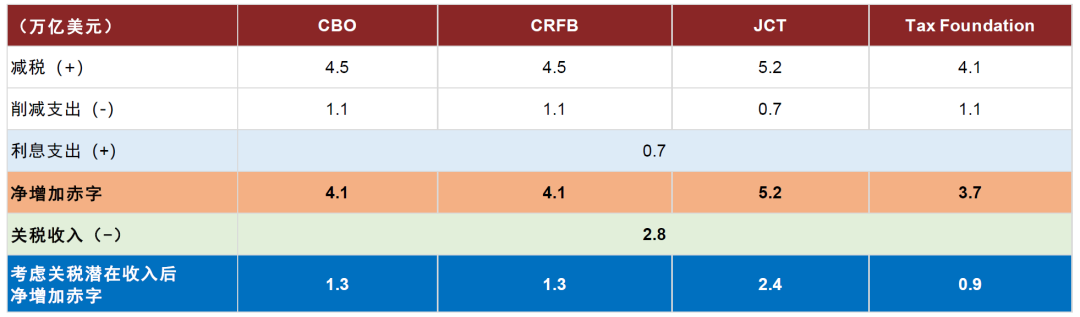

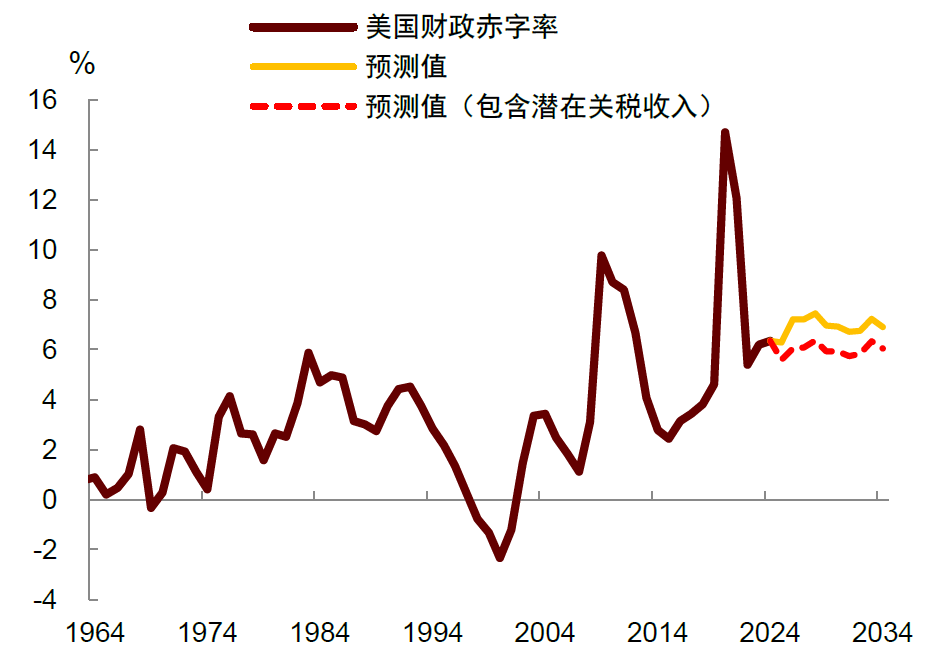

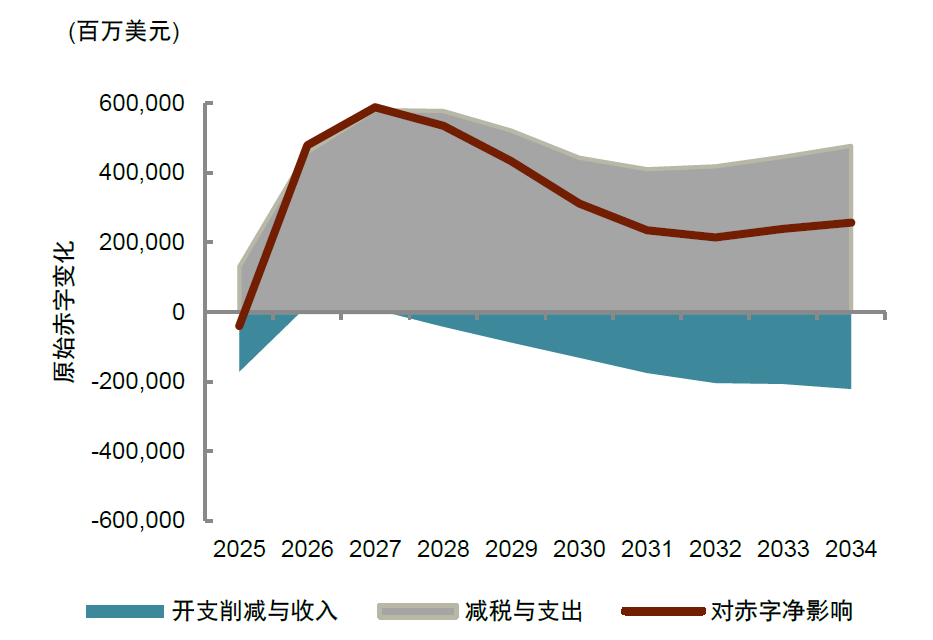

根據CBO測算,《大美麗法案》在2025-2034年間將使聯邦赤字淨增約3.4萬億美元。在此基礎上,再計入約0.7萬億美元的新增利息支出后,赤字增幅將上升至約4.1萬億美元。另一方面,CBO預計關稅或可在未來十年帶來約2.8萬億美元的潜在收入,若扣除這部分收入,未來十年新增淨赤字規模將縮減至1.3萬億美元。也參考了CRFB、JCT和Tax Foundation等不同机构的測算,平均來看,四家機構對於未來十年新增淨赤字規模的預測中樞爲1.5萬億美元(圖表3)。根據这些估算,預計2025-2034年的赤字率將維持在6%左右(圖表4)。從節奏來看,赤字率呈現出“前高後低”走勢,這是因爲大部分減稅措施將在2026-2029年期間推行,到了2030年後,多項減稅措施將陸續到期(圖表5)。

圖表3:不同機構對《大美麗法案》的赤字成本預測

注:利息支出統一使用CRFB測算,關稅收入統一使用CBO測算 資料來源:CBO,CRFB,JCT,Tax Foundation,中金公司研究部

圖表4:美國財政赤字率或將維持在6%左右

資料來源:CRFB,CBO,中金公司研究部

圖表5:赤字率呈現“前高後低”走勢

資料來源:CBO,中金公司研究部

對於美國財政前景,目前市場存在爭論。主流觀點認爲,隨着聯邦政府債務水平不斷攀升,美國財政狀況不可持續,因此應採取財政緊縮政策加以遏制。這種觀點深受古典主義學派的“平衡財政”理念的影響,其核心在於將政府財政視爲家庭收支賬戶,強調政府應削減開支或增加稅收,避免長期財政赤字,減少對經濟的過度干預。爲了約束政府發行貨幣和財政擴張的行爲,古典主義者認同商品貨幣論,並主張實施“金本位”制度。

然而,凱恩斯主義者對此持不同看法。他們強調政府在經濟運行中應扮演積極角色。當經濟陷入衰退時,政府應加大財政支出以提振需求,哪怕出現赤字也無妨;相反,在經濟過熱、通脹上升時,才需要通過增稅或削減支出來降溫。這種觀念的一個延伸是“功能財政”理念,財政政策的出發點不是維持預算平衡,而是服務於宏觀經濟目標——如充分就業、經濟增長和物價穩定。財政赤字或盈餘不是問題的關鍵,關鍵是財政對整體經濟運行是否“有效”。這並不是說凱恩斯主義者就不擔心政府債務,而是他們認爲政府債務的主要約束來自通脹,而非債務率本身。

進一步地,凱恩斯主張國家貨幣論,反對“金本位”,並將其稱爲“最後的野蠻”。而由凱恩斯主義演變而來的現代貨幣理論認爲,政府債務與私人債務有本質區別,對於擁有貨幣主權的國家,其財政約束較小。由此存在一種可能:在通脹可控的前提下,美國財政擴張的空間比過去40年主流經濟學所想的要更大。

凱恩斯主義視角更符合當下的宏觀環境:當前美國經濟充分就業,通脹溫和,財政不需要進一步擴張,但也不必要刻意追求緊縮。維持當前的赤字規模不必然增加政府債務風險,反而是過於追求財政平衡容易造成非必要的失業,不利經濟穩定。事實上,《大美麗法案》已經包含了諸多削減福利支出的措施,而且如果法案中的減稅條款不能得到延長,疊加關稅衝擊,將帶來顯著的財政緊縮效果。

中期來看,美國財政擴張的約束主要來自通脹壓力及財政效率下降,但截至目前,這兩種情況尚未顯現。 此外,疫情後的經驗表明,控制通脹其實並非難以實現。即便美聯儲在2022年加息有所滯後,最終仍成功將通脹壓制下來。由此帶來另一個推論:在財政相對寬鬆的環境下,美國貨幣政策可能在較長時間處於相對偏緊的狀態。美聯儲將從“主角”轉爲“配角”,貨幣政策關注點將從“抗通縮”轉向“防通脹”。