三大法人指的是誰?

在法律層面上,“人”可以分爲兩種:自然人與法人:

| 分類 | 定義 | 舉例 |

| 自然人 | 一般人(你、我、他) | 一般投資者 |

| 法人 | 公司或組織,具法律人格 | 公司、基金、銀行 |

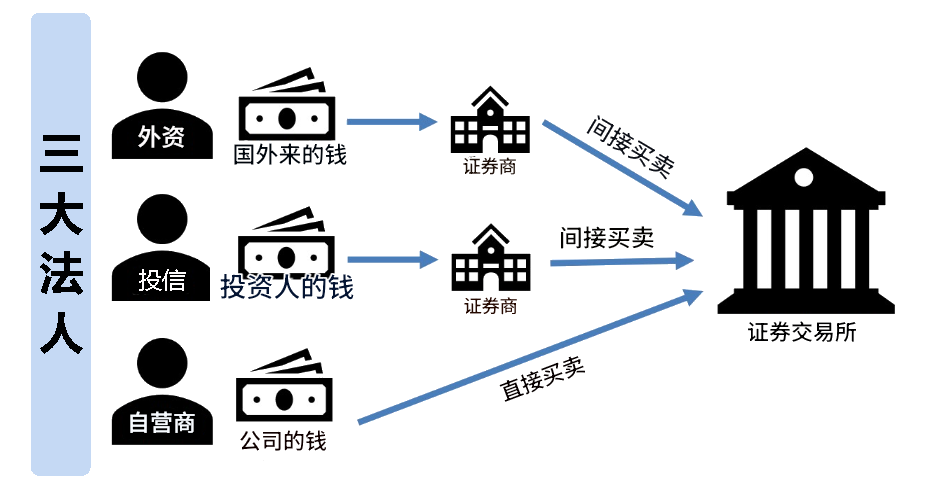

在金融領域中,所謂“三大法人”包括:

外資(Foreign Investors)

投信(Investment Trusts)

自營商(Dealers)

這三類法人通常擁有:

龐大資金實力

高階交易系統

專業研究團隊

因此他們的買賣動向常常成爲股價變化的重要風向標。

三大法人詳解:外資、投信、自營商

1. 外資:全球資本的主導者

外資指的是來自本土地區以外的投資機構,主要包括:

主動型基金:由基金經理人主動選股。

被動型基金:依據指數成分被動持股,例如ETF。

主權基金:由各國政府成立的長期投資基金,如挪威主權基金、新加坡GIC、阿布達比投資局等。

外資的資金來源廣泛,操作規模龐大。

以臺灣市場爲例,截至目前,外資約佔臺股每日成交量的25%以上,是臺股最具主導權的投資勢力之一。

2. 投信:本土基金的代表

投信公司是本地設立的投資信託機構,例如臺灣地區的元大、國泰、富邦等,主要負責經營各類基金。

其投資特點是:

偏好中大型績優股

連續買進某些標的,短期推動個股股價上漲

3. 自營商:券商的自有資金操作

自營商是指證券公司本身運用公司資金進行股票操作。例如元大證券、凱基證券等除了接受客戶委託交易外,也設有自營部門。

雖然自營商的資金規模相對外資和投信較小,但在中小型股或上櫃股票市場中,自營商往往是主導者之一。

| 類別 | 操作資金 | 操作風格 | 舉例 |

| 外資 | 數千億級 | 長期趨勢型 | 持股產業龍頭 |

| 投信 | 數百億級 | 中期波段型 | 臺股成長股 |

| 自營商 | 數十億級 | 短線交易型 | 小型股、波段搶反彈股 |

三大法人如何影響股市?

法人擁有龐大資金與資訊優勢,影響可分爲兩種:

1. 直接影響

三大法人的資金佔臺股總成交量的約五成以上,一旦他們大規模買入或賣出特定個股,容易造成股價大幅波動。

舉例說明:假設某公司A連日出現投信大量買超(連買10天),公司B則遭外資連續賣超,那麼兩家公司的股價波動如下:

| 公司名稱 | 初始股價(元) | 法人操作及影響 | 最終股價(元) | 漲跌幅 |

| 公司A | 80 | 投信連買10天,大量買超 | 95 | +18.75% |

| 公司B | 120 | 外資連賣5天,持續賣超 | 100 | -16.67% |

2. 間接影響

法人動向也會被散戶、大戶視爲風向標,許多投資人會參考法人買賣資訊進行跟單操作,從而進一步推動股價漲跌。

買超→股價上漲→散戶跟進買入股價進一步拉昇

賣超→股價下跌→散戶恐慌賣出→股價加速回落

如何追蹤三大法人的買賣動態?

以臺灣地區爲例

臺灣證券交易所每天會在交易日的下午3點左右公佈三大法人當天的買賣超金額,投資人可以透過官網或財經平臺查詢:

買超金額 = 買進金額 - 賣出金額 > 0,代表當日淨買入。

賣超金額 = 買進金額 - 賣出金額

此外,每日約下午5點,也會公佈個股層級的法人買賣超資料,包括:

當日外資買超最多的個股排名

投信加碼的標的

自營商重點操作個股

👉 可依照 代號、買賣金額、淨買超/淨賣超進行篩選排序,更便於投資分析。

投資人該如何運用三大法人這些資訊?

趨勢判斷:觀察法人是否“連續買超”某支個股,若趨勢明確,則可作爲短中期進場參考。

選股輔助:優先研究法人持股比高、加碼積極的個股,通常代表潛在價值較高。

風險控管:當法人連續賣超時,需留意持股風險,適時調整投資部位。

若是長期投資者:建議關注外資動向,特別是在產業龍頭股上的佈局。

若偏好波段操作:則可研究投信近10日的買超排行,觀察其是否集中買進某些成長型個股。

若你喜歡短線操作:則可跟蹤自營商的進出方向,配合技術分析設定停利停損點。