FOREXBNB获悉,持续发酵的美国232条款铜调查正在颠覆全球铜贸易流动,造成COMEX与LME市场前所未有的价格割裂。高盛上调2025年铜价预测,将下半年LME目标价调升至9890美元,并预计8月或触及10050美元峰值,随后在12月降至9700美元 / 吨。高盛重申铜关税交易,即做多2025年12月COMEX-LME铜套利,因为高盛认为当前市场隐含的14%关税明显低估了25%或50%关税的可能性。

核心观点:

持续进行的美国第 232 条铜调查继续推动 COMEX(美国)和 LME(英国)价格之间出现异常巨大的差距,导致美国今年迄今为止过度进口了约 40 万吨铜。美国库存已从年初仅 33 天的消费量升至超过 100 天的消费量。

因此,尽管全球市场目前处于过剩状态,但美国以外的铜市场已经收紧,引发了对地区性铜短缺的担忧。伦敦金属交易所曲线前端已大幅收紧,6 月 23 日,伦敦金属交易所现货合约短暂交易于 10,000 美元 / 吨以上,本周现货对 3 个月合约的溢价在 95-379 美元 / 吨之间。

高盛将 2025 年下半年伦敦金属交易所铜价预测从之前的 9,140 美元 / 吨上调至平均 9,890 美元 / 吨。由于:

(1)关税驱动的美国以外库存减少,以及(2)中国市场情绪和活动目前保持相对韧性,高盛预计铜价将在 8 月升至全年峰值 10,050 美元 / 吨,随后在 12 月降至 9,700 美元 / 吨。预期的下跌反映了高盛的基本情况(80% 的概率),即到 9 月美国将对铜进口征收 25% 的关税,但如果关税实施时间晚于预期,可能会使伦敦金属交易所价格在更长时间内保持高位。

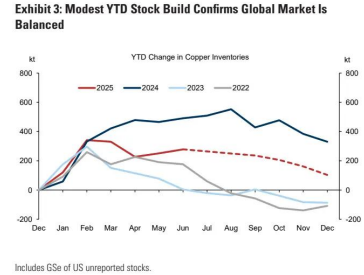

高盛重申铜关税交易,即做多 2025 年 12 月 COMEX-LME 铜套利,因为高盛认为当前市场隐含的 14% 关税明显低估了 25% 或 50% 关税的可能性。

主要内容:

铜:随着对美国以外地区短缺的关税驱动担忧加剧,上调 2025 年下半年价格预测

持续进行的美国第 232 条铜调查继续导致伦敦金属交易所和 COMEX 铜价出现重大脱节。尽管全球市场处于过剩状态,但铜大量过度进口到美国已引发对世界其他地区短缺的担忧,并导致伦敦金属交易所的时间价差大幅扩大。高盛将 2025 年下半年伦敦金属交易所铜价预测从之前的 9,140 美元 / 吨上调至 9,890 美元 / 吨,这意味着高盛预计伦敦金属交易所价格在未来两个月将继续上涨,8 月达到全年峰值 10,050 美元 / 吨,随后在 12 月降至 9,700 美元 / 吨。由于高盛的基本情况仍是到 9 月美国对铜进口征收 25% 的关税,高盛重申做多 2025 年 12 月 COMEX-LME 铜套利的交易建议。

随着对美国以外铜短缺的担忧加剧,伦敦金属交易所时间价差大幅扩大

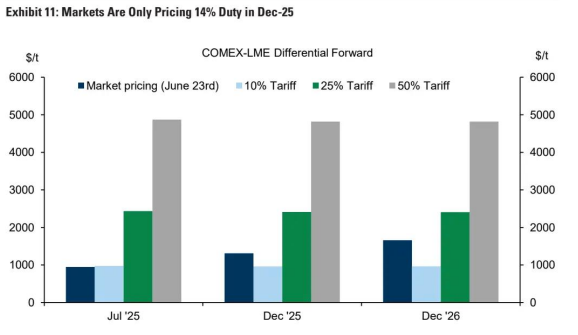

持续进行的美国第 232 条铜调查继续导致伦敦金属交易所和 COMEX 铜价出现重大脱节,由于预期将征收关税,COMEX 价格较高,导致近几个月大量铜流入美国。高盛估计,自 2 月调查开始以来,美国已过度进口约 40 万吨铜,相当于约 6-7 个月的进口需求,这导致美国库存(包括未报告的库存)飙升至超过 100 天的消费量,而中国和世界其他地区均不到 10 天(图表 1)。

图表 1:美国正在吸纳世界大部分铜库存

铜阴极库存天数,消费量天数

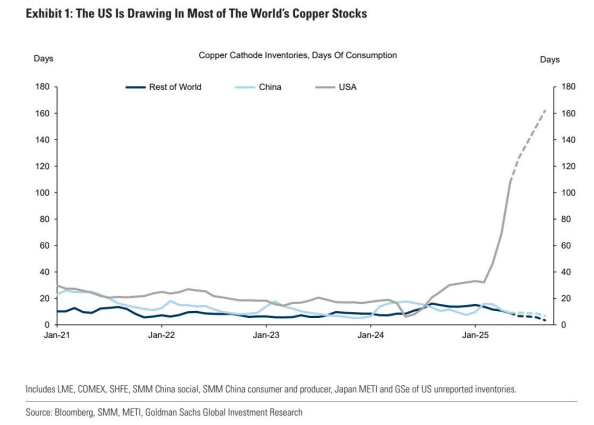

对美国以外铜市场短缺的担忧已收紧伦敦金属交易所铜曲线前端,并导致明显的现货溢价,过去一周现货 - 3 个月时间价差处于 95-379 美元 / 吨的现货溢价状态,而年初时为期货溢价(图表 2)。

即便如此,这仍远低于关闭进口套利所需的约 600 美元 / 吨的价差(按当前 COMEX 价格计算),这意味着高盛预计美国库存将继续增加,尽管速度会放缓,直到第 232 条调查结果公布。伦敦金属交易所越来越意识到正常市场运作面临的风险,最近修改了规则,限制即将到期合约的多头头寸,正如在最早到期的 Tom-Next 合约中出现紧张局面时所做的那样。这些行动旨在 “缓解逼仓的发展或可能的发展”,并可能限制伦敦金属交易所现货溢价的潜力。如果伦敦金属交易所现货溢价受到限制,地区铜阴极溢价将上升,以缩小美国进口套利并减缓进口量。

图表 2:低库存和减缓美国进口的需求已收紧伦敦金属交易所时间价差

伦敦金属交易所铜时间价差,美元 / 吨

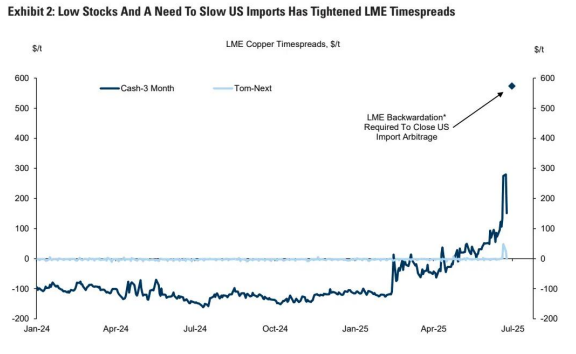

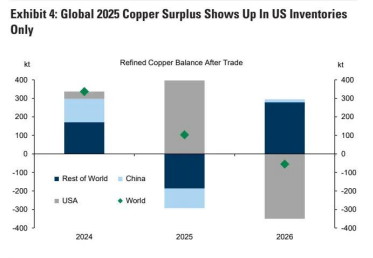

2025 年全球小幅过剩仅在美国显现

高盛强调,尽管中国和世界其他地区的铜库存较低,但全球铜市场仍处于适度过剩状态。一旦计入美国未报告的库存,2025 年上半年全球库存增加了约 28 万吨(图表 3),高盛预计到年底将出现 10.5 万吨的小幅过剩(图表 4)。然而,对价格重要的是,这种全球过剩仅在美国显现,高盛预计 2025 年美国精炼铜过剩(贸易后)约 40 万吨,而中国和世界其他地区的区域赤字分别约为 10 万吨和 20 万吨。

图表 3:年初至今库存小幅增加证实全球市场平衡

(年初至今铜库存变化,单位:千吨)

图表 4:2025 年全球铜过剩仅出现在美国库存中

(贸易后精炼铜平衡,单位:千吨)

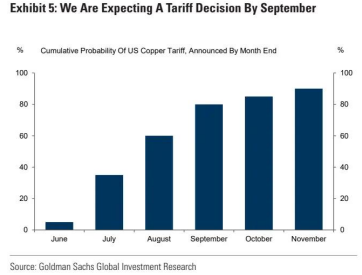

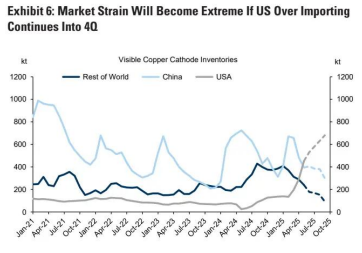

正在进行的第 232 条关税调查的时间对美国铜市场过剩程度以及世界其他地区市场紧张程度至关重要。由于需要多大的伦敦金属交易所时间价差才能关闭进口套利,高盛预计铜将继续流入美国,直到调查结果公布 —— 尽管随着进口套利收窄,速度会放缓。高盛的基本情况(80% 的概率)是到 9 月对铜进口征收 25% 的关税(图表 5),这意味着高盛预计美国库存(包括未报告的库存)在第三季度将增加 15 万吨,在关税实施且进口量降至接近零后,第四季度将减少 12 万吨。相反,高盛预计世界其他地区(不含美国和中国)的库存在第三季度将继续减少,然后在第四季度开始增加。然而,如果关税宣布时间晚于预期,意味着美国进口将持续到第四季度,这将进一步收紧美国以外的市场。

在没有宣布关税的情况下 —— 高盛认为这种情况极不可能 —— 由于美国库存高企,高盛预计 COMEX 价格将跌破伦敦金属交易所价格。伦敦金属交易所远期价差应该会缓解,因为目前在美国的铜可能会出口或交付到美国伦敦金属交易所仓库。

图表 5:高盛预计 9 月前会做出关税决定

(美国铜关税按月累计概率)

图表 6:如果美国过度进口持续到第四季度,市场压力将变得极端

(可见铜阴极库存,单位:千吨)

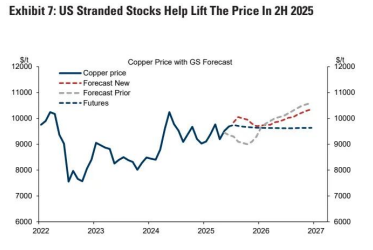

上调 2025 年下半年价格预测

高盛将 2025 年下半年伦敦金属交易所铜价预测从之前的 9,140 美元 / 吨上调至平均 9,890 美元 / 吨(图表 7)。这意味着高盛预计伦敦金属交易所价格在未来两个月将继续上涨,8 月达到全年峰值 10,050 美元 / 吨,然后在 12 月降至 9,700 美元 / 吨,因为届时实施的第 232 条关税将允许伦敦金属交易所库存开始重建。

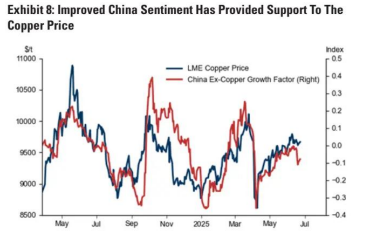

高盛的价格上调反映了第三季度价格开始高于预期,原因是(1)全球库存出现重大脱节,美国过度进口超过高盛的初步预期,以及(2)中国市场情绪和活动目前保持相对韧性。反映中国股市和中国短期及长期利率(是中国市场情绪的良好指标)的中国(不含铜)增长因子近几个月稳步上升(图表 8)。尽管活动数据喜忧参半,但第二季度实际 GDP 同比增长略高于 5%,零售销售(包括家电)保持韧性,高盛的中国当前活动指标(CAI)经季节性调整后环比年率仍超过 4%(尽管在放缓)。

图表 7:美国滞留库存助力 2025 年下半年价格上涨

(铜价与高盛预测)

图表 8:中国市场情绪改善为铜价提供支撑

(伦敦金属交易所铜价与中国不含铜增长因子)

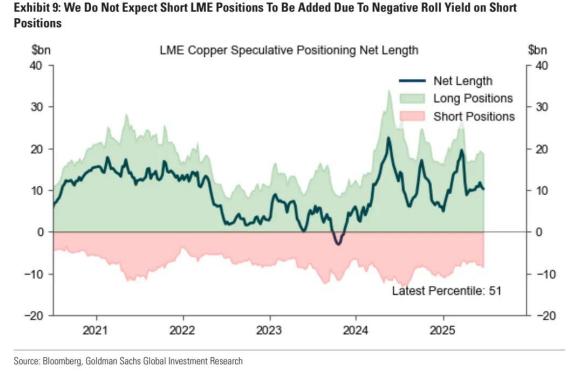

除了 2025 年下半年铜价起点较高外,伦敦金属交易所时间价差的扩大也使得难以增加短期投机头寸。目前,空头伦敦金属交易所头寸的 3 个月负展期收益约为 100-300 美元 / 吨,鉴于高盛现在看到由于美国以外地区的市场赤字(尽管全球略有过剩),价格支撑在 9,000 美元 / 吨左右,这限制了风险回报。

图表 9:由于空头头寸的负展期收益,高盛预计不会增加伦敦金属交易所空头头寸

(伦敦金属交易所铜投机头寸净多头,十亿美元)

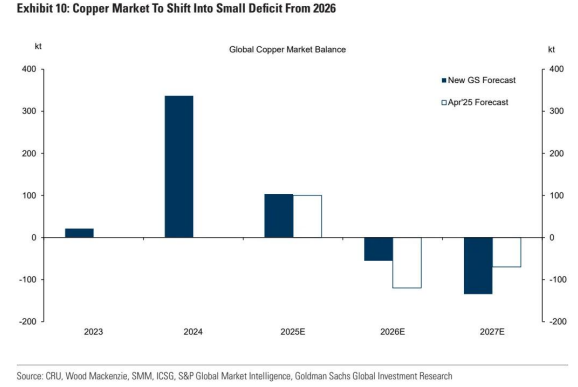

展望未来,高盛对 2026 年铜价预测仅做了小幅调整,预计伦敦金属交易所价格全年平均为 10,000 美元 / 吨,而之前为 10,170 美元 / 吨,到 2026 年 12 月达到 10,350 美元 / 吨。尽管高盛预计市场全年将出现小幅赤字,但这比高盛 4 月更新预测时预计的 2026 年 12 万吨赤字要小。然而,价格的负面影响被较高的价格起点和高盛的看空美元前景所缓解,这意味着按 12 个月远期计算,伦敦金属交易所以人民币计价的价格持平(高盛 2026 年美元 / 人民币预测为 6.90),限制了伦敦金属交易所价格上涨对需求的影响。

尽管全球铜需求保持韧性,但高盛预计太阳能需求增长 ——2021-2024 年占全球铜需求增长的一半以上 —— 将放缓,高盛已将 2026 年 / 2027 年全球太阳能需求分别下调 11 万吨 / 15 万吨。这是在中国出台两项关键政策之后,第一项政策取消了所有新增大型商业和工业太阳能项目的电网接入,第二项政策取消了所有新增可再生能源项目的保证上网电量和价格。在此背景下,高盛将 2026 年至 2027 年全球太阳能装机预测平均下调了 8%。但这一下调被高盛对 2026 年 / 27 年矿山供应预测下调 6 万吨 / 20 万吨所抵消,主要原因是 Kamoa Kakula 在最近的重大中断后预期产量降低。在 Kamoa Kakula,高盛已将 2025 年 / 26 年 / 27 年的产量预测从之前的 56 万吨 / 60 万吨 / 65 万吨下调至 38 万吨 / 42.5 万吨 / 53.5 万吨。

事实上,高盛仍然看好 2027 年的铜价,因为不断增长的赤字(由强劲的电气化需求和有限的矿山供应增长驱动)可能会推动价格达到年均 10,750 美元 / 吨 —— 这是激励智利棕地矿山供应投资所需的价格水平。

图表 10:铜市场从 2026 年开始出现小幅赤字

(全球铜市场平衡,单位:千吨)

重申做多 2025 年 12 月 COMEX-LME 价差的建议

由于高盛的基本情况仍然是正在进行的第 232 条调查将导致到 9 月对美国铜进口征收 25% 的关税,高盛重申做多 2025 年 12 月 COMEX-LME 铜套利的交易建议。高盛认为,鉴于 2025 年 12 月 COMEX-LME 价差目前为 14%,市场明显低估了关税风险,尤其是考虑到 6 月初钢铁和铝第 232 条关税税率上调后,关税税率可能高达 50% 的可能性。尽管 50% 的关税不是高盛的基本情况,但这可能导致 2025 年 12 月 COMEX-LME 价差从目前的 1,350 美元 / 吨扩大至近 5,000 美元 / 吨(图表 11)。