上半年中國經濟5.3%的增速既來之不易,也意味深長。通過對比去年同期,我們認爲如下幾個不尋常點對於展望下半年的經濟和政策尤爲重要:

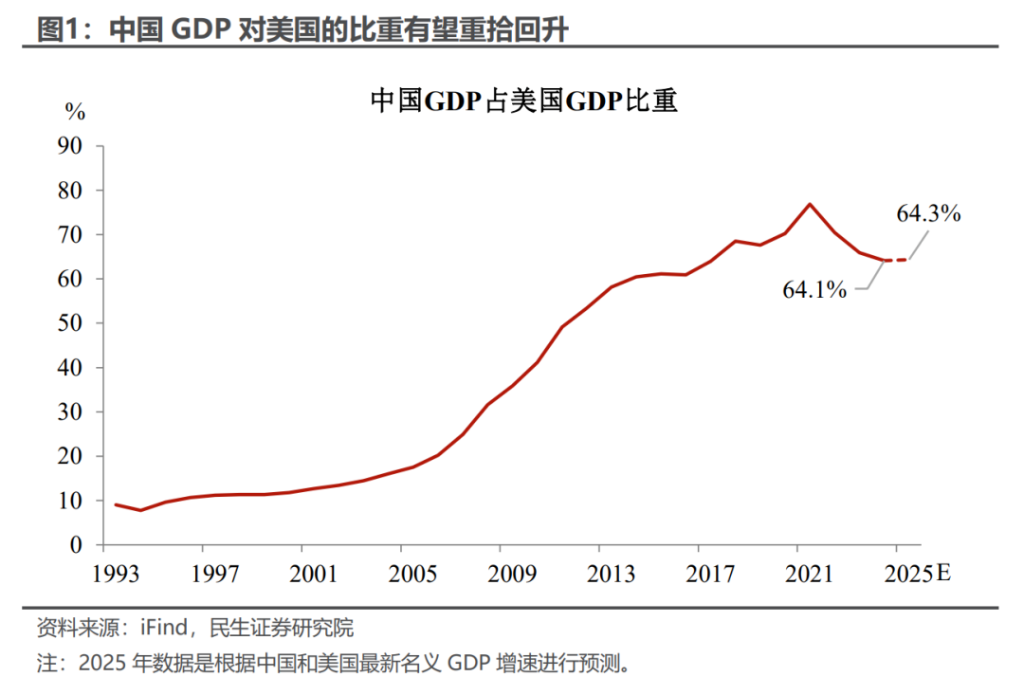

一是中國GDP對美國的比重在上半年重拾回升之勢。這一韌性的彰顯有利於在當前的國際經貿鬥爭中贏得主動,尤其是在美國對其他經濟體關稅升級背景下,在下半年複雜的外部環境中,中國依然有望延續對美的“階段性緩和”。

二是經濟的“緩衝墊”降低了短期政策加碼的緊迫性。鑑於5.3%的增速明顯好於去年同期(5.0%),這就意味着下半年即便經濟增速放緩,全年5%左右目標實現的難度不大(我們測算下半年4.7%的經濟增速便能成功實現2025年增長目標),因此年中政策轉向的必要性不大。

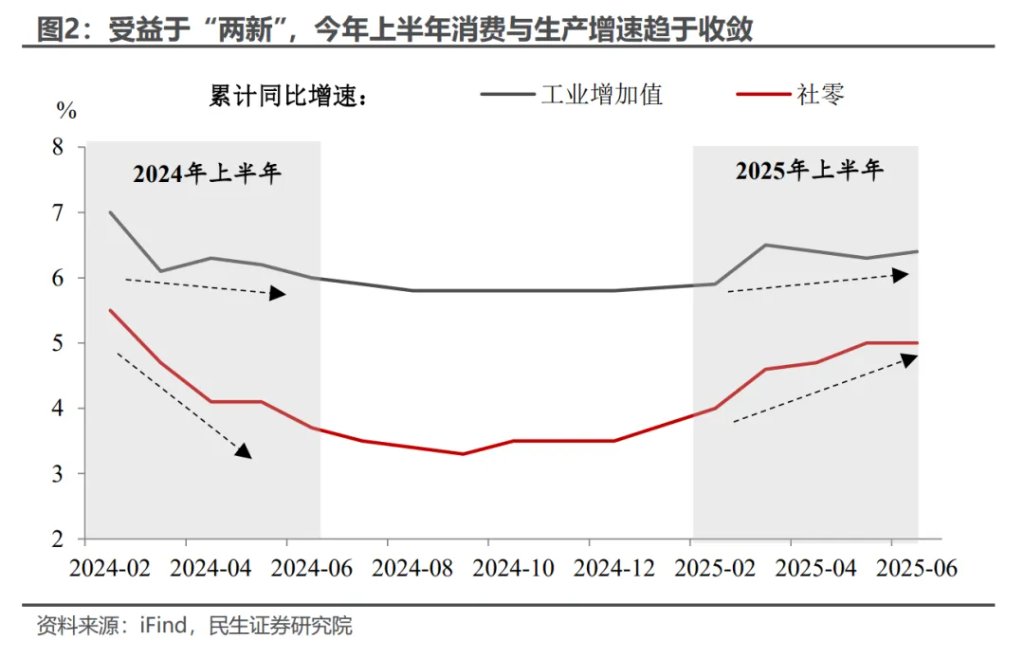

三是仍需留意“經濟運行出現分化”。今年上半年在“兩新”的助力下,去年上半年經濟“生產強消費弱”的分化並不明顯,但我們認爲今年下半年這種分化有重現的風險,尤其是隨着當前地產價格的回落和下半年“兩新”政策力度的減弱。

同樣值得關注的是上半年4.3%的名義GDP增速,二季度更是從一季度的4.6%降至3.9%。名義GDP與實際GDP缺口的拉大印證了央行“價格持續低位運行”的判斷,因此我們預計在財經委會議之後,“反內卷”仍將成爲7月政治局會議的重要議題,但不同於上一輪的“去產能+需求側刺激”,這一輪的“反內卷”將更多從供給端和重點行業來推進。

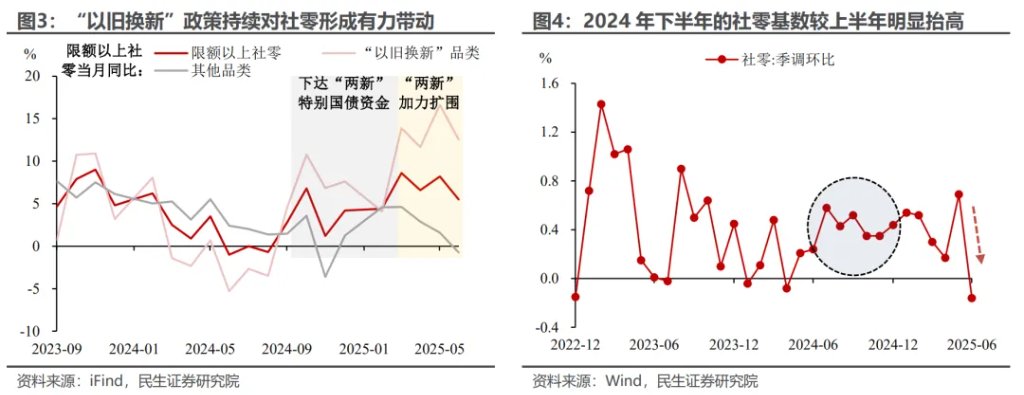

消費:還有後勁,但下半年面臨基數壓力。商品零售方面,隨着今年“618”提前開啓的影響消退,6月同比出現回落。結構上看,依然是“以舊換新”政策的帶動作用凸顯,家電、汽車等“加力擴圍”品類零售漲幅較大;油價影響下,石油及製品類形成主要拖累。往後看,隨着“國補”剩餘資金的有序下達,消費仍有一定后劲。但隨着下半年基数的抬高,部分月份的社零同比可能出現向下波動。

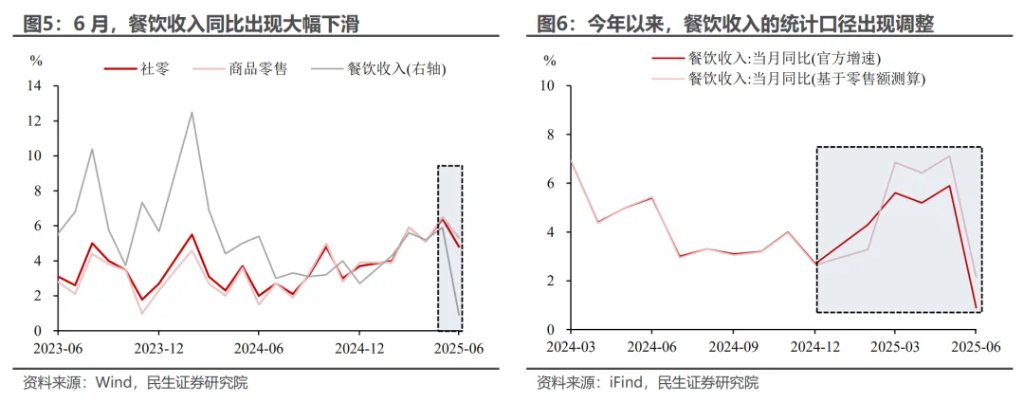

值得注意的是,6月餐飲收入同比出現大幅下滑。這背後存在三方面原因:一是去年暑期消費表現強勁(去年6月餐飲收入同比5.4%),導致今年6月面臨的基數較高。二是統計口徑造成了一定影響,基於零售額測算的餐飲收入同比低於官方同比1.3個百分點,表明今年統計口徑的擴大也墊高了去年的基數。三是京東、美團等平臺企業的競爭、發放補貼等,可能也造成了一定影響。

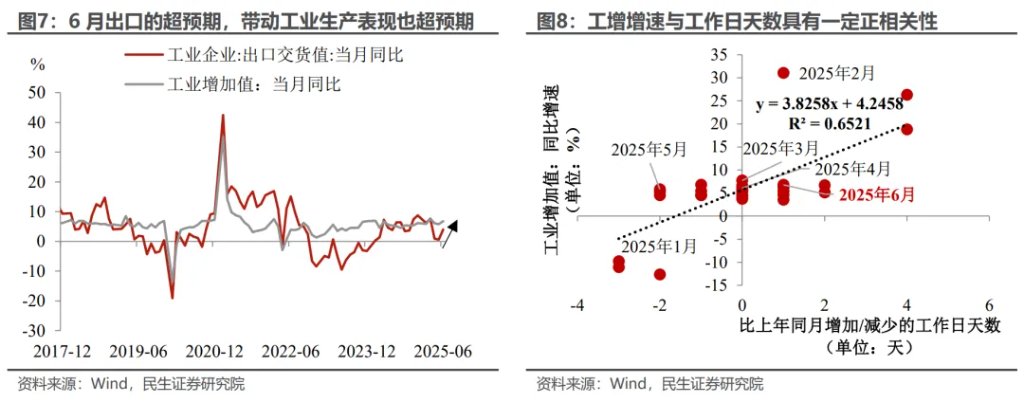

工業:出口的超预期成就了工業生产的超预期。受5月關稅暫緩對出口提振作用後置到6月等因素影響,6月出口增速超預期上升,这也带动了工業增加值同比增速不降反升、錄得6.8%的好成績。除此之外,6月工作日天數的增多也在一定程度上對工增同比增速形成拉動。

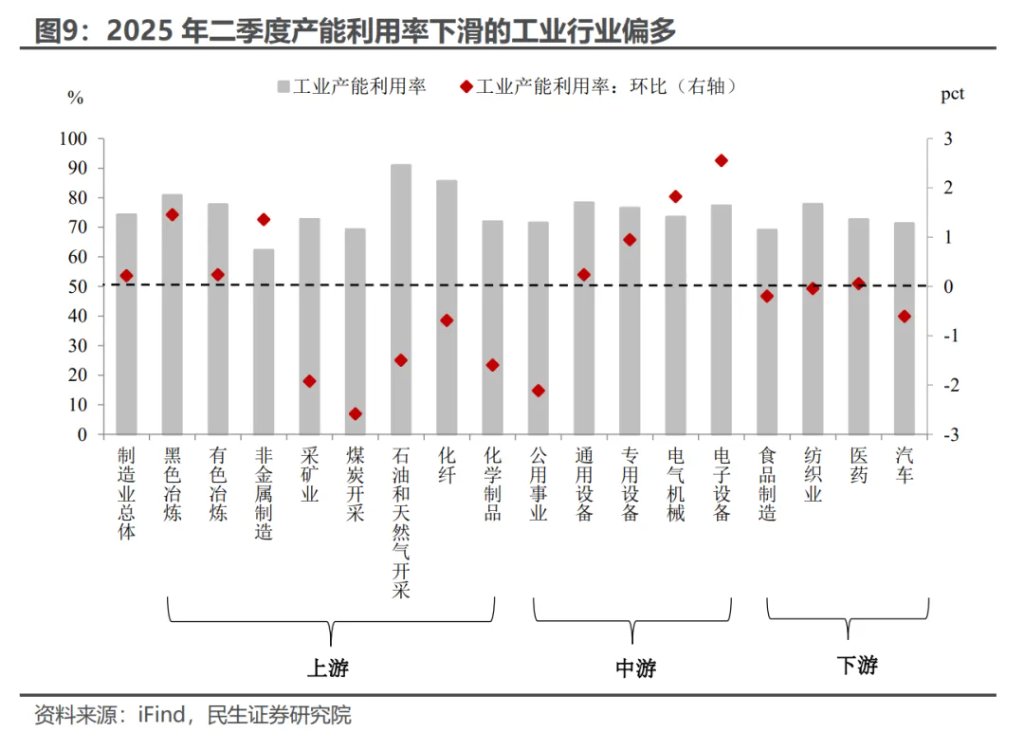

然而,在外部不確定性仍存、內部“反內卷”的情況下,後續工業生產極有可能迎來放緩。外部來看,4月美國加徵關稅後,企業普遍採取審慎策略;內部来看,當前煤炭開採、化纖、汽車等行業產能利用率下滑明顯,導致二季度產能利用率進一步降至74.0%,產能有待進一步出清。內外部壓力均易對後續工業生產形成壓制。

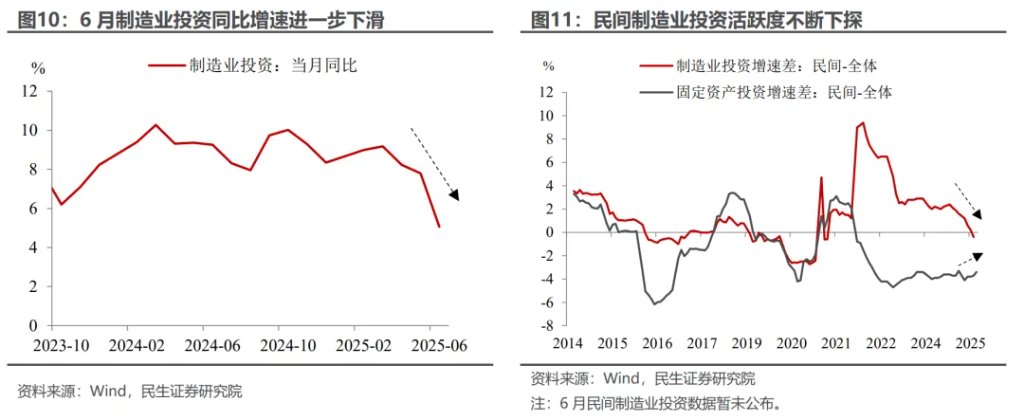

製造業:民間投資動能減弱的直觀信號。自4月美國加徵關稅以來,製造業投资增速便处于下行通道,其6月同比增速進一步降至5.1%。结合製造業民间投资活跃度下滑的态势来看,当前影响製造業投资增速的核心因素在于预期修复与信心恢复力度不足。

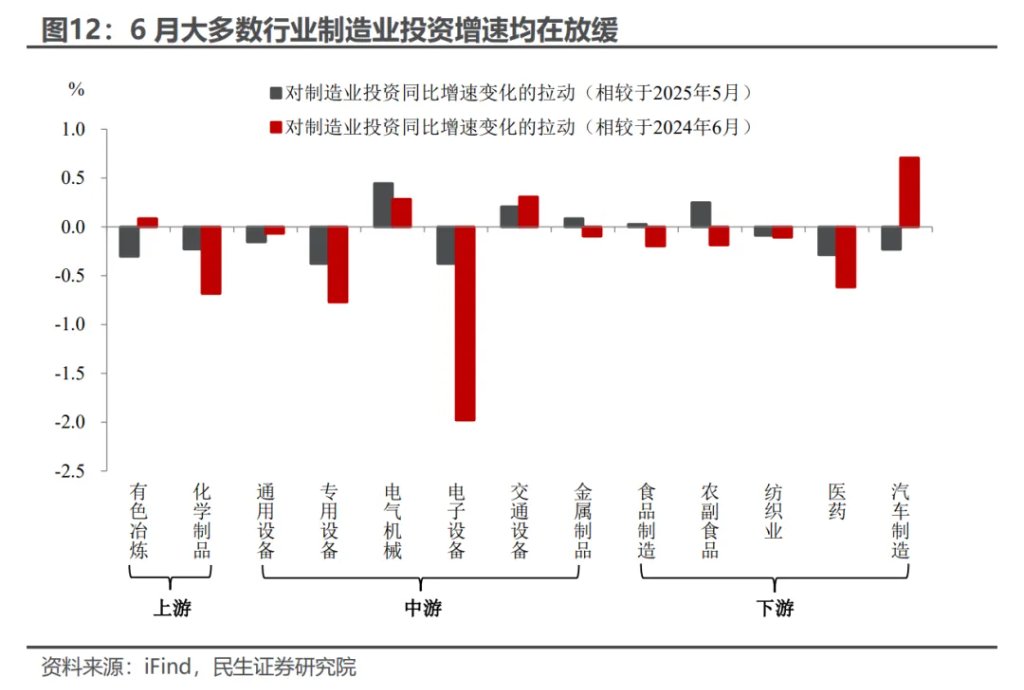

從不同行業來看,6月製造業投資增速放緩明顯的行業主要爲電子設備、專用設備、化學制品、醫藥等行業。

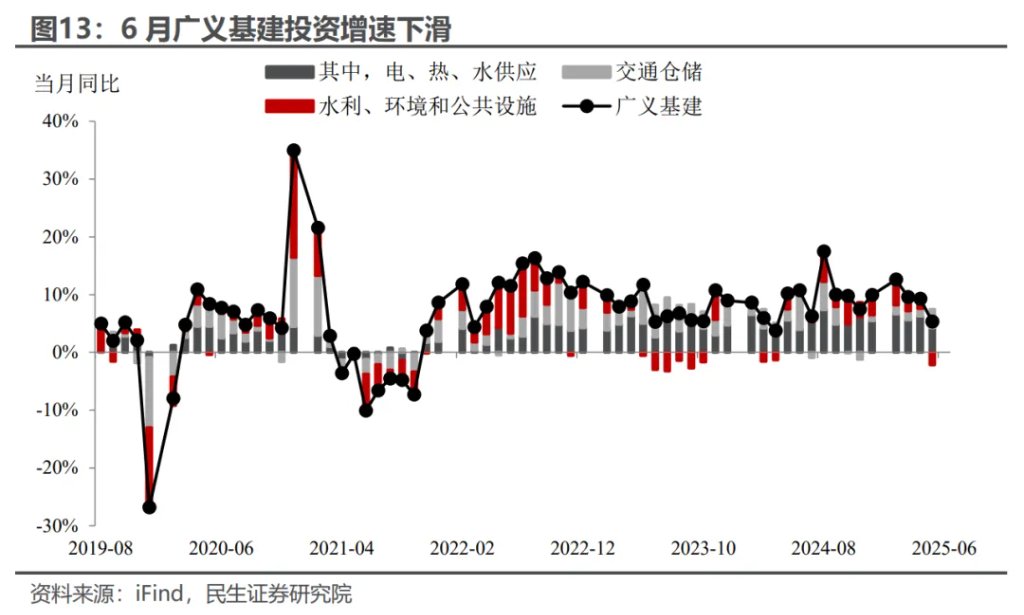

基建:下半年重要性依舊。6月廣義基建投資增速下降至5.3%(5月爲9.2%),主因在於公用事業以及水利、環境和公共設施兩大板塊形成拖累,相較之下交通倉儲板塊投資增速表現更好。不過整體來看,今年上半年廣義基建投資具有韌性,一定程度上對沖了製造業投資的下行。

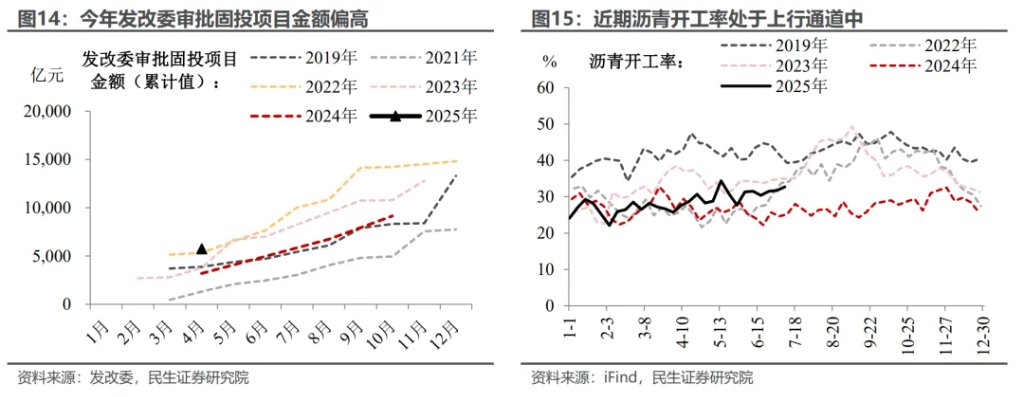

今年“穩基建”的重要性依舊較高。通常領先於基建投資6-9個月的發改委審批固投項目金額,今年上半年處於歷史同期高位;同時瀝青開工率近期也處於上行通道中,表現明顯優於2024年同期。這些指標均能說明今年基建項目建設的意願並不算弱,未來基建增速將維持在中性區間。

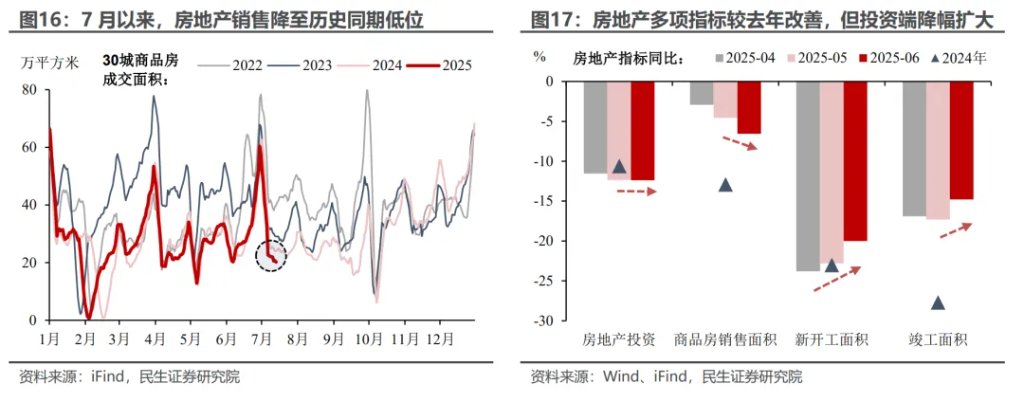

地產:壓力較去年下半年凸顯。和去年相比,今年以来的房地產市场呈现出清晰的“存量重於增量”特徵,這也和政策“加快构建房地產发展新模式”的思路一脈相承。一方面,房地產投资增速较去年进一步下降,產能的出清和調整仍在繼續。另一方面,無論是商品房銷售,還是新開工、竣工面積增速,都較去年明顯改善。不過,隨着前期政策脈衝的回落,地產的近期运行态势呈现波动,7月以來30城商品房成交下降。往後看,在城市更新、建設“好房子”等持續推進的過程中,需求端的政策也存在進一步打開的空間。

本文來源於:川閱全球宏觀,作者:陶川 鍾渝梅 張雲傑,原文標題:《5.3%的預期與現實(民生宏觀陶川團隊)》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。