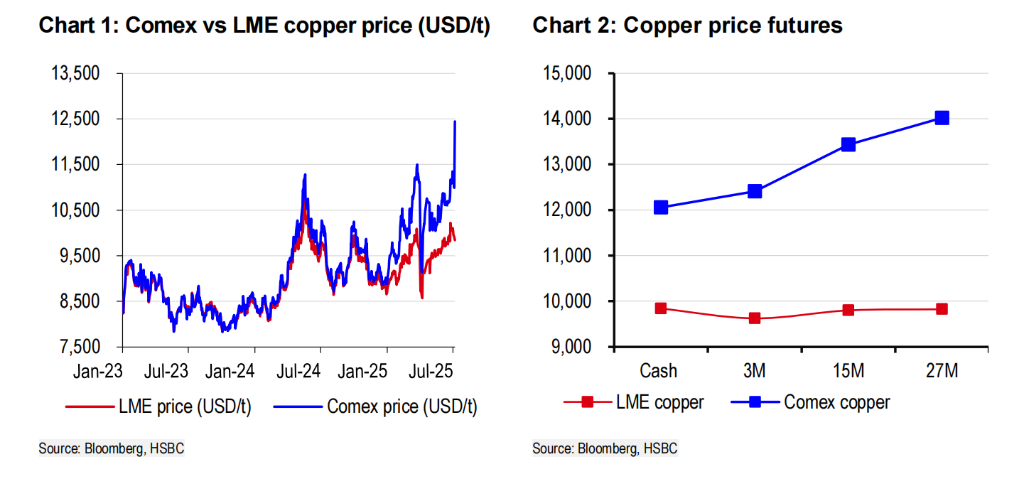

根据央视新闻报道,特朗普在周二宣布,正在考虑对铜的进口征收高达50%的关税。这一比例远高于市场之前普遍预期的25%,导致全球铜市场在几小时内出现了剧烈波动:纽约COMEX铜价一度飙升17%,创下历史新高;而伦敦LME铜价却略有下降,套利价差激增至近3000美元/吨。

这场“定价裂谷”正在迅速打破铜市场原有的全球平衡。

追风交易台报道,高盛和摩根大通的最新研究报告认为,短期套利窗口将继续扩大。摩根大通预计,目前的套利价差将从25%进一步扩大至50%,甚至可能出现短期“超调”。

高盛认为,市场对12月合约套利价差的隐含关税定价约为30%,这反映出市场正在以大约60%的概率计入“50%关税将全面实施”的情况。

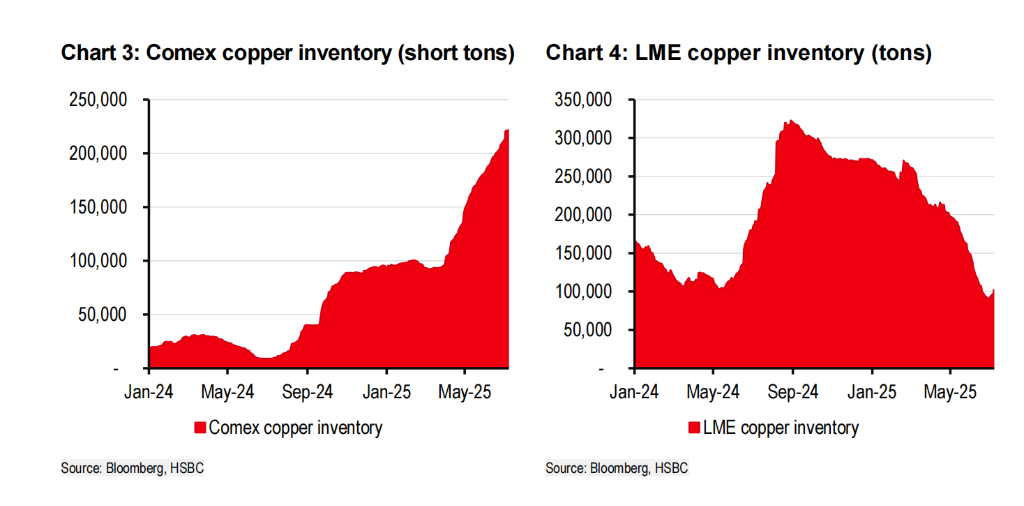

摩根士丹利指出,由于COMEX铜价反映的是“完税后”的内销价格,而美国是全球最大的铜净进口国,关税的实施将直接推高本土铜价。尽管短期内大量“抢跑进口”的库存将起到缓冲作用,但从中期来看,美国将经历4-5个月的“去库存周期”,铜进口将降至最低点。

汇丰认为,随着美国在未来几个月进入“去库存周期”,铜进口将急剧减少,海外多余的铜料将回流全球市场,尤其是亚洲市场。这一变化将缓解之前因美国抢购导致的全球铜紧张,LME库存将逐步回升,价格重心下移。

汇丰、摩根大通、摩根士丹利三家机构均预测,LME铜价将在2025年下半年下探至9000美元/吨左右。汇丰预计下半年平均价将低于9000美元,摩根大通预测三季度铜价为9100美元,四季度小幅回升至9350美元。高盛则维持之前的预测,即年底前LME铜价保持在9700美元/吨的水平,并认为由于市场仍紧张,价格上方空间受限,但下行空间也有限。

尽管特朗普的言论看似即兴,高盛认为其短期执行概率急剧增加,已将基线预测调整为“将执行50%关税”,并指出市场已对2025年12月合约隐含定价约30%关税水平。同时,套利交易迅速升温,高盛重申,预测未来12个月COMEX-LME价差将进一步扩大。

摩根大通指出,套利差价的放大源于美国进口商为规避关税大量前置采购。数据显示,美国2025年上半年铜进口量已接近去年全年水平,约850千吨,占全球需求的1.5%。该行预计,美国将在未来4-5个月进入“去库存周期”,铜进口急剧减少,海外市场将迎来供应回流。

目前COMEX与LME之间的价差已扩大至2400美元/吨,相当于LME铜价的25%溢价。摩根大通预计,随着政策的实施,该套利价差可能迅速扩大至50%甚至更高。而这种极端价差的形成,是美国铜用户抢在关税实施前集中进口导致的直接后果。

[P]随着美国需求的短期退出,海外市场供需关系将逆转,LME铜价面临下行压力。

汇丰认为,随着美国在未来几个月进入“去库存周期”,铜进口将急剧减少,海外多余的铜料将回流全球市场,尤其是亚洲市场。这一变化将缓解之前因美国抢购导致的全球铜紧张,LME库存将逐步回升,价格重心下移。

[P]摩根大通进一步指出,美国主要铜供应国(如智利)将被迫将出口转向亚洲,而这正赶上中国下半年铜需求放缓的阶段,可能出现“供应增+需求降”的双重压力,构成对LME铜价的系统性利空。

汇丰、摩根大通、摩根士丹利三家机构均预测,LME铜价将在2025年下半年下探至9000美元/吨左右。汇丰预计下半年平均价将低于9000美元,摩根大通预测三季度铜价为9100美元,四季度小幅回升至9350美元。

但摩根士丹利提醒,尽管短期价格承压,但中长期铜价仍将维持在高位,因全球供给仍偏紧。特别是在“额外铜资源”被锁入美国库存后,海外市场的紧张状态或将延续。

高盛则维持之前的预测,即年底前LME铜价保持在9700美元/吨的水平,并认为由于市场仍紧张,价格上方空间受限,但下行空间也有限。

尽管市场正在“按50%关税”定价,但高盛提醒,不排除这一税率只是特朗普用于谈判的“锚点”,后续存在下调或豁免的可能。此前钢铁和铝关税即由25%上调至50%,目前市场对其定价为80%概率,铜价也可能循此路径,形成“预期高、落地低”的交易博弈。

值得注意的是,美国本土铜价在加征关税后的急剧上行也将带来额外问题。

摩根大通指出,铜价上行可能刺激企业加快向铝或其他替代金属的转型,这对美国中长期铜消费构成威胁。当前,美国铜消费主要集中在建筑(30%)、交通和机械设备(各约14%),这些行业对材料成本变化高度敏感。

此外,如果美国出台铜废料出口限制等额外保护措施,可能进一步扰乱全球精炼铜的供需结构,为价格走势带来更多不确定性。

在行业配置方面,汇丰、摩根大通、摩根士丹利对铜矿企业均维持乐观长期预期。

尽管短期价格压力将影响盈利,但他们认为当前回调为长期投资者提供入场良机。

摩根士丹利将此次关税视为“一次性、短周期”冲击,随着美方囤积导致的全球库存紧张仍未根本缓解,长期铜价仍具韧性,该行建议逢低买入中资铜矿龙头。