在近几十年中,大宗商品价格的基本假设一直是:只要价格足够高,供应就能在全球市场上得到调配。然而,在区域化加速和国家安全优先的今天,这一假设正在变得不再成立。

彭博宏观策略师Michael Ball指出,在阵营划分和供应链不断被审视的当今世界,关键金属已经不再是普通的周期性商品,而是变成了战略性资产。

大宗商品的市场价格开始系统性地包含一个新的因素——对供应安全的定价溢价。这表明,即使价格看起来“偏高”,也不一定能回到过去那个可以轻易下降的区间。

Ball 认为,如果仍然以过去“供应总是可获得”的时代作为参考,许多金属价格确实显得被高估。但问题在于,这种参考标准已经不再适用。

在区域化和国家安全导向的世界中,大宗商品的清算价格越来越多地反映了确保供应不断的价值。这种溢价来自多个方面:采矿、加工和制造环节的结构性瓶颈;关税和贸易政策;国家战略储备;以及企业层面的“以防万一”的库存策略。

在这种背景下,关键金属的便利收益率(convenience yield)被持续推高。价格不再仅仅是边际供需的结果,而是对潜在中断风险的提前补偿。

需求端的变化也具有结构性特征。

“万物电气化”显著提高了铜、铝、锂、镍、稀土以及电网相关硬件的基础需求水平。同时,AI 数据中心的快速扩张,也进一步增加了对电力基础设施的投资需求。

Ball 强调,当金属短缺可能导致电网建设停滞、数据中心项目延误、电池备份能力不足,甚至削弱防务准备时,供应中断的代价将变得不可接受。在这种情况下,增加库存是一个理性的选择,而库存前置本身会拉动需求、支撑价格,并使安全溢价得以延续。

近期白银价格的快速上涨,正是这一机制的现实体现。白银既具有储值属性,也有工业用途,被美国内政部列为关键矿产后,市场对潜在政策限制的预期升温,加上长期供应偏紧,促使进口商加速实物囤积。结果是,白银在跑赢黄金的同时,也展示了稀缺性如何触发快速重定价。

Ball 指出,白银并非个例,而是其他金属(如铜、镍)的定价模板:一旦供应紧张、产量依赖副产品或加工环节高度集中,任何政策限制或扰动,都可能引发库存争夺,并推动价格呈现非线性上行。

更关键的是,当前大宗商品供给越来越受制于“物理资产负债表”——分离后的稀土、符合标准的电池化学品、变压器产能以及熟练冶金劳动力,都无法被资本迅速复制。

这也是为什么各国政策开始聚焦中游环节。欧盟《关键原材料法案》明确针对开采、加工与回收能力,并限制集中度。

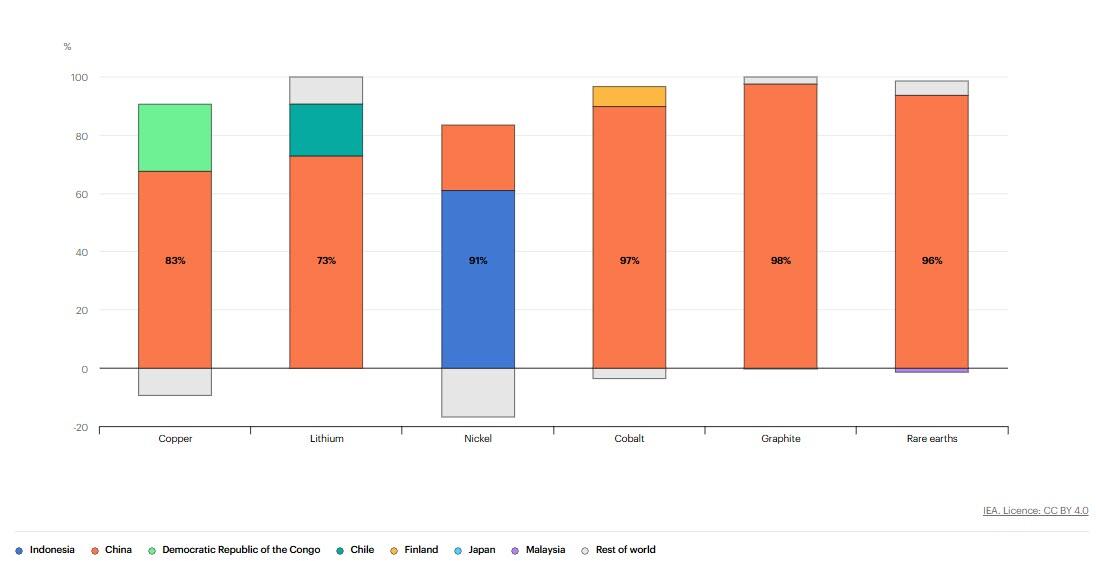

国际能源署数据显示,前三大精炼国的市场份额持续上升,从2020年的82%上升到2024年的86%,新增供给高度集中于少数国家。镍供应国为印度尼西亚,钴、石墨、铜、锂和稀土供应国为中国。

Ball认为,所有这些都意味着,仅仅保障采矿供应是不够的;各国还需要保障将原材料转化为可用投入品的设备以及大规模部署能源的设备的生产。

在 AI 驱动需求成为“必需品”的背景下,大宗商品的价格不再只是周期变量。即便部分金属短期涨幅可能超出安全溢价本身所能解释的范围,Ball认为,未来任何价格回调,都将比过去更浅。

因为支撑价格的,已经不仅是需求,而是安全。