在高市早苗于上星期日的选举中胜出后,日本股市在本周连续刷新历史最高记录,日经225指数的涨幅达到了5%。但是,在市场所称的“高市交易”热潮背后,有投资者开始担心这可能变成一个圈套,甚至有交易员提醒说,当前市场的平静可能只是“风暴前的宁静”。

尽管股市表现出色,日本债市和汇市却显示出与选举前截然不同的平静。市场之前因担心高市早苗的激进财政支出计划而出现大幅波动。当前股市和债市的脱节现象表明,一些投资者似乎相信新首相虽然获得了更大的权力,但在实施其财政计划时会有所节制。

然而,核心风险依然存在。分析人士警告说,日本市场可能面临“高市陷阱”:如果新首相为了履行解决生活成本问题的承诺而大幅增加公共支出,可能会进一步削弱日元,进而通过提高能源等进口成本加剧通胀,最终影响股市表现。

目前,高市早苗正试图安抚市场,声称其在竞选期间关于日元的言论被“误解”,并承诺不会通过发行新债来实施削减消费税的计划。但华尔街策略师对此持怀疑态度,质疑其在拥有如此巨大的民意授权下,如何在不扰乱市场的情况下兑现财政承诺。

据媒体报道,尽管日经225指数本周上涨了5%,但一位东京交易员指出,日本国债和日元市场的反应比选举前的预期要平静得多。该交易员警告说:“我们可能应该将其视为一种暂时现象,因为问题的核心在于她如何为此买单。这不是蜜月期,更像是暴风雨前的宁静。”

自去年11月高市早苗宣布一项价值1350亿美元的财政支出计划以来,她与债券和货币市场的关系一直处于紧张状态。为了在选举中利用其人气,她此前承诺暂停征收食品消费税两年,预计这项措施将耗资5万亿日元(约合320亿美元)。在这一预期下,日本40年期国债收益率一度突破4%,日元也随之走弱。

如今,她在下议院获得的绝对多数席位,为她落实这些支出承诺提供了坚实的政治基础,但这恰恰是市场焦虑的根源。

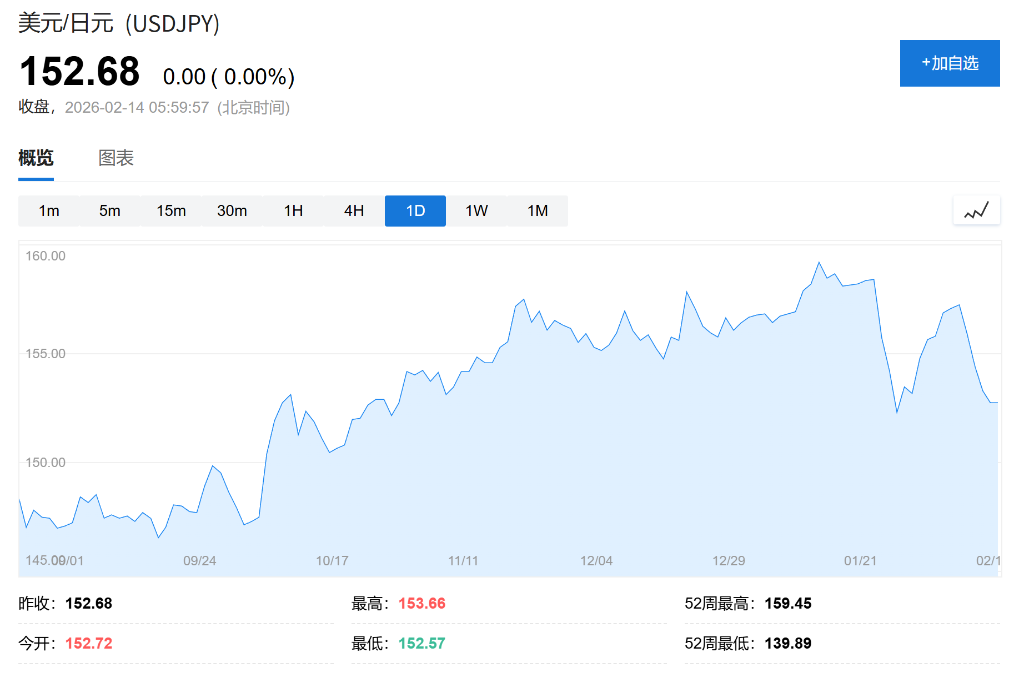

BMI亚太区国家风险主管Darren Tay指出,日元目前正面临“高市陷阱”的风险。政府支出越高,货币贬值的风险就越大。目前日元兑美元汇率在153附近徘徊,高市早苗一直依靠其财政大臣片山皋月来安抚市场,官员们也发出口头警告,暗示可能进行干预。

花旗外汇策略师Osamu Takashima表示,如果日元汇率反弹至160,政府将干预市场。这就使得日本央行陷入了两难境地。尽管市场预期日本央行将在2026年至少加息两次,但一些交易员担心,央行可能面临推迟加息的压力,以便为高市早苗提供更多的财政行动空间。

如果央行维持宽松而财务省进行干预,一位交易员直言,这种情况下任何干预都将等同于“对卖空者的临时补贴”。

为了缓解与金融市场的紧张关系,高市早苗在选后的首次新闻发布会上表示,她的消费税削减计划不会涉及发行新债。然而,分析师对此表示怀疑。

摩根大通高级经济学家Benjamin Shatil指出:“鉴于她获得的授权规模,她怎么可能现实地撤回这样的承诺?与其他首相不同,她不能以议会阻力为借口。”

此外,美银日本外汇及利率策略主管Shusuke Yamada认为,选举并未改变日元疲软的结构性驱动因素。他指出,企业和投资者将继续在老龄化、增长缓慢的日本之外寻找回报,日元套利交易不太可能在短期内逆转。他强调:“他们需要看到确凿的证据表明日本是一个更好的长期投资地……这需要数年时间。”

市场对日本财政状况的担忧根源在于其庞大的公共债务。据国际货币基金组织(IMF)数据,日本公共债务总额占GDP的237%。

对于这一风险,市场存在显著分歧。CLSA分析师Nicholas Smith认为,这种担忧主要反映了外国投资者的观点,他们仅持有6.6%的日本国债,却占据了71%的期货交易量。Smith表示,外国投资者“没有切身利益,种种迹象表明他们并不真正了解这个市场”,并指出日本的净债务状况明显低于总债务,且预计未来几年将继续下降。

然而,其他人则认为政府应更加警惕。BMI的Darren Tay警告称,市场可能低估了高市早苗释放的民粹主义压力,认为日本债务主要由国内持有的观点可能给政府带来一种“危险的绝缘感”,使其忽视全球债券市场的警戒信号。

野村研究所经济学家Takahide Kiuchi也表示,虽然债务水平本身未必是问题,但他“从未经历过像选前那样长期收益率急剧上升的情况”。他警告称,日本政府应对这些警告信号做出反应,否则日本可能面临危机。