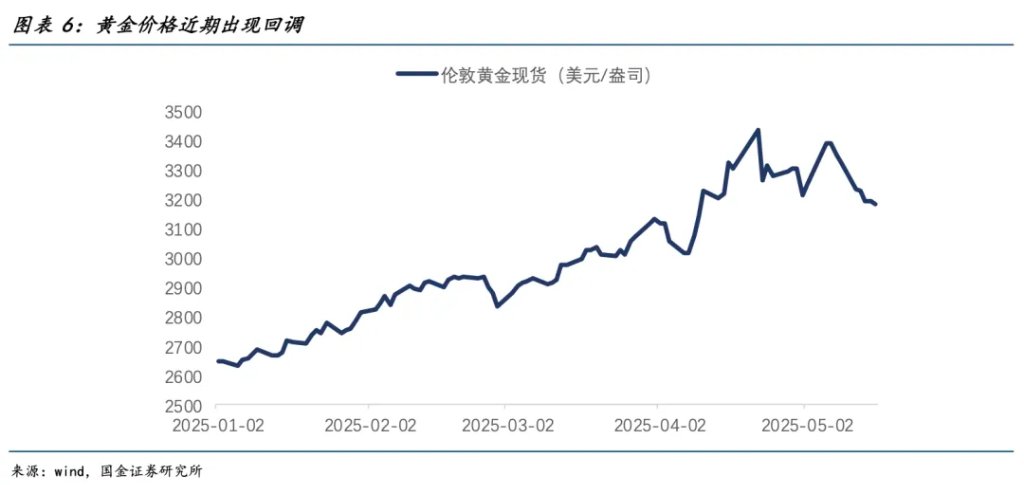

黃金又一次成爲市場焦點。4月8日之後倫敦金先以幾乎100美元/天的速度邁向3500美元關口,但之後的一個月陷入了快速波動期。

回首過去三年黃金里程碑式的牛市,每盎司金價從2000美元到2500美元耗時1466天,從2500美元到3000美元耗時207天,從3000美元到3500美元僅耗時35天。

屢創新高後又出現大幅回調,黃金還能買麼?

一、黃金的傳統投資者有哪些?

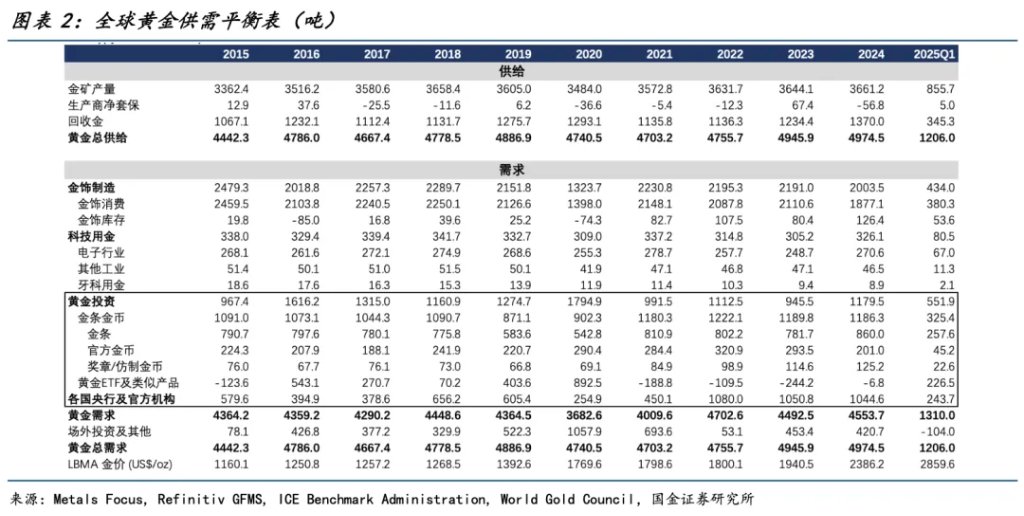

據世界黃金協會統計,過去10年間全球黃金需求在4500噸-5000噸左右,其中投資需求(包括實物黃金、黃金ETF、OTC)佔近一半。投資需求主要來自四類主體——央行及主權基金、配置型機構、交易型機構、散戶,過去三年这四类主体各不相同的购买节奏对应了黃金驱动因素的变化。

今年一季度推高黃金價格的主要需求來自於黃金ETF所代表的交易型資金(機構+散戶),在2022Q2-2024Q2連續九個季度淨拋售後,於2024年下半年方纔重返市場,但在2025年一季度大買552噸(同比+170%)。

其次是實物黃金需求,一季度達到了325噸,高於近五年季度均值15%,來自中國地區的實物黃金需求是重要支撐。

央行購金規模的中樞在2022年三季度後明顯上了一個臺階。2016Q1-2022Q2全球央行季度平均購金量爲115噸,2022Q3-2025Q1上升到278噸,增幅141%。央行購金釋放出“黃金是硬通貨”的信號,又反過來刺激市場的黃金投資需求。

2022年以來,黃金與美元脫鉤,始於美債對俄羅斯的“技術性違約”。

2022年2月後,美國凍結了俄羅斯約3000億美元的外匯儲備,部分用於向烏克蘭提供戰爭貸款,這一做法是對美元信用的重大打擊。各國央行清醒意識到,美債可能因政治理由被“上鎖”,從而加速“外儲多元化”。自此之後,黃金最主要的定價驅動力是“美元不講信用”。

這一時期,黃金開始與美元脫鉤,以美元計價的黃金價格大幅上漲。中國、土耳其等地緣大國以及新加坡爲代表的地緣中立國的央行增加了黃金儲備佔比,是全球央行購金需求在2022年三季度後大幅上升的重要支撐。與此同時,2022-2024年美元在全球貨幣儲備中的佔比從60%小幅下降到58%。

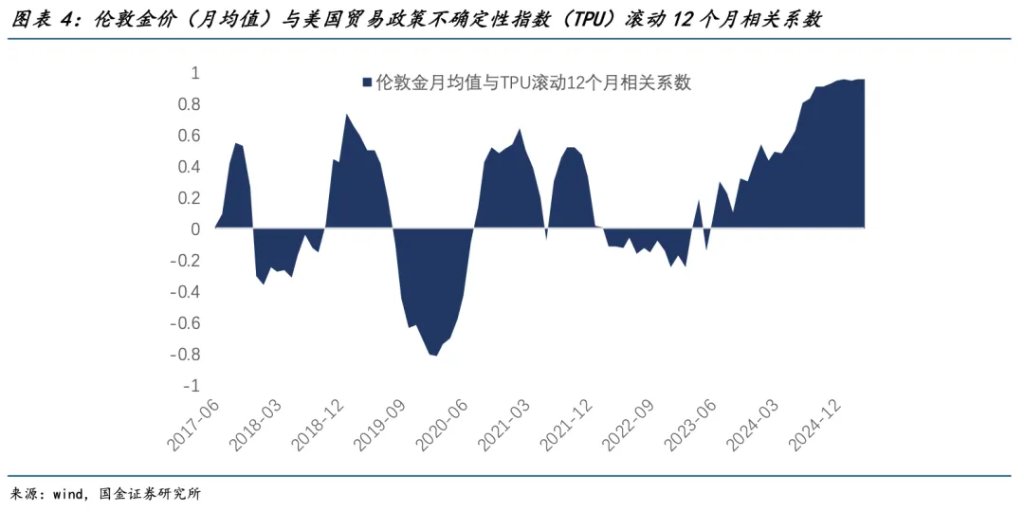

自去年四季度開始,特朗普開始渲染勝選後的新一輪全球貿易戰,特朗普的逆全球化傾向和地緣收縮戰略勢必減少其他國家對美元的需求,導致黃金對美元再次升值。

2024年四季度,美國貿易政策不確定性指數(TPU)飆升,其與金價的滾動相關性也在上升,對不確定性的避險需求階段性成爲黃金定價的主導。2024年四季度,全球央行購金規模是三季度的1.8倍,中國央行也在2024年11月時隔7個月重啓購金。

二、爲何近期黃金波動上升?

這一輪黃金的快速上漲始於4月8日,白宮經濟顧問Stephen Miran在哈德森研究所的演講中,稱“美元和美債爲美國爲世界提供的全球公共品”,並赤裸裸地建議非美國家直接向美國財政部“打錢”,這與其“海湖莊園協議”裏的化債思路一脈相承。

同時,特朗普數次威脅替換美聯儲主席鮑威爾,也被市場認爲是對美聯儲獨立性的侵蝕。美聯儲獨立性是美元國際地位的核心支柱之一,特朗普的特朗普對於聯儲獨立性的反覆質疑和攻擊打破了“央行獨立決策”這一國際共識。

市場擔憂特朗普是否會在“白宮-聯儲”關係上選擇一個糟糕的模仿對象:尼克松-伯恩斯。1972年美国总统尼克松施压时任美聯儲主席伯恩斯施行扩张型货币政策,被視爲1970年代大滯脹的開端;2020年全球公共衛生事件後,土耳其頻繁撤換央行行長,引發里拉匯率幾度崩盤。此類先例讓市場擔心特朗普粗暴的干預行爲會加速動搖美元長期信用的根基。

短期內,黃金成了一切不確定性的“看漲期權”,市場棄美債、投黃金的情緒達到高潮。以散戶和動量機構資金爲代表的黃金ETF持有量一度快速攀升,推高了金價,也抬高了波動率。2025年4月25日,黃金ETF波動率一度升至2020年以來的93%分位數水平,2008年以來的85%分位數水平,黃金从名义上的避险资产变成了实质上的风险资产。

三、風偏改善是一時,美元信用前景依舊混沌

近期黃金的利空因素接連釋放。先有5月5日特朗普接受採訪並改口稱“沒有解僱鮑威爾的打算”,後有5月12日中美發表“日內瓦協議聯合聲明”,G2雙雙大幅調降此前加徵的關稅稅率,全球關稅博弈從最激烈的局面降溫。

由於前期投機資金的湧入,導致市場風險偏好回升時黃金的波動加大。在5月7日-5月19日的9個交易日內,倫敦金現貨價格累計回撤6.2%。

但是美元信用前景依然混沌。在與中國之間的關稅緩和後,近期美國與非中國家談判加速,如果繼續用美元(強行貶值)美債(強制購買)當成談判的條件(如基於海湖框架,兜售百年零息美債),那麼黃金上漲的動力就不會停止。

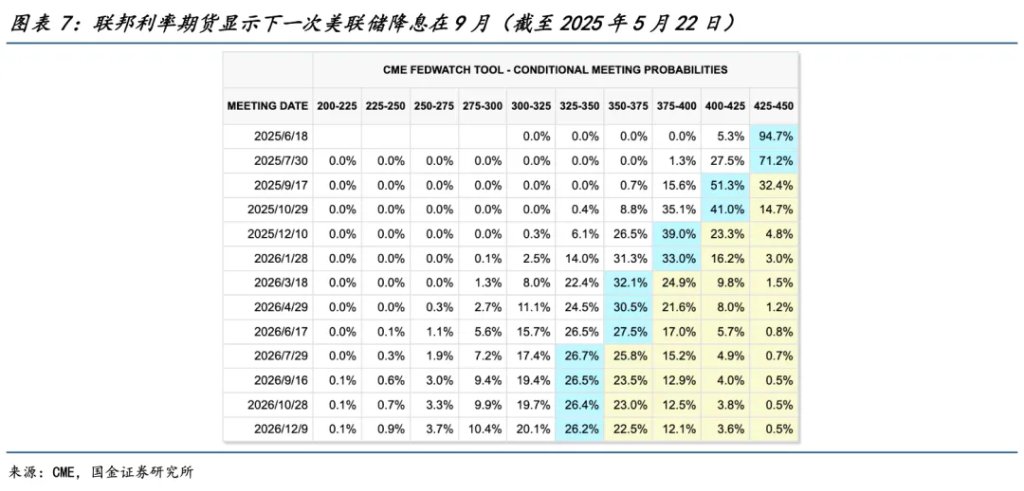

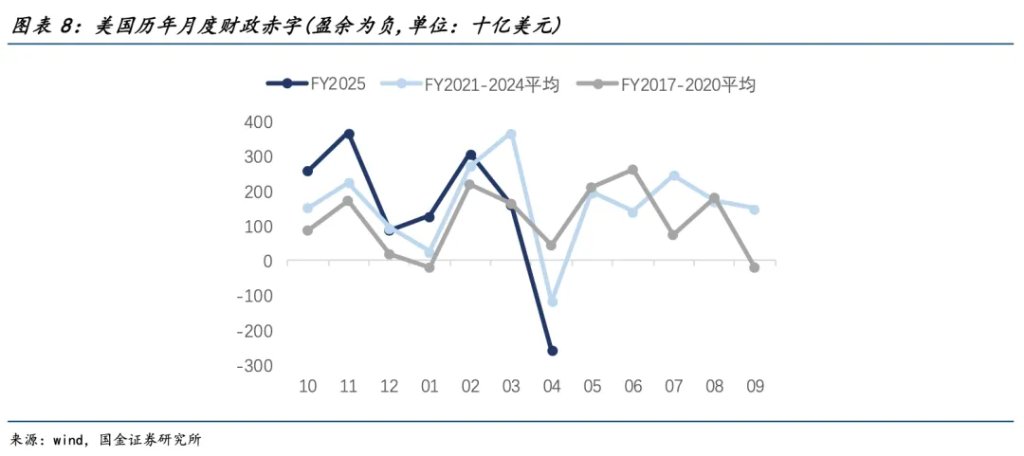

再往後,隨着美國與非中談判結束,疊加美國內生動能放緩、特朗普“排毒式”的經濟衰退、美聯儲降息等事宜陸續落地,美債利率出現回落,美元信用的混沌期可能也會階段性消退,屆時黃金可能出現調整。如果特朗普“對內節流、對外開源”的財政緊縮政策使得政府償債壓力減輕,則可能放大黃金的回調幅度。

但長期而言,除非美國能夠真正提高生產效率和財政效率,讓美國經濟脫離滯脹的軌道,讓美元的全球公認儲備貨幣得以維持,否則黃金還會有捲土重來的時候。屆時,美元指數、美元資產以及被特朗普賦予美元霸權影子的穩定幣,都可能站在黃金的對立面。

本文作者:宋雪濤、陳瀚學,來源:雪濤宏觀筆記,原文標題:《宋雪濤:混沌不休,黃金不止》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。