一直以来,市场中有一种根深蒂固的错误观念:用短期利率r来替代国内的流动性水平,如果该利率低,则认为国内流动性水平充沛,反之,则认为国内流动性紧张。

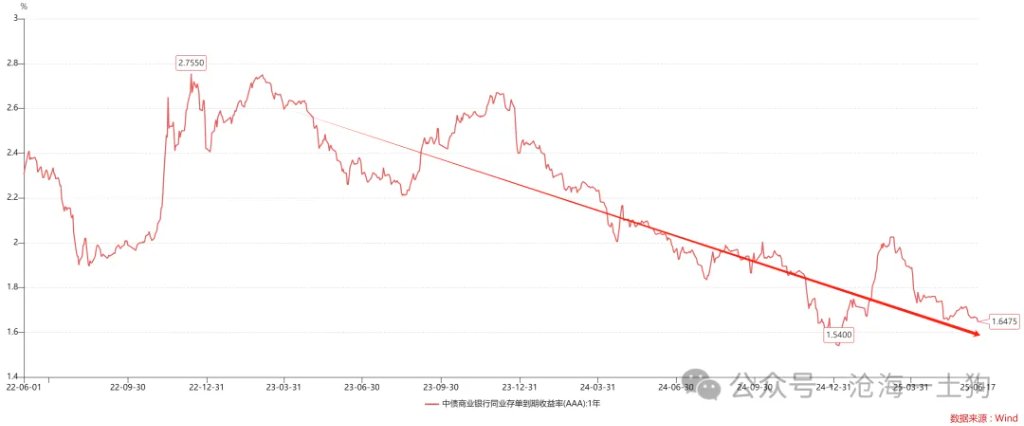

譬如,对于持续下行的一年存单利率,很多人会讲,这是流动性泛滥。如果国内是一个封闭经济体,这种观念没有什么问题;但是,我们的经济远比想象中的开放,所以,我们还要考虑跨境资本流动的影响。

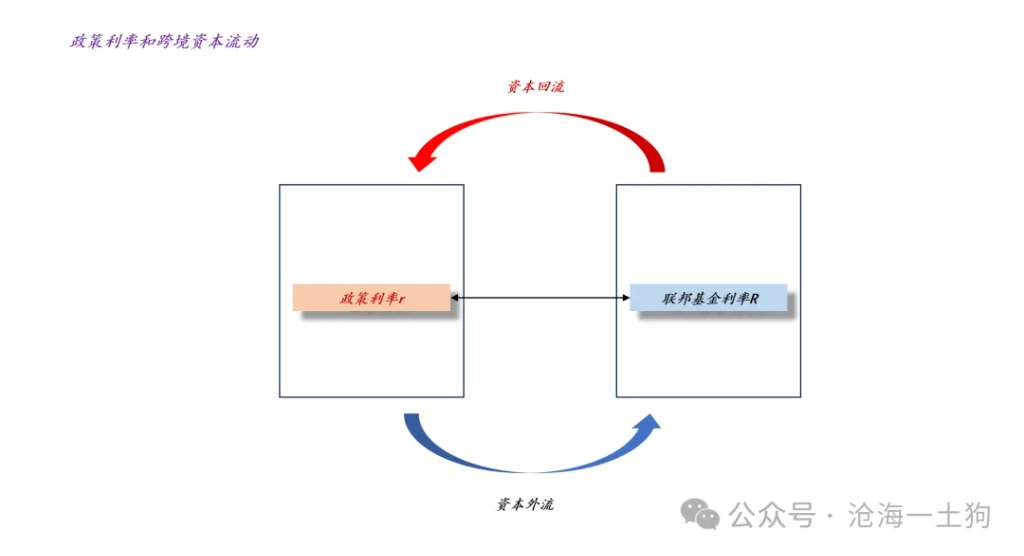

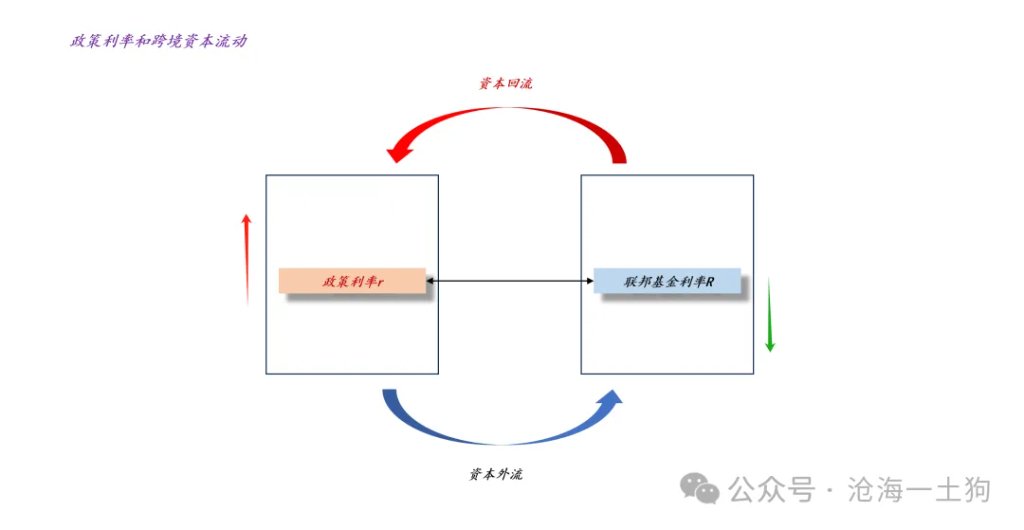

如上图所示,在开放经济体中,政策利率r有一个对立物——联邦基金利率R,降低政策利率r有两个相反的效应,一、刺激国内投资,提振信贷,增加货币供应;二、刺激资本外流,减少货币供应。因此,我们不能武断地讲“政策利率r越低,境内流动性水平越高”,还需要去判断哪个效应是主要矛盾。

那么,怎么去判断境内的流动性水平呢??其实,最直接的指标就是沪深300指数的点位,即沪深300指数点位越高,境内的流动性水平越高。

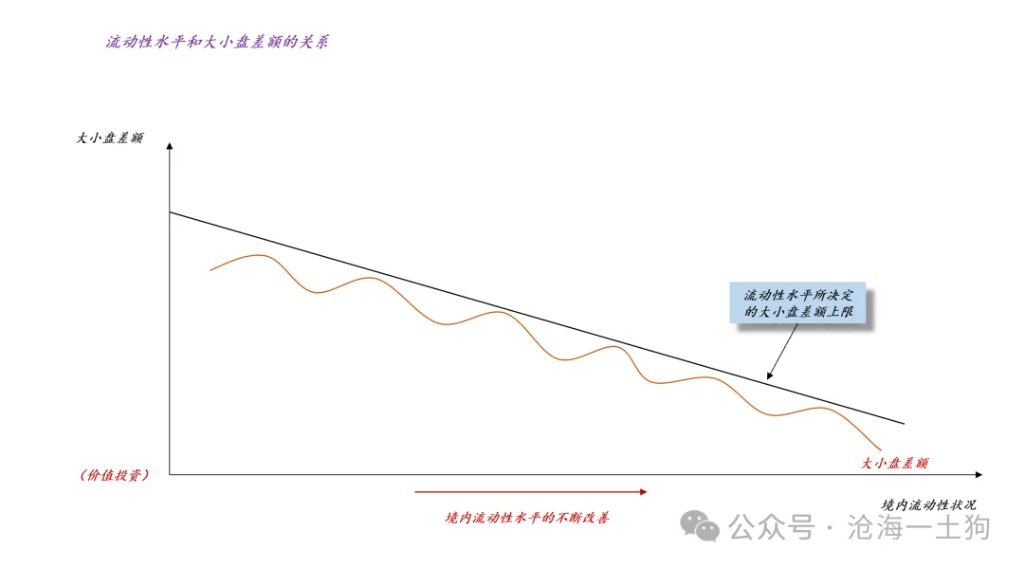

于是,我们就引出了另外一个根深蒂固的错误:小盘股表现好,意味着国内流动性泛滥。然而,真实情况是,小盘股表现好,意味着整体流动性不行,但在局部比较充沛。

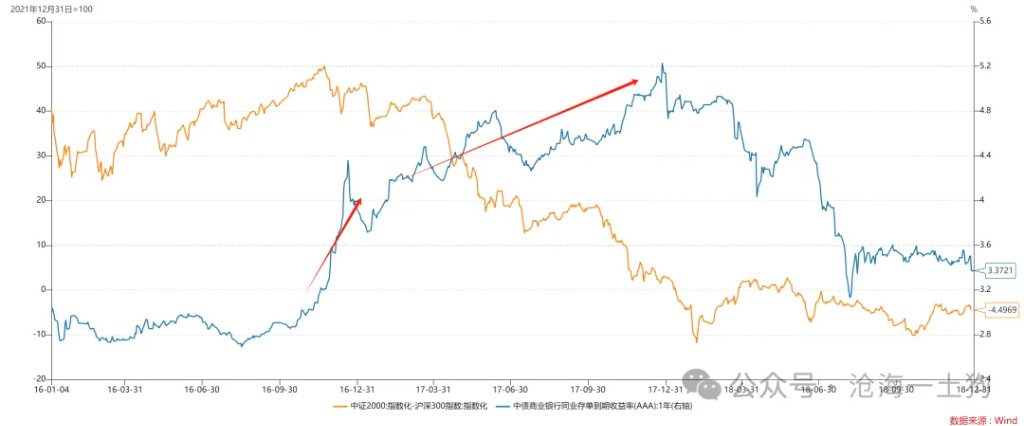

2017年

为了矫正这个观念,我们需要考察两个特殊年份,2017年和2020年。

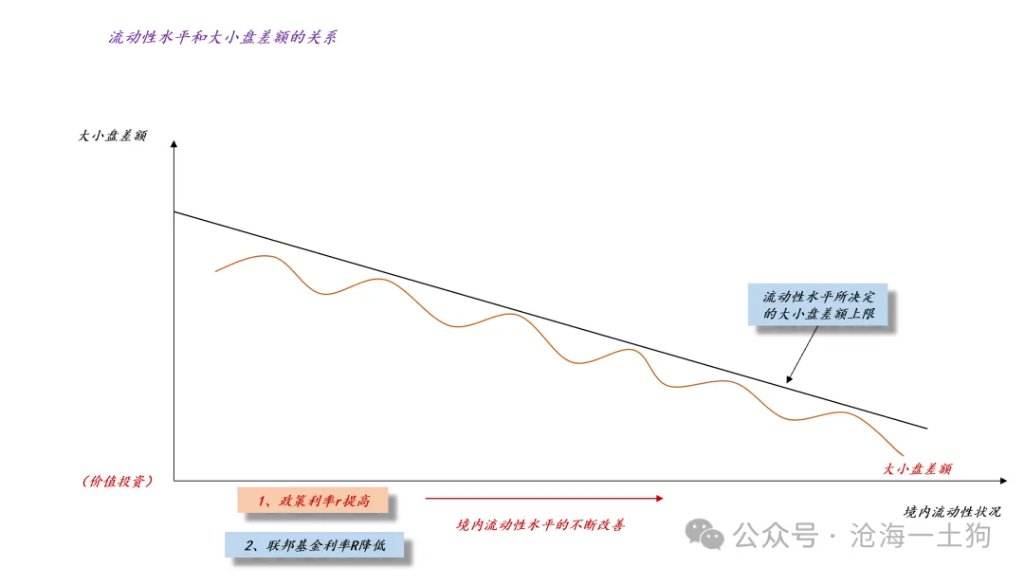

如上图所示,一年存单利率从2016年q4开始上行,从低点的2.80%快速攀升,并在2017年q4摸到高点的5.2%,整个2017年存单利率保持高位。

显而易见,2017年是一个加息的年份,当时的大背景是资管新规即将落地,央行开始搞MPA考核。

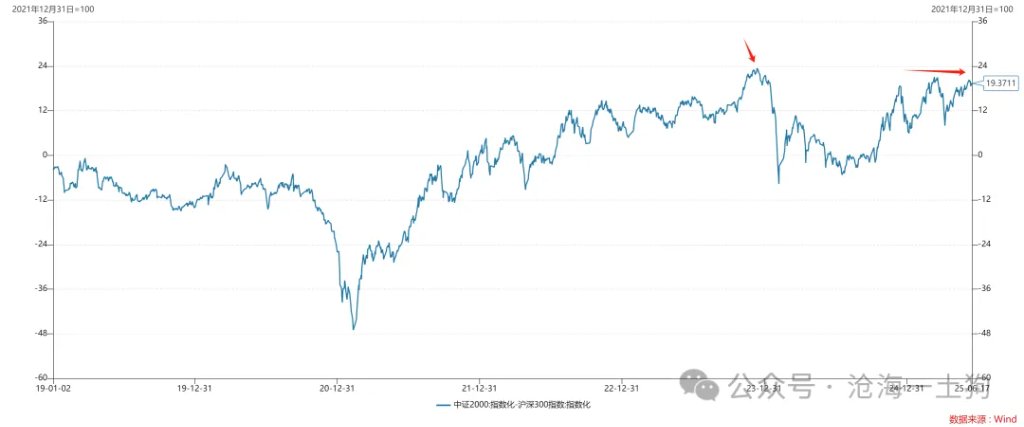

有趣的是,在2017年股票市场风格剧烈变化,大小盘估值差异从高点的50%大幅回落至低点的-10%(ps:以2021年12月31日为基期,分别把中证2000和沪深300的点位标准化为100,并计算二者的差额)。

在开放经济体中,我们有一个十分自然的解释:

1、加息导致海外热钱流入;

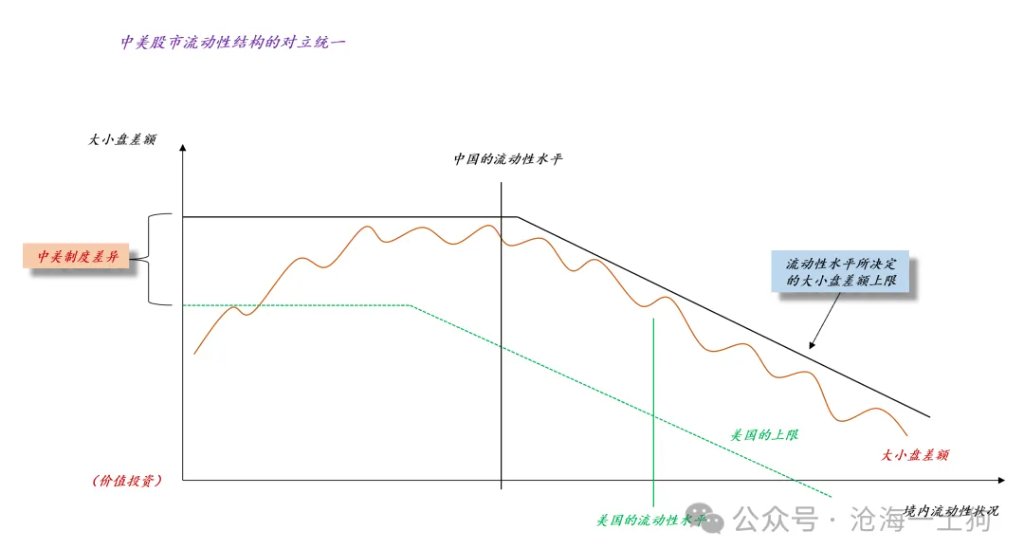

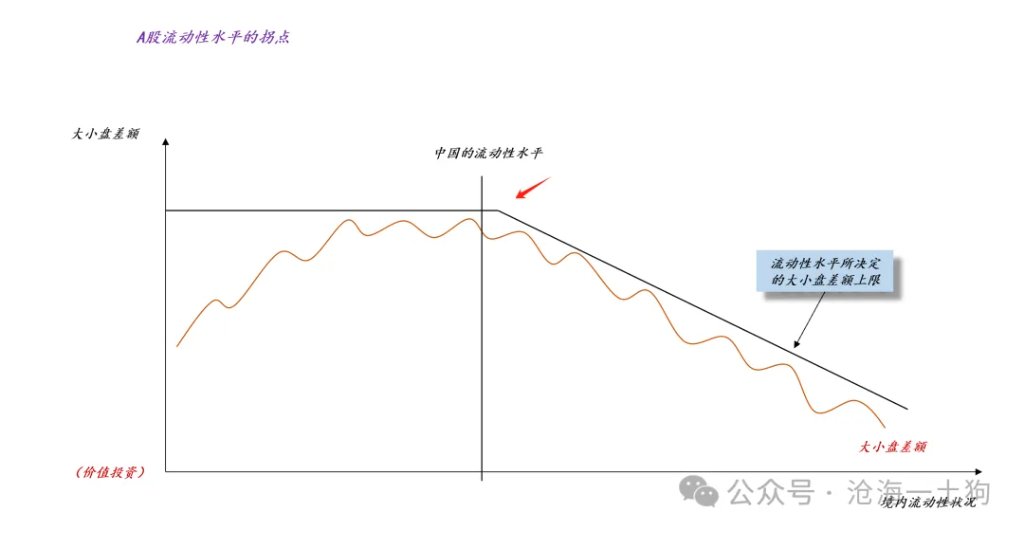

2、境内流动性水平越高,大小盘差额的上限越低;

于是,我们就有了上图,加息导致海外热钱流入,推动境内流动性水平提高,最终,不断地压低了大小盘差额的上限。

此外,在2017年还有一个十分有趣的现象:价值投资终于在A股灵验了,于是,价值投资大行其道,每个人都是价值投资者。不幸的是,高利率状态没能维持多久,政策利率r很快重新走低,市场又重新捡起了A股特色的规律:降准降息,炒小炒烂炒成长。

2020年

在低利率时代,大盘股就一点机会也没有吗??也不完全是,2020年向我们展示了另一条路径——美联储大幅降息。

如上图所示,引起跨境资本流动的原因,既可以是本国的政策利率r发生变动,也可以是对岸的联邦基金利率R发生变动。

如上图所示,疫情之后,美联储把联邦基金利率降低至零,于是,人民币对美元的掉期收益率转为负值,且负值程度持续扩大,最低来到了-2.7%附近。这意味着,境内遭遇很大的美元流入压力。相应的,在2020年股票市场风格也剧烈变化,大小盘估值差异从高点的0%附近大幅回落至低点的-47%(ps:以2021年12月31日为基期,分别把中证2000和沪深300的点位标准化为100,并计算二者的差额)。

在开放经济体中,我们依旧可以使用那个自然的解释:

1、美联储降息导致海外热钱流入;

2、境内流动性水平越高,大小盘差额的上限越低;

通过比较2017年和2020年,我们可以把改善境内流动性水平的原因进行细化,1、内部原因,政策利率r提高;2、外部原因,联邦基金利率R降低。

汇率变动的视角

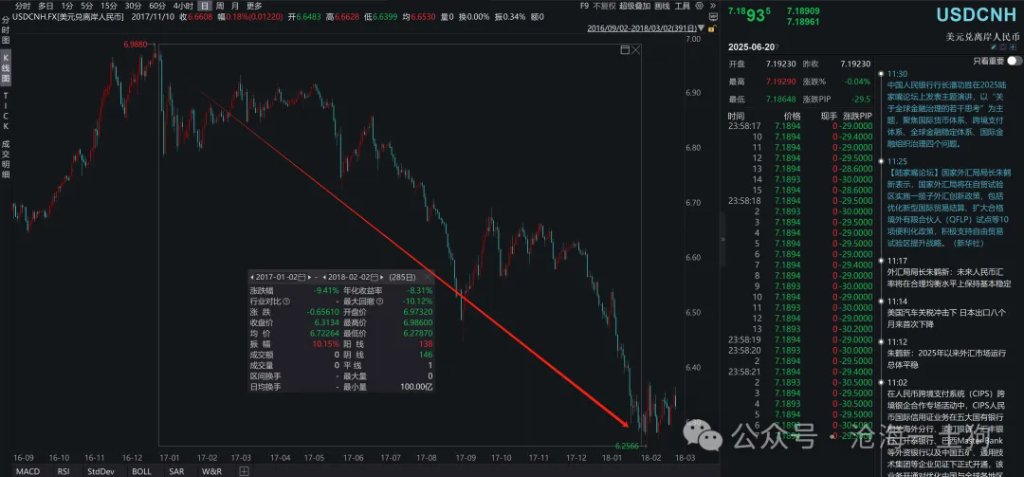

如果沿着汇率变动的视角来观察,2017年和2020年境内流动性充沛的证据更加直接。

一、2017年

如上图所示,在2017年初至2018年2月人民币对美元差不多升值了9.4%。

二、2020年

如上图所示,在2020年初至2021年初人民币对美元差不多升值了7.51%。

那么,本币相对于美元升值又意味着什么呢??大量的美元流入本国。

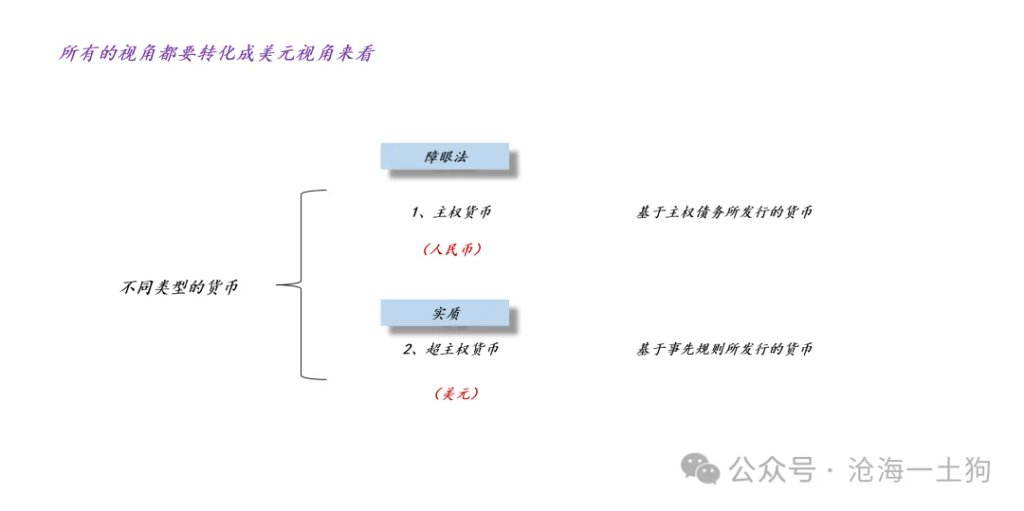

这又让我们回到了《让美元的归美元,美债的归美债》一文:美元是超主权货币,其他货币是主权货币,所有的视角都要转换成美元视角,否则,会被绕晕。

在岸美元的多寡才是最本质的因素。

更进一步,沿着美元的视角,我们还能找到2017年央行加息的更深层次原因:表面上来看是因为资管新规,实质是在搞“楼市的涨价去库存”。也就是说,通过加息吸引海外美元回流,美元会推升房价,最后,地产商可以去库存。

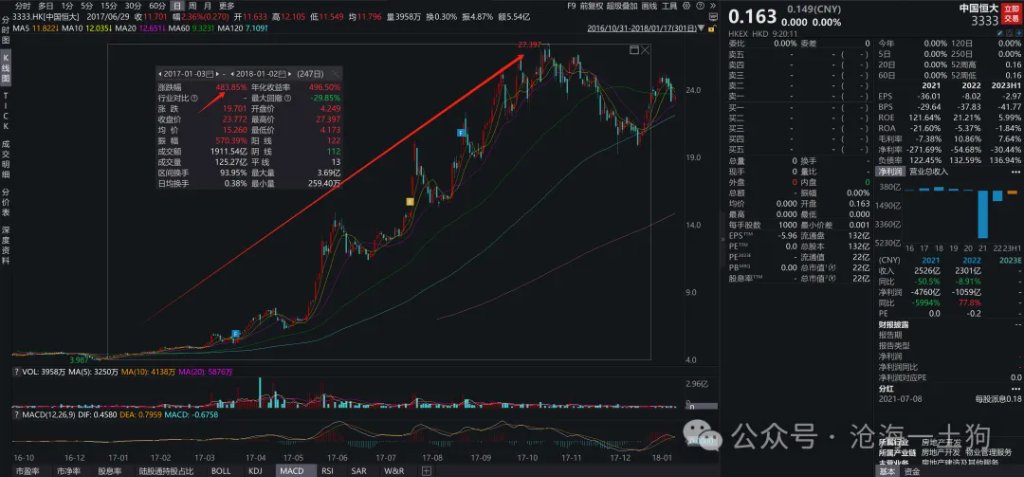

如上图所示,恒大的股价在2017年涨了480%+,究其原因在于,这是一波成功的涨价去库存,大量的美元让国内风险资产价格上涨,最后,房地产的库存得到了有效的去化。

不幸的是,很多人把这个现象理解反了,他们认为去库存成功的原因在于棚改货币化。显而易见,他们严重低估了跨境资本流动的作用。

关于中美股市的对立统一

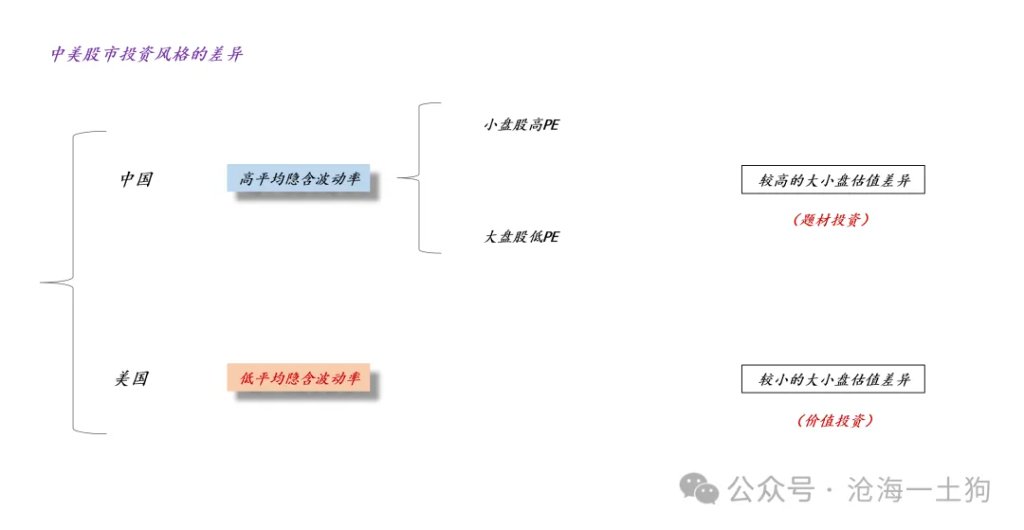

此前我们强调了中美股市的差异性:

其基本结论是,中国的制度设计(ps:尤其是T+1制度和缺乏现券做空机制)使得中国股市的平均隐含波动率显著地高于美股。这导致了一个现象:中国股市存在较高的大小盘估值差异,但是,美股的大小盘估值差异较小。于是,A股流行题材投资,美股流行价值投资。

这是在讲A股和美股的对立性。

然而,2017年和2020年的经验告诉我们,无论是通过内部加息,还是通过外部降息,均能导致境内有较为充沛的美元,从而抑制系统的隐含波动率水平。

于是,我们就能用境内流动性水平这个变量把中美股市统一起来了,之所以A股隐含波动率水平高,有两个原因,一、中国股市的特色制度;二、中国的流动性水平低。

相反,之所以美股隐含波动率水平高,也有两个原因,一、美国股市的特色制度;二、美国的流动性水平高。

事实上,制度差异仅仅会导致截距项差异,第二个原因更为关键,因为美元是储备货币,所以,美国境内有极高的流动性水平。

结束语

综上所述,利用中美股市的对立统一,我们就能搞清楚当下A股的主要矛盾了——境内的流动性水平是否达到了拐点水平。

在拐点水平之前,小盘股持续占优,指数增强策略很容易做出超额来;在拐点水平之后,大小盘股的攻守之势易形,大盘股会走得更强一些。

如上图所示,2023年底,雪球产品风波之前,大小盘估值差异在23%附近,这暗示我们大小盘估值差异有上确界,这个边界决定了特定量化策略的边界。近期,大小盘估值差异反复冲击20%关口,但是,始终越不过去。因此,我们认为,境内流动性水平在拐点附近,大小盘之间攻守易型了。

本文来源于:沧海一土狗,作者:沧海一土狗,原文标题:《关于股市风格和跨境流动性的关系》

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。